【2026年3月】プライオリティパス付帯のおすすめクレジットカード24枚を徹底比較!最安はどれ?

空港ラウンジや空港レストランを無料で利用できるサービスがプライオリティパスです。

プライオリティパスがあれば、搭乗までの待ち時間をラウンジで快適に過ごせます。

しかし、プライオリティパスやその付帯カードについて詳しく知らない人も多いでしょう。

そこで本記事では、プライオリティパス所有歴10年の筆者とクレジットカード専門家岩田昭男さんによる、プライオリティパス付帯のおすすめクレジットカード24枚の徹底比較や選び方、よくある質問について解説します。

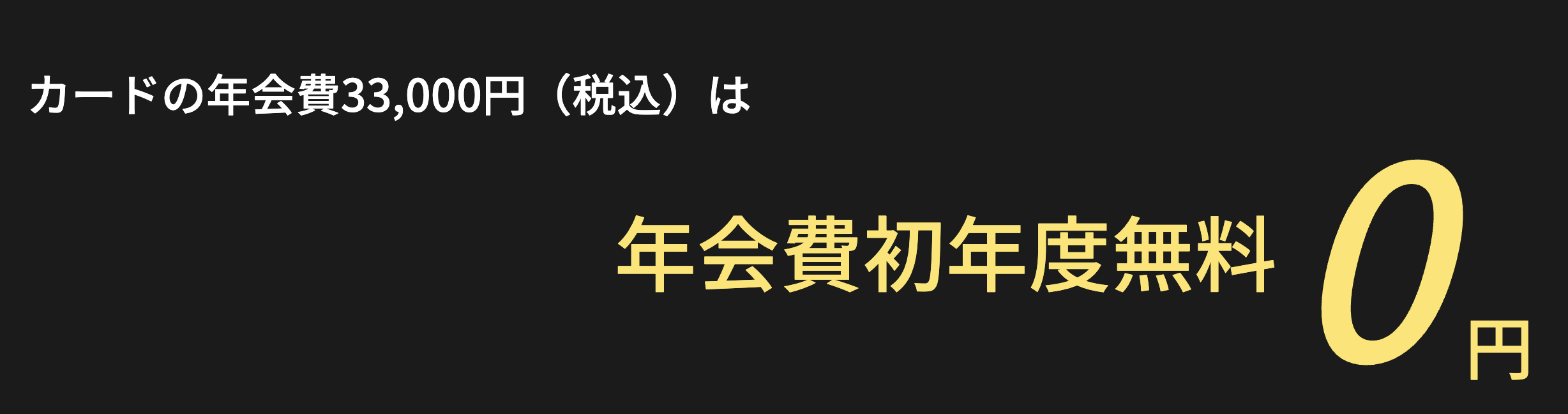

結論として、2026年3月現在は最安値で発行できるセゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード(33,000円の年会費が初年度無料)がおすすめです!(※カード名をクリックすると、カードの基本情報が掲載された項目へジャンプします。)

※記事内に掲載されている為替レートは2026年3月の1米ドル155円をベースに記載しています。

クレジットカード専門家

岩田昭男さん

早稲田大学第一文学部卒業。

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

- 【結論】目的別プライオリティパス付帯クレジットカード!あなたにピッタリなのはどれ?

- プライオリティパス付帯おすすめクレジットカードとは?

- プライオリティパス付帯のおすすめクレジットカードの選び方

- プライオリティパス付帯のおすすめクレジットカード24枚を徹底比較!

- 1.セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは初年度年会費無料でプライオリティパスが使い放題でコスパ最強

- 2.ダイナースクラブカードは本会員+家族カードが国内無制限+海外年10回までプライオリティパス無料

- 3.apollostation THE PLATINUMは空港レストラン・リフレッシュ施設が年30回まで無料&最大5.2万円付与

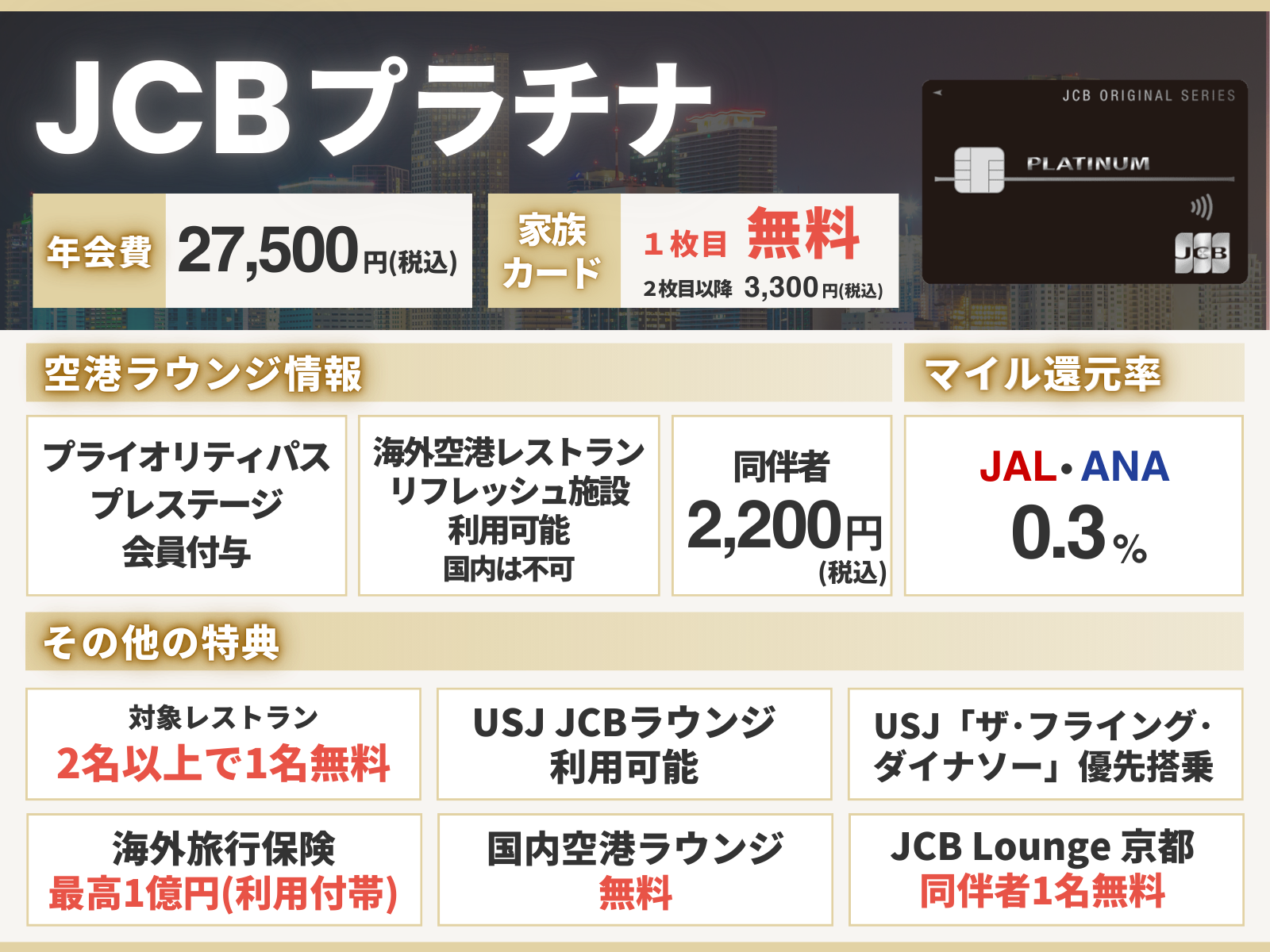

- 4.JCBプラチナは国内の空港レストラン・リフレッシュ施設の利用は不可

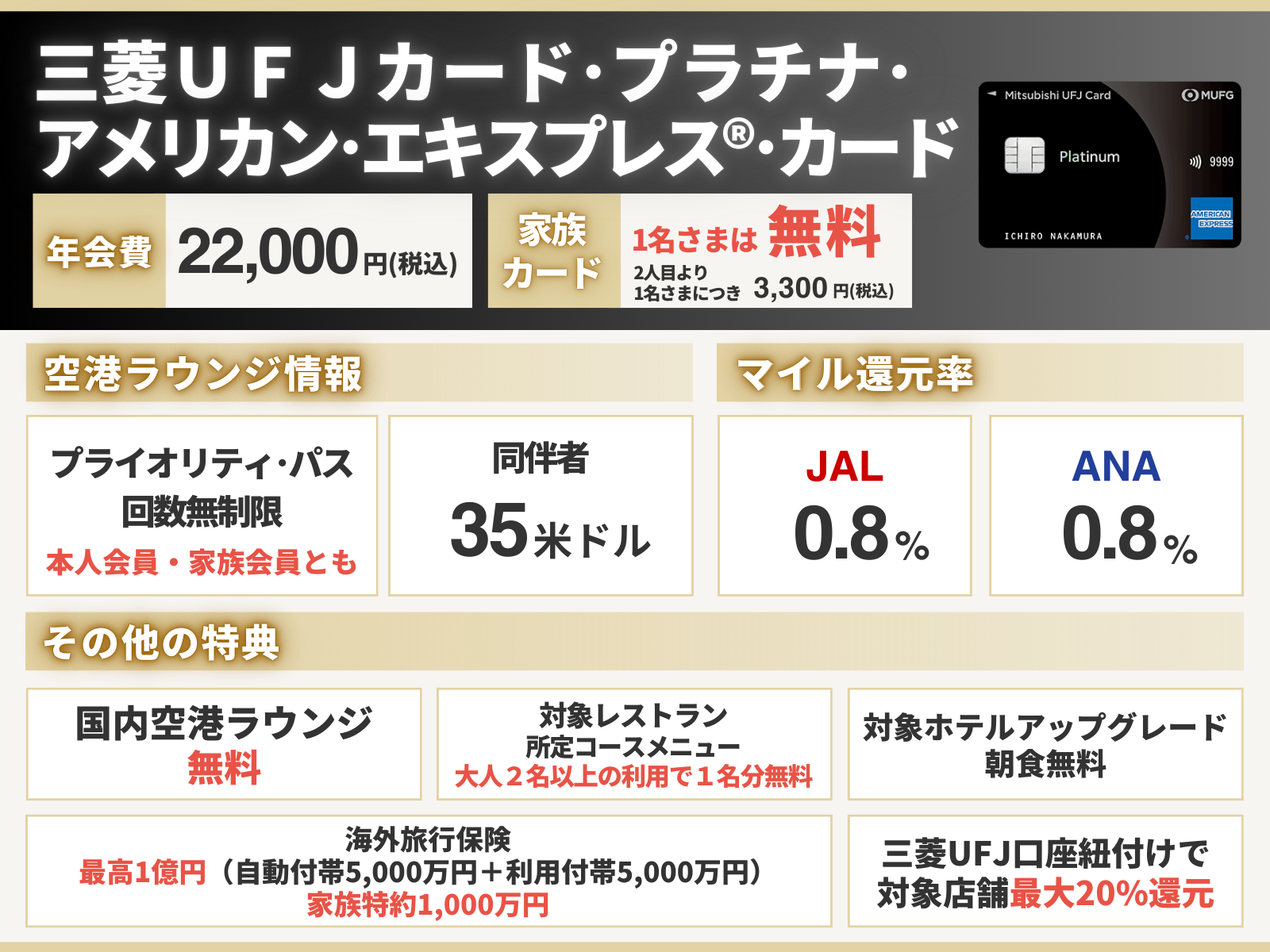

- 5.三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは家族カードにもプレステージ会員付帯

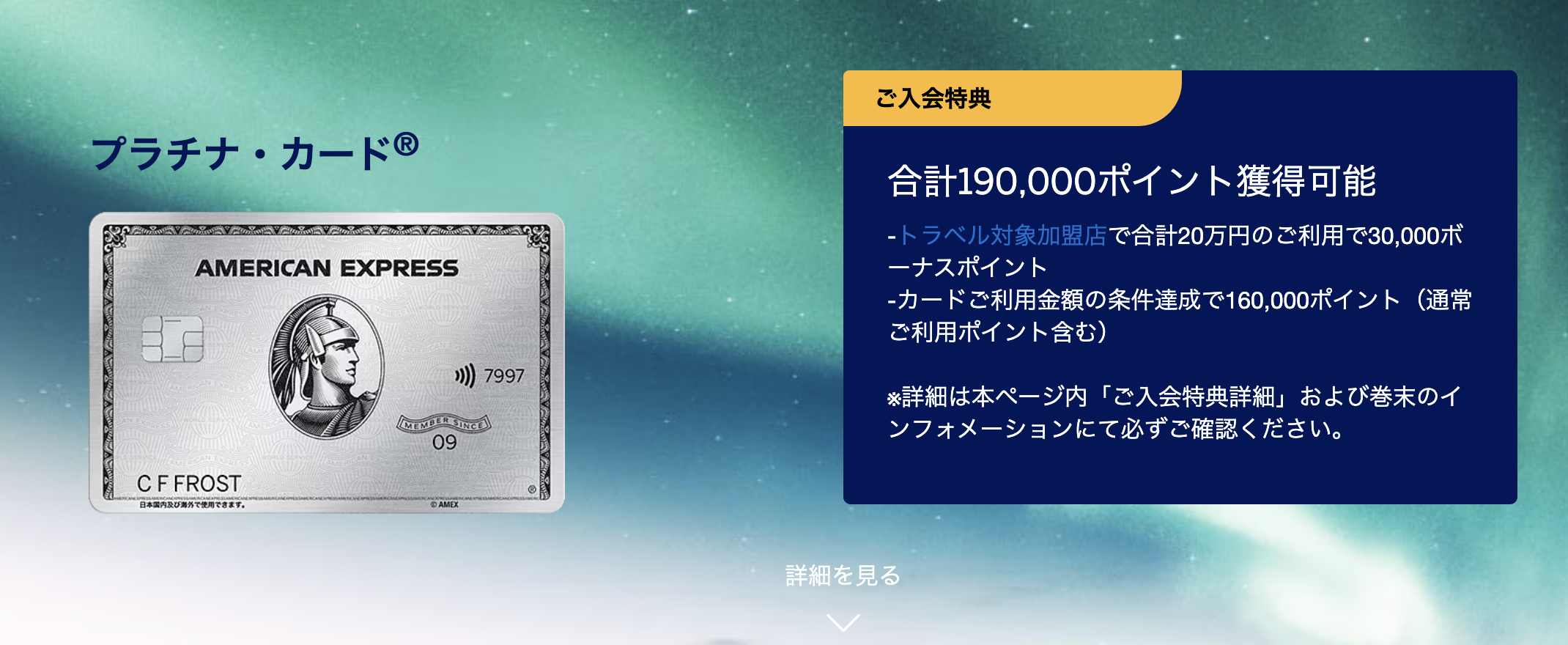

- 6.アメリカン・エキスプレス・プラチナ・カードは同伴者1名までプライオリティパスラウンジ無料

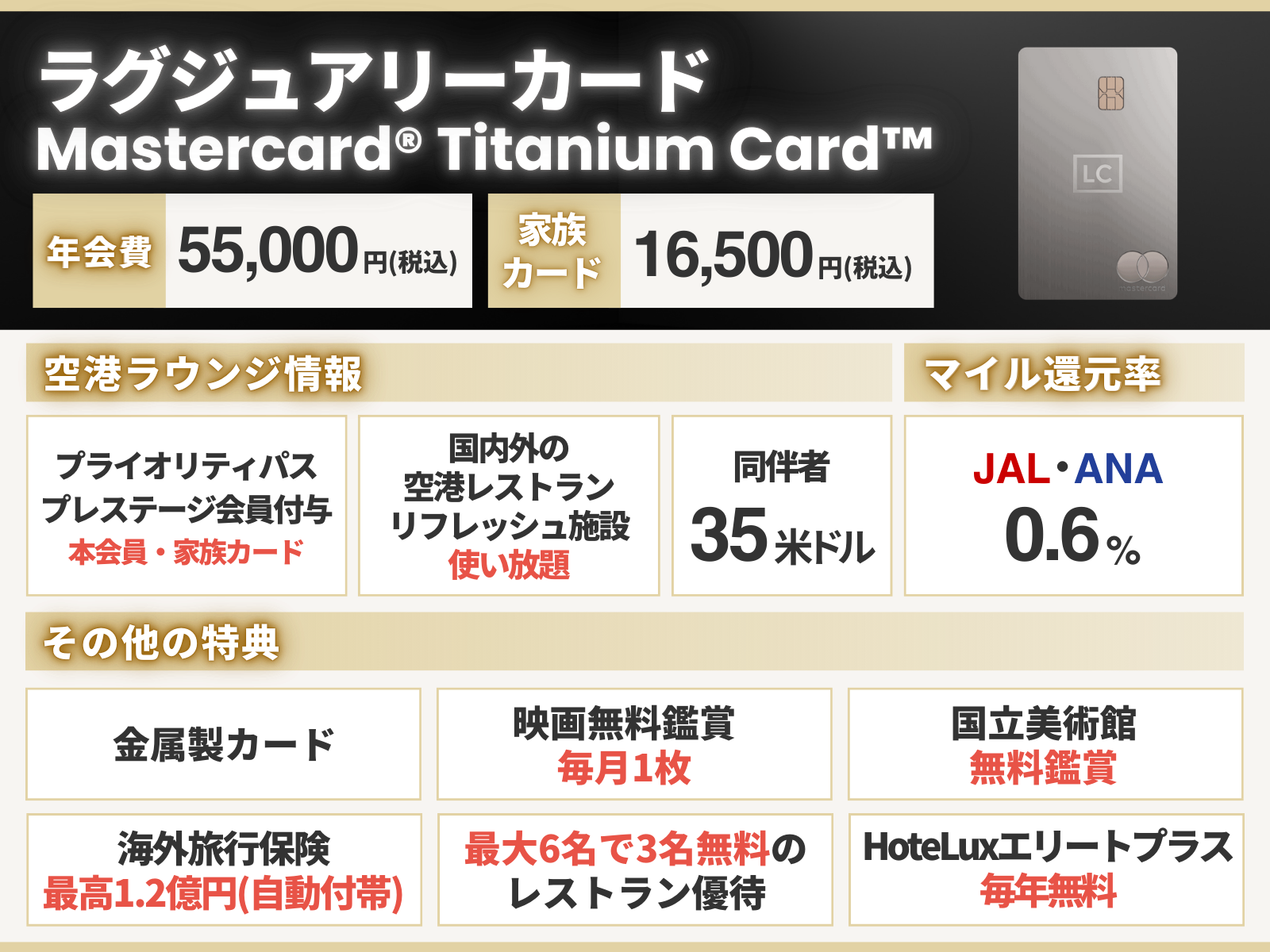

- 7.ラグジュアリーカード Mastercard® Titanium Card™は空港レストランも利用できるプレステージ会員が無料

- 8.楽天プレミアムカードはプライオリティパスが年に5回まで無料

- 9.アメリカン・エキスプレス・ゴールド・プリファード・カードは年に2回までプライオリティパスが無料

- 10.ANAアメリカン・エキスプレス®・ゴールド・カードは新規入会キャンペーンで最大10.2万マイル獲得可能

- 11.エポスプラチナカードは家族カードの発行不可、同伴者の利用料金が高め

- 12.JAL・JCBカード プラチナは海外のみ空港レストラン・リフレッシュ施設が使い放題

- 13.ジャックスカードプラチナは年に6回までプライオリティパスラウンジが無料

- 14.Orico Card THE PLATINUMは年に6回までプライオリティパスラウンジが利用可能

- 15.楽天ブラックカードは同伴者2名までプライオリティパスラウンジの利用が無料

- 16.TRUST CLUB プラチナ Visaカードはプライオリティパスラウンジ以外のラウンジにも入室OK

- 17.三井住友プラチナカードは年会費がやや高めだが、家族カードもプライオリティパスのプレステージ会員付帯

- 18.dカード PLATINUMは年10回までプライオリティパスラウンジの利用が可能

- 19.UCプラチナカードは家族カードも年に6回までプライオリティパスラウンジが無料

- 20.JAL Luxury Cardはマイル還元率2.25%+空港レストラン・リフレッシュ施設も利用可能

- 21.ANAアメリカン・エキスプレス・プレミアム・カードはプライオリティパスラウンジ無制限+最大18万マイル獲得できる新規入会キャンペーン開催中

- 22.アメリカン・エキスプレス®・グリーン・カードはプライオリティパス付帯クレジットカードで最安値だが、1回目の利用から35米ドル発生

- 23.ラグジュアリーカード Mastercard® Black Cardは本会員+家族カード会員がプライオリティパスラウンジ使い放題

- 24.三井住友カード Visa Infinite

- プライオリティパス付帯のおすすめクレジットカードについてよくある質問

- Q.日本国内ではどのようなプライオリティパスラウンジが利用できますか?

- Q.プライオリティパスの申し込み方法はどのようにすれば良いですか?

- Q.プライオリティパス施設は到着便でも利用できますか?

- Q.同伴者は無料ですか?

- Q.プライオリティパス施設は小さい子供は無料ですか?

- Q.ラウンジのホッピング(複数利用)は可能ですか?

- Q.プライオリティパスとラウンジ・キーの違いは何ですか?

- Q.デジタル会員証は使えますか?

- Q.ラウンジを利用する際に予約は必要ですか?

- Q.航空会社が運営する空港ラウンジは利用できますか?

- Q.ANAラウンジ・JALラウンジは使えますか?

- Q.クレジットカードを解約したらどうなりますか?

- Q.有効期限はありますか?

- Q.混雑時の入場制限はありますか?

- Q.プライオリティパスラウンジ利用時に必要な持ち物は何ですか?

- プライオリティパス付帯クレジットカードで、空港での待ち時間を快適に

【結論】目的別プライオリティパス付帯クレジットカード!あなたにピッタリなのはどれ?

最初に結論として、目的別におすすめのプライオリティパス付帯のクレジットカードをご紹介します。

【コスパ抜群】最安値でプライオリティパスを発行したい人

最安値でプライオリティパス付帯のクレジットカードを発行したいなら、セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード(以下:セゾンプラチナビジネスアメックスカード)がおすすめです。

初年度年会費無料のため、リスクゼロでプライオリティパスのプレステージ会員(通常年会費469米ドル=約73,000円相当)が付帯されます。

プライオリティパスラウンジの利用回数は無制限、国内外の空港レストラン・リフレッシュ施設も利用可能です。

1年間試してみて、2年目以降33,000円(税込)を支払う価値があるか判断できるのも大きなメリットです。

家族でプライオリティパスを一緒に使いたい人

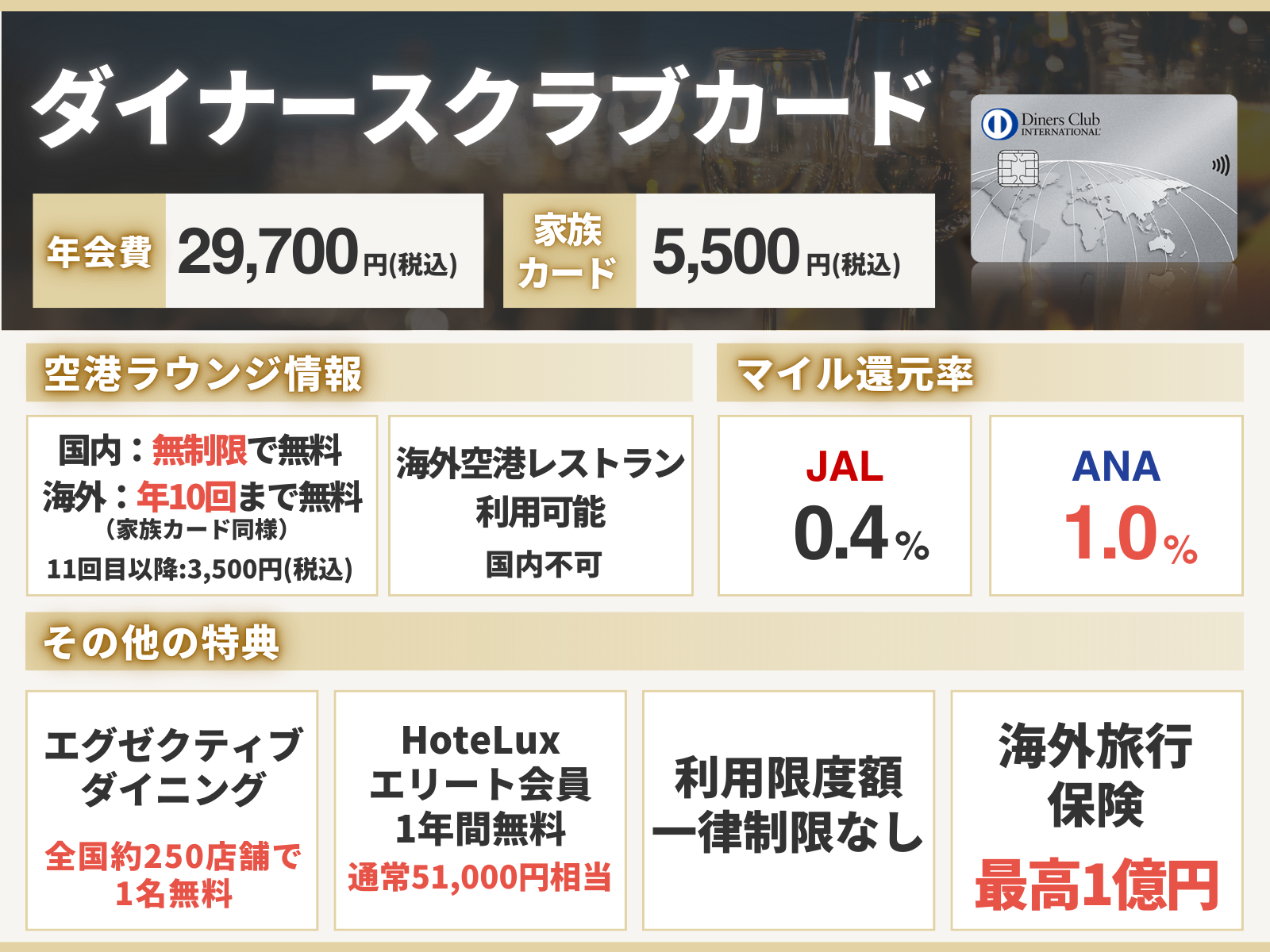

家族で一緒にプライオリティパスをお得に楽しみたいなら、ダイナースクラブカードがおすすめです。

ダイナースクラブカードには家族カード(年会費5,500円 税込)にもプライオリティパス相当特典(国内無制限+海外年10回まで無料)が付帯されるため、家族旅行の際に夫婦それぞれがラウンジでゆったりとくつろげます。

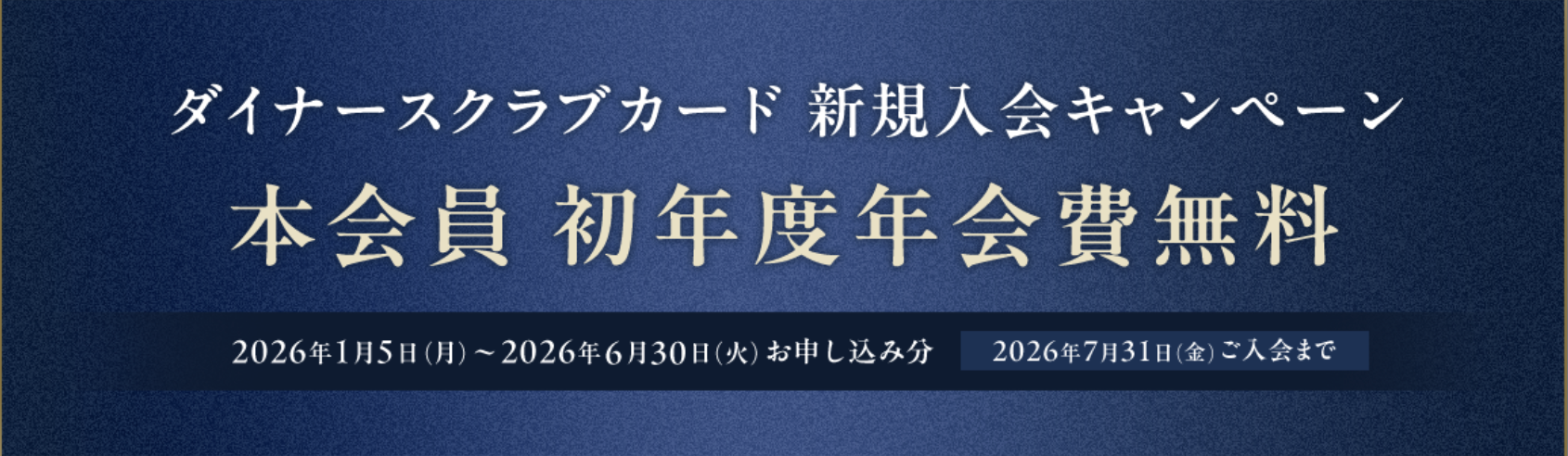

2026年3月現在、本会員の年会費(29,700円 税込)が初年度無料になる新規入会キャンペーンも開催中です。

プライオリティパスの空港レストラン・リフレッシュ施設も使いたい人

空港レストラン・リフレッシュ施設も使いたいなら、apollostation THE PLATINUMの発行を検討しましょう。

2026年3月現在、多くのプライオリティパス付帯のクレジットカードで空港レストラン・リフレッシュ施設の利用が制限される中、apollostation THE PLATINUMでは、引き続き年間30回まで利用可能です。

さらに2026年23現在、新規入会キャンペーンを開催しており、最大52,000円相当のポイントが獲得できます。

年に1〜2回しか飛行機に乗らない人

年に1〜2回しか飛行機に乗らない人には楽天プレミアムカードの発行がおすすめです。

年会費11,000円(税込)でプライオリティパスラウンジが年5回まで利用できるため、年に1〜2回の海外旅行や出張であれば十分です。

ただし、空港レストラン・リフレッシュ施設の利用ができないため、国内線メイン利用者にとっては、あまりおすすめできません。

2026年3月現在、楽天プレミアムカードでは新規入会キャンペーンを実施しており、最大5,000円相当の楽天ポイントを獲得できます。

プライオリティパス付帯おすすめクレジットカードとは?

プライオリティパス付帯クレジットカードとは、世界1,800ヶ所以上の空港ラウンジ・レストランを利用できるプライオリティパス付きのクレジットカードです。

通常、プライオリティパスは有料サービスですが、クレジットカードの特典としてプライオリティパスが付帯されていれば、クレジットカードの年会費のみでプライオリティパスラウンジを利用できます。

旅行や出張などで空港を多く利用する人は、プライオリティパス付帯のクレジットカードを1枚持っておくことで、搭乗時間までの待ち時間をラウンジや各種サービスなどを活用し過ごせます。

以下は、筆者がこれまで実際に利用したプライオリティパスラウンジになります。

福岡空港のプライオリティパスラウンジ「ラウンジ福岡」では福岡を代表する焼き鳥や博多明太子入りの卵焼き、コクの深いオリジナルビーフカレーなどを楽しめました。

離着陸を繰り返す飛行機を見ながらいただく生ビールは最高の1杯でした。

実際に利用してみて、「ラウンジ福岡」はタイ航空やエバー航空などのビジネスクラス搭乗客の指定ラウンジにもなっているため、国内最高峰のプライオリティパスラウンジであると感じました。

香港国際空港のプライオリティパスラウンジでは、本場の点心料理と一緒にスパークリングワインを楽しめました。

プライオリティパスラウンジのサービス内容は各所異なりますが、軽食やアルコール類が提供され、出発まで快適な時間を過ごせます。

プライオリティパスラウンジは空港ラウンジの他、空港レストランやリフレッシュ施設も利用可能です。

例えば、中部国際空港セントレアの「くつろぎ処」では、プライオリティパスの特典として、温泉に入浴後、ビビンバと冷麺のセットを堪能できます。

羽田空港第3ターミナルに隣接する羽田エアポートガーデン内の「ボディケアLUCK」では、30分間の全身マッサージを堪能。

フライト前に全身の凝りをほぐすことができて大満足でした。

プライオリティパスは3種類ある

プライオリティパスを理解する上で重要なのが、会員ランクの違いです。

プライオリティパスには3種類の会員ランクがあります。

以下の表にそれぞれの特徴をまとめました。

| 会員ランク | 年会費 | 年間の利用回数 | おすすめの人 |

|---|---|---|---|

| スタンダード | 99米ドル | ラウンジ1回の利用につき35米ドルの支払いが必要 | 空港の利用が少ない人 |

| スタンダード・プラス | 329米ドル | ラウンジ無料利用は10回、11回目以降の利用では35米ドルの支払いが必要 | 空港を頻繁に利用する人 |

| プレステージ | 469米ドル | ラウンジ利用回数に制限なし | 空港を頻繁に利用する人 |

プライオリティパス付帯クレジットカードには、これらいずれかの会員資格が無料で付帯されています。

空港を訪れる機会は少ないものの、行った際にはラウンジを利用したい人はスタンダード会員がおすすめです。

ラウンジの利用には会費に加えて、別途、1回目の利用より都度35米ドル(約5,400円)が必要です。

スタンダード・プラス会員はプライオリティパス施設を10回無料で利用できます。

なお、11回目以降は35米ドルを支払えば利用できるため、利用回数が想定外に増えてもラウンジを利用できなくなるわけではありません。

プレステージ会員は年会費はもっとも高額であるものの、ラウンジを無制限に利用できます。

空港を頻繁に訪れる人、色々な空港ラウンジをホッピングしたい人に特におすすめです。

プライオリティパス付帯のおすすめクレジットカードの選び方

プライオリティパス付帯のクレジットカードは、各カード会社によって特典やプライオリティパスを利用できる回数がさまざまです。

プライオリティパス付帯のおすすめクレジットカードを選ぶ際の着目点として、以下の6つが挙げられます。

1.年会費

プライオリティパス付帯のクレジットカードを発行する上で最も重要な選び方は年会費です。

年会費が安いほど、経済的負担を抑えながらプライオリティパスを利用できます。

最安値でプライオリティパスを獲得したいという人は、初年度年会費無料のキャンペーンを開催しているクレジットカードもしくは、楽天プレミアムカードなどの年会費11,000円(税込)台のクレジットカードの発行をおすすめします。

家族と一緒に利用を検討している場合は家族カードの年会費や同伴者の利用料金についても考慮しながら選びましょう。

2.入会キャンペーン

プライオリティパス付帯のクレジットカードの中には初年度の年会費無料、ポイント付与などのキャンペーンを実施中のものも多くあります。

入会キャンペーンを実施している期間に申し込みを行うと、年会費以上の価値を得やすくなります。

2026年3月現在はセゾンプラチナビジネスアメックスカードで初年度年会費無料のキャンペーンを開催中です。

また、apollostation THE PLATINUMは年会費2年分以上に相当する最大5.2万ポイントが付与されるキャンペーンも開催しています。

上記のような新規入会キャンペーンを上手く活用することで、お得にプライオリティパス付きクレジットカードの発行が実現します。

3.プライオリティパスの利用回数

プライオリティパス付帯のクレジットカードの種類によって、プライオリティパスの利用回数の上限が異なります。

ただし、利用回数を超えても、利用する際に料金を別途支払えば利用できることがほとんどです。

| 分類 | 該当カード例 | 向いている人 |

|---|---|---|

| 無制限(プレステージ会員) | ・セゾンプラチナビジネスアメックスカード ・アメリカン・エキスプレス・プラチナ・カードなど | 月1回以上空港を利用する人 |

| 年30回まで | apollostation THE PLATINUM | 2ヶ月に1回以上空港を利用する人 |

| 年10回まで | ダイナースクラブカード、dカード PLATINUM | 3ヶ月に1回以上空港を利用する人 |

| 年5〜6回まで | 楽天プレミアムカード、ジャックスプラチナ | 年に2〜3回程度空港を利用する人 |

| 年2回まで | ・アメリカン・エキスプレス・ゴールド・プリファード・カード ・ANAアメリカン・エキスプレス・ゴールド・カード | 年に1〜2回程度空港を利用する人 |

例えば、楽天プレミアムカードは年会費が11,000円(税込)と安いものの、プライオリティパスを無料で利用できる回数は年5回、かつ利用施設は空港ラウンジのみです。

出張や海外旅行を行う機会が多い人はプライオリティパスが年間無制限で利用できるプレステージ会員が付帯されたクレジットカードを選びましょう。

4.家族カード・同伴者の料金

プライオリティパス付帯のクレジットカードを選ぶ際、扶養している家族がいる人にとって、家族カード・同伴者料金が無料かどうかも重要なポイントです。

家族カード・同伴者料金の比較表は以下の通りです。

| カード名 | 家族カード年会費(税込) | 家族カードにプライオリティパス付帯 | 同伴者料金(税込) |

|---|---|---|---|

| ダイナースクラブ | 5,500円 | 年10回まで無料 | 3,500円 |

| 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード | 1枚無料 | 無制限 | 35米ドル |

| アメックスプラチナカード | 4枚無料 | 無制限 | 1名まで無料 |

| apollostation THE PLATINUM | 初年度年会費無料/3,300円 | 年30回まで無料 | 35米ドル |

| 楽天ブラックカード | 2,200円 | 付帯なし | 2名まで無料 |

例えば、apollostation THE PLATINUMは家族カードの初年度年会費が無料になるため、1年間は家族でプライオリティパス施設をお得に利用できます。

またアメリカン・エキスプレス・プラチナ・カードであれば、家族カード4枚までプライオリティパスのプレステージ会員が付与されます。

夫婦でアメリカン・エキスプレス・プラチナ・カードを所有すれば、小さいお子さん2名まで無料でプライオリティパスラウンジが利用できる計算になるため、ファミリー層におすすめの1枚でしょう。

5.マイルの還元率

コスパ良く海外旅行を楽しみたい人は、マイルの還元率も確認してください。

マイル還元率の高いプライオリティパス付帯カードの比較表は以下の通りです。

| カード名 | JALマイル | ANAマイル |

|---|---|---|

| セゾンプラチナビジネスアメックスカード | 1.125% | 0.3% |

| ダイナースクラブカード | 0.4% | 1.0% |

| JAL JCBプラチナ | 1.0%〜2.0% | - |

| ANAアメリカン・エキスプレス・ゴールド・カード | - | 1.0%〜3.0% |

| アメリカン・エキスプレス・プラチナ・カード | 0.4% | 1.0% |

クレジットカードの利用で貯まるマイルは、マイル還元率が1.0%以上だとお得感があります。

航空券をマイルで予約すると、1マイル1円以上の価値を持つことが多いためです。

国際線ファーストクラスをマイルで予約できると、1マイル10円以上の価値になる場合もあります。

プライオリティパス付帯のクレジットカードで高還元率のカードを選ぶことによって、プライオリティパス施設を楽しめるだけでなく、マイルを貯めて、憧れのビジネスクラス・ファーストクラスの特典航空券を発券できます。

余談として、クレジットカードマイル還元率は利用する店舗によって一律ではないことを確認してください。

例えば、特約店で利用した場合、還元率が高くなることもあります。

自分がよく利用するお店が特約店に入っているか確認することも、マイルを効率よく貯めるためのコツになります。

6.空港レストラン・リフレッシュ施設も利用できるか

国内線の利用者にとって、空港レストランやリフレッシュ施設の利用は重要なポイントになるため、最新の情報を必ず確認しておくようにしましょう。

近年はプライオリティパス対応の空港レストラン・リフレッシュ施設の利用に関して改定が進んでおり、空港レストラン・リフレッシュ施設も利用できるプライオリティパス付帯のクレジットカードはごく少数です。

日本国内の空港レストラン・リフレッシュ施設を利用できるカード一覧は以下の通りです。

| カード名 | 年会費 | 同伴者料金(税込) | 家族カードにおけるプライオリティパスの発行有無 | おすすめ度(5段階評価) |

|---|---|---|---|---|

| セゾンプラチナビジネスアメックスカード | 初年度年会費無料 2年目以降33,000円 | 35米ドル | 発行なし | ★★★★★ |

| apollostation THE PLATINUM | 22,000円 | 35米ドル | 年間30回まで | ★★★★☆ |

| エポスプラチナカード | 30,000円 | 35米ドル | 発行なし | ★★★☆☆ |

| ラグジュアリーカード Titanium | 55,000円 | 35米ドル | 制限なし | ★★★☆☆ |

| ラグジュアリーカードブラック | 110,000円 | 35米ドル | 制限なし | ★★☆☆☆ |

日本国内の空港レストラン・リフレッシュ施設は以下の通りです。

| 空港名 | ターミナル | 施設名 | 施設タイプ | 営業時間 |

|---|---|---|---|---|

| 成田国際空港 | 第1ターミナル | Japanese Grill & Craft Beer TATSU | レストラン | 11:00-22:00 |

| 第1ターミナル | 肉料理 やきすき やんま | レストラン | 11:00-21:30 | |

| 第2ターミナル | 鉄板焼 道頓堀 くり田 | レストラン | 11:00-21:30 | |

| 第2ターミナル | 9h nine hours Narita Airport | カプセルホテル | 24時間 | |

| 第3ターミナル | ぼてぢゅう屋台 | レストラン | 10:00-21:00 | |

| 羽田空港 | 羽田エアポートガーデン | All Day Dining Grande Aile | レストラン | 11:00-15:00 |

| 第1ターミナル | Foot Bath Cafe & Body Care LUCK | リフレッシュ | 10:00-20:00 | |

| 第2ターミナル | Body Care LUCK | リフレッシュ | 10:00-20:00 | |

| 伊丹空港 | - | 大阪エアポートワイナリー | レストラン | 11:00-20:00 |

| 関西国際空港 | 第1ターミナル | Botejyu 1946 | レストラン | 11:00-21:00 |

| 第1ターミナル | Japan Travelling Restaurant by BOTEJYU | レストラン | 11:00-21:00 | |

| 中部国際空港 | フライト・オブ・ドリームズ | The Pike Brewing Restaurant & Craft Beer Bar | レストラン | 11:00-22:00 |

| 第1ターミナル | 海膳空膳 | レストラン | 11:00-21:00 | |

| 第1ターミナル | ぼてぢゅう | レストラン | 11:00-21:00 | |

| 第1ターミナル | くつろぎ処 | リフレッシュ・温泉 | 11:00-21:00 | |

| 鹿児島空港 | - | Body Care LUCK | リフレッシュ | 10:00-19:00 |

プライオリティパス付帯のおすすめクレジットカード24枚を徹底比較!

それではここからプライオリティパス付帯のおすすめクレジットカードについて、プライオリティパス特典、マイル還元率、新規入会キャンペーンを中心に詳しく解説していきます。

以下は本記事で掲載している24枚のプライオリティパス付帯クレジットカードの年会費、プライオリティパス特典に絞った比較表になります。(※カード名をクリックすると、カードの基本情報が掲載された項目へジャンプします。)

| カード名 | 年会費(税込) | プライオリティパスラウンジ利用回数 | 空港レストラン 対応 | 家族カード プライオリティパス特典(年会費) | 同伴者料金(税込) | おすすめ度 |

|---|---|---|---|---|---|---|

| セゾンプラチナビジネスアメックスカード | 初年度年会費無料 2年目以降33,000円 | 無制限 | 利用OK | なし | 35米ドル | ★★★★★ |

| ダイナースクラブカード | 初年度年会費無料 29,700円 | 国内:無制限で無料(家族カード同様) 海外:年10回まで無料(家族カード同様) | 海外レストラン・リフレッシュ施設のみ利用可能 | 年10回まで無料(5,500円) | 3,500円 | ★★★★☆ |

| apollostation THE PLATINUM | 22,000円 | 年30回まで無料 | 利用OK | あり(3,300円 初年度年会費無料) | 35米ドル | ★★★★☆ |

| JCBプラチナ | 初年度年会費キャッシュバック 27,500円 | 無制限 | 海外レストラン・リフレッシュ施設のみ利用可能 | なし | 2,200円 | ★★★★☆ |

| 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード | 22,000円 | 無制限 | 利用不可 | 無制限 | 35米ドル | ★★★☆☆ |

| アメリカン・エキスプレス・プラチナ・カード | 165,000円 | 無制限 | 利用不可 | 無制限 | 同伴者1名まで無料 | ★★★☆☆ |

| ラグジュアリーカード Titanium | 55,000円 | 無制限 | 利用OK | 無制限(16,500円 初年度年会費無料) | 35米ドル | ★★★☆☆ |

| 楽天プレミアムカード | 11,000円 | 年5回まで無料 | 利用不可 | なし | 35米ドル | ★★★☆☆ |

| アメリカン・エキスプレス・ゴールド・プリファード・カード | 39,600円 | 年2回まで無料 | 利用不可 | 年2回まで無料(家族カード2枚まで無料) | 35米ドル | ★☆☆☆☆ |

| ANAアメリカン・エキスプレス®・ゴールド・カード | 34,100円 | 年2回まで無料 | 利用不可 | 年2回まで無料 | 35米ドル | ★☆☆☆☆ |

| エポスプラチナカード | 30,000円 ※招待なら20,000円 | 無制限 | 利用OK | なし | 35米ドル | ★★☆☆☆ |

| JAL・JCBカード プラチナ | 34,100円 | 無制限 | 海外レストラン・リフレッシュ施設のみ利用可能 | なし | 2,200円 | ★★☆☆☆ |

| ジャックスカードプラチナ | 22,000円 | 年6回まで無料 | 利用不可 | 年6回まで無料 | 35米ドル | ★★☆☆☆ |

| Orico Card THE PLATINUM | 20,370円 | 年6回まで無料 | 利用不可 | 年6回まで無料 | 35米ドル | ★★☆☆☆ |

| 楽天ブラックカード | 33,000円 | 無制限 | 利用不可 | 同伴者+2名まで無料 | 同伴者2名まで無料 | ★★☆☆☆ |

| TRUST CLUB プラチナ Visaカード | 38,500円 | 無制限 | 海外レストラン・リフレッシュ施設のみ利用可能 | なし | 35米ドル | ★★☆☆☆ |

| 三井住友プラチナカード | 55,000円 | 無制限 | 海外レストラン・リフレッシュ施設のみ利用可能 | 無制限 | 35米ドル | ★★☆☆☆ |

| dカード PLATINUM | 29,700円 | 年10回まで無料 | 利用可能 | なし | 35米ドル | ★★☆☆☆ |

| UCプラチナカード | 16,500円 | 年6回まで無料 | 海外レストラン・リフレッシュ施設のみ利用可能 | 年6回まで無料 | 35米ドル | ★★★☆☆ |

| JAL Luxury Card | 242,000円 | 無制限 | 利用OK | 無制限 | 35米ドル | ★☆☆☆☆ |

| ANAアメリカン・エキスプレス・プレミアム・カード | 165,000円 | 無制限 | 利用不可 | 無制限 | 同伴者1名まで無料 | ★☆☆☆☆ |

| アメリカン・エキスプレス®・グリーン・カード | 月会費1,100円(年間13,200円) | 35米ドル | 利用不可 | 35米ドル | 35米ドル | ★☆☆☆☆ |

| ラグジュアリーカード Mastercard® Black Card | 110,000円 | 無制限 | 利用OK | 無制限 | 35米ドル | ★☆☆☆☆ |

| 三井住友カード Visa Infinite | 99,000円 | 無制限 | 海外レストラン・リフレッシュ施設のみ利用可能 | 無制限 | 35米ドル | ★☆☆☆☆ |

1.セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードは初年度年会費無料でプライオリティパスが使い放題でコスパ最強

プライオリティパス付帯のクレジットカードで最もおすすめしたい1枚はセゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード(以下:セゾンプラチナビジネスアメックスカード)です。

セゾンプラチナビジネスアメックスカードは発行するだけで初年度年会費無料。

さらに基本特典として、通常年会費469米ドル(約73,000円相当)のプレステージ会員資格が無料で付帯されるため、回数無制限でプライオリティパス施設が利用できます。

1年間リスクなしでプライオリティパス特典を試せるため、初めてプライオリティパスの発行を検討している人におすすめの1枚です。

- 本会員にプライオリティパスのプレステージ会員付与

- 国内外の空港ラウンジ・リフレッシュ施設も利用可能

- 追加カードにプライオリティパス特典付帯なし

- 同伴者は1回の利用につき35米ドル(約5,400円)

- 専用申し込みフォームから登録、デジタル会員証で即時利用開始

セゾンプラチナビジネスアメックスカードに付帯されるプライオリティパスは、近年改悪が進む空港レストラン・リフレッシュ施設も対象のため、プライオリティパスラウンジ利用者から人気が高いです。

空港レストラン・リフレッシュ施設は国内線利用者も利用できる施設が充実しており、国際線よりも国内線に搭乗する機会の多い人にも十分恩恵を受けられます。

筆者はセゾンプラチナビジネスアメックスカードに付帯されるプライオリティパスで年間60回以上プライオリティパスラウンジを無料で利用しています。

1回の利用を国内金額である3,400円相当と考えると、年間20万円以上の利用料を無料にしている計算です。

同伴者については、プライオリティパス施設1回の利用につき35米ドル(約5,400円)の追加料金が発生するため有料。

しかし、夫婦で本会員カードを2枚発行すれば、1年間は完全無料でプライオリティパス施設が使い放題で楽しめます。

セゾンプラチナビジネスアメックスカードはビジネスカードという位置付けですが、 会社員やフリーランスの人でもお申し込み可能です。

また、20代〜50代と幅広い層から支持されており、年収が300万円前後あれば、比較的審査は通りやすいとされています。

筆者は、年収380万円・中小企業勤務(社員150名)の属性で審査に通過しています。

プライオリティパスの発行はセゾンプラチナビジネスアメックスカード到着後、セゾンカードのポータルサイトである「Netアンサー」もしくは「公式アプリ」で申請をすることで即日デジタルカードのプライオリティパスが発行できます。

JALマイルについては還元率1.125%と業界最高水準。

マイルの還元率にもこだわりたい人にもぴったりの1枚です。

ただし、還元率1.125%を実現するには、SAISON MILE CLUB(年会費5,500円)への登録が必須。

登録すると、通常1,000円で1ポイント貯まる永久不滅ポイントが貯まらない代わりに、1,000円につき10JALマイルが積算されます。

さらに、永久不滅ポイントが2,000円につき1ポイント貯まります。

この永久不滅ポイントは200ポイントを500マイルに移行できるため、JALマイルの還元率が1.125%という計算になります。(※SAISON MILE CLUBに入会しない場合はJALマイルの還元率は0.25%と低くなります。)

筆者は実際にセゾンプラチナビジネスアメックスカードで貯めたJALマイルを利用して、JAL国際線ファーストクラスでバンコクへ行きました。

機内では1本約16万円する高級シャンパン「SALON」もいただき、快適なフライトを楽しみました。

一見メリットだらけに見えるセゾンプラチナビジネスアメックスカードですが、当然デメリットもあります。

主なデメリットは以下の通りです。

- プライオリティパスラウンジを同伴者と利用する場合35米ドル(約5,400円)発生する

- JALマイルの還元率を最大1.125%にするにはSAISON MILE CLUB 5,500円(税込)への入会必須

- SAISON MILE CLUBに入会しない場合、JALマイルの還元率は0.25%

- ANAマイルへの還元率は0.3%。

年間決済額が少なく、プライオリティパスを年1〜2回しか利用しない人には、コストパフォーマンスが悪い場合があります。

ただし、セゾンプラチナビジネスアメックスカードは初年度年会費無料とノーリスクで発行できるので、とりあえず1年目は無料でさまざまな特典を楽しんでいただいて、2年目以降33,000円(税込)を支払うかどうか決めればよいでしょう。

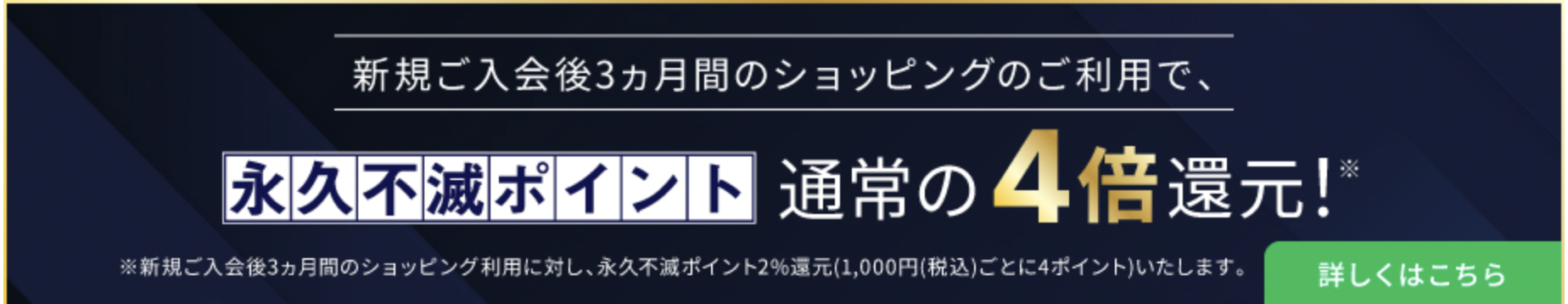

さらに、セゾンプラチナビジネスアメックスカードでは2026年3月現在、新規入会キャンペーンを開催中!

新規入会後から3か月間にわたって、ショッピングでの利用時に永久不滅ポイントが通常の4倍付与されます。

80万円分の上限がありますが、永久不滅ポイントが最大2,400ポイント貯まり、円に換算すると12,000円相当分のポイントがボーナスポイントとして付与される計算です。

通常は1,000円につき1永久不滅ポイントのため、これからマイルやポイントを貯めていきたいという人におすすめの入会キャンペーンになっています。

ボーナスポイントの上限である2,400ポイントをANA・JALマイルに移行すると、それぞれ7,200マイル、6,000マイル貯まる計算になります。

・初めてプライオリティパスを試したい人

初年度年会費無料でリスクゼロ

1年間試して継続判断できる

プレステージ会員で回数無制限

・空港レストラン・リフレッシュ施設も使いたい人

国際線よりも国内線を利用する機会が多い

国内外のレストラン・温泉・マッサージ対応

・JALマイルを効率的に貯めたい人

マイル還元率1.125%(業界最高水準)

日常決済でマイルが貯まる

| カード基本情報 | |

| カード名 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード |

| ブランド | American Express |

| 入会条件 | ・会社員 ・個人事業主・経営者を含む安定した収入がある人 ・社会的信用を有する連絡可能な人(学生、未成年を除く) |

| 入会キャンペーン | 新規入会後、3カ月間にわたってショッピングの利用時に通常の4倍還元(12,000円相当) |

| 年会費 | 33,000円(税込) 初年度年会費無料 |

| 追加カード | 1枚につき3,300円(税込)(最大9枚まで発行可能) |

| プライオリティパス利用回数 | プレステージ会員の資格が付与されるため、利用回数に制限なし |

| 空港レストラン・リフレッシュ施設の利用 | 国内外利用可能 |

| マイルの還元率 | ・JALマイル:還元率最大1.125% ・ANAマイル:1ポイント=3マイル(還元率0.3%) |

| メリット | ・最短3営業日で発行可能 ・本会員のプライオリティパスのプレステージ会員が無料 ・JALマイル還元率が最大1.125%(SAISON MILE CLUBへの入会(税込5,500円)が必要) ・提携店舗のコース料理を2名利用で1名分の食事代が無料(セゾンプレミアムレストラン by 招待日和) ・国内空港ラウンジ無料 ・タブレットホテル会員権が無料(通常:年会費16,000円 税込) ・国内ホテル・レストランの優待オントレ entreeが無料 ・一休.comダイヤモンド会員特典が6ヶ月間無料 ・最高1億円の海外旅行保険付帯 ・セゾンプレミアムセレクション by クラブ・コンシェルジュ(通常入会金330,000円(税込)・年会費275,000円(税込))が無料 ・セゾンプレミアムゴルフサービス ・24時間対応のコンシェルジュサービス ・ビジネスサポートローン ・ビジネスアドバンテージ ・顧問弁護士サービスリーガルプロテクト ・サイバー保険 ・ゴルフ保険 ・セゾンフリコ(全国25,000以上の施設を最大66%OFFで使える優待割引サービス) ・メインカードのほか、セゾンプラチナアメックスカードをプライベートカードとして無料で発行 |

| デメリット | ・年会費が高い ・同伴者とプライオリティパスラウンジを利用する場合は35米ドル ・ANAマイルの還元率が0.3%と低い ・国内空港ラウンジ同伴者利用が有料 |

2.ダイナースクラブカードは本会員+家族カードが国内無制限+海外年10回までプライオリティパス無料

歴史と高いステータス性を誇るダイナースクラブカードは、独自のサービス体系で多くの愛用者を獲得してきたクレジットカードの一つです。

ダイナースクラブカードはプライオリティパス相当の特典として、国内無制限+海外年間10回まで無料で利用できます(家族カード同様)。

2025年4月1日より日本国内の空港レストラン・リフレッシュ施設の利用不可に改悪しましたが、海外の空港レストランやリフレッシュ施設については引き続き利用可能です。

詳細は以下の通りです。

- 本会員・家族会員ともにプライオリティパスラウンジが国内無制限+海外年間10回まで無料

- 11回目以降は1回の利用につき3,500円(税込)

- 同伴者は1回の利用につき3,500円(税込)

- 海外の空港レストランは利用可能(国内は利用不可)

- 利用期間は発行日を基準に1年

11回目以降の利用は3,500円(税込)となっているため、他のプライオリティパス付帯のクレジットカードの追加費用と比較すると2,000円ほど安く良心的な価格設定です。

小さいお子さん連れで飛行機を利用する機会の多い人にとってはメリットと言えます。

また、ダイナースクラブカードはダイニング特典やトラベル特典も充実しています。

例えば、エグゼクティブ ダイニング特典では、全国約250店舗前後の高級レストランで会員を含む2名以上で所定のコース料理を利用すると1名分の料金が無料になります。

その他のレストラン特典は以下の通りです。

| エグゼクティブ ダイニング | 会員を含む2名以上で所定のコース料理を利用すると1名分の料金が無料 (※グループ特別プラン対象店の場合は、6名以上で2名分の料金を無料で提供。) |

| The Club Dining | 有名ホテルのレストランや人気店でご利用いただける各種優待 なだ万、ウルフギャング・ステーキハウスなど ※クリスマス、年末年始など、店舗によって除外日あり。 ※各レストランによって優待内容が異なる。 |

| ひらまつ | 飲食代10%割引 対象店舗:全国 4名様以上のご利用でスパークリングワイン1本プレゼントおよび個室への優先案内 対象店舗:リストランテASO (東京・代官山)/オーベルジュ・ド・リル トーキョー(東京・六本木)/フィリップ・ミル 東京(東京・六本木) |

| トランジットグループ | 優待1. コース予約で選べる優待 ※2名以上で利用可能。 以下AまたはBが選択可 A.各レストラン指定のコースご予約で10%割引 B.各レストラン指定のコースご予約でボトルワイン2本までを半額で提供 ただし、1本5,000円以上のワインに限る。 優待2. お席のみご予約の優待 乾杯ドリンク ※対象店舗によって異なる |

| ナイトイン銀座 | 対象店舗のBARにてウェルカムドリンクがサービス。 対象CLUBにて優待料金の案内が可能。 |

| デュカス・パリ | 国内レストランにてドリンクや割引の優待がある。 |

| 料亭プラン | 通常では予約するのが難しい高級料亭を、ダイナースクラブが会員に代わって予約してくれる。 |

アメリカン・エキスプレス・プラチナ・カードやゴールドカードに付帯されている「招待日和」というダイニングサービスと比較しても提携店舗の数は圧倒的にダイナースクラブカードが多いです。

ビジネスや家族でレストランでの食事をする機会が多い人には絶大なメリットと言えます。

また、ダイナースクラブカードにはホテル上級会員特典や無料宿泊などの特典はないものの、HoteLuxのエリート会員が1年間無料で体験できます。(通常:51,000円相当)

HoteLuxのエリート会員で得られる特典は以下の通りです。

- 朝食2名分が滞在中無料

- お部屋の無料アップグレード

- 最大200米ドル相当のホテルクレジット

- アーリーチェックイン

- レイトチェックアウト

- 限定プロモーション(3泊目無料・4泊目無料など)

HoteLuxに加盟しているホテルはマリオット、ハイアット、フォーシーズンズ、マンダリンオリエンタルなど世界を代表する高級ホテルチェーンばかりです。

予約できるホテルの金額は各ホテル公式サイトの金額に準拠しているため、お得な特典が付くのにもかかわらず、割高感はほぼありません。

ホテルステイ好きには嬉しい特典と言えます。

筆者は実際にHoteLux経由で、ロンドンにある最高級ホテル「パークハイアットロンドン リバー テムズ」に宿泊しました。

お部屋をスイートルームにアップグレードされただけでなく、無料の朝食や100米ドルのホテルクレジットも付帯されており、普段のホテルステイよりもワンランク上のホテルステイを楽しめました。

マイルの還元率は、ANAマイルが1.0%と高還元率。

- ポイント付与:100円利用ごとに1リワードポイント

- マイル還元率:1.0%

- マイル交換:1リワードポイント=1ANAマイルに交換

- 移行手数料:年間6,600円(税込)ダイナースグローバルマイレージクラブへの入会が必要

- マイルの年間移行上限数:40,000ANAマイルまで

- ポイント有効期限:なし(実質無期限でマイル貯蓄可能)

注意点として、ダイナースクラブカードで貯めたポイントをANAマイルに移行する場合、ダイナースグローバルマイレージクラブ(年間6,600円 税込)への入会が必要であること、マイルの年間移行上限数が40,000マイルまでです。

移行したマイルは特典航空券や座席のアップグレードに利用でき、お得に飛行機での移動を楽しめます。

「ダイナースクラブグローバルマイレージクラブ」参加航空会社とマイル移行条件は以下の通りです。

| 航空会社名 | 年間移行マイル数の上限 | 移行レート |

|---|---|---|

| 全日本空輸/ANAマイレージクラブ | 40,000マイル | 1,000ポイント=1,000マイル |

| デルタ航空/スカイマイル | 140,000マイル | 2,000ポイント=1,000マイル |

| ユナイテッド航空/マイレージプラス | 120,000マイル | 2,000ポイント=1,000マイル |

| 大韓航空/スカイパス | 120,000マイル | 2,000ポイント=1,000マイル |

| 日本航空/JALマイレージバンク | 上限なし | 2,500ポイント=1,000マイル |

| キャセイパシフィック航空/「キャセイ」会員プログラム | 上限なし | 2,500ポイント=1,000マイル |

さらに2026年3月現在、新規入会キャンペーンを開催中!

2026年1月5日~6月30日お申し込み分(2026年7月31日ご入会まで)の本会員年会費(29,700円 税込)が初年度無料になります。

ぜひこの機会にダイナースクラブカードを発行されてみてはいかがでしょうか?

・家族で一緒にプライオリティパスを使いたい人

本会員が初年度無料(合計29,700円お得)

家族カードもプライオリティパス年10回付帯

・高級レストランをよく利用する人

エグゼクティブダイニング(全国約250店舗前後で1名無料)

アメックスより提携店舗が圧倒的に多い

・高級ホテル優待を活用したい人

HoteLuxエリート会員が1年無料(51,000円相当)

朝食無料・部屋アップグレード特典

| カード基本情報 | |

| カード名 | ダイナースクラブカード |

| ブランド | Diners Club |

| 入会条件 | 所定の基準を満たす人 |

| 入会キャンペーン | 本会員の初年度年会費無料 |

| 年会費 | 初年度年会費無料 29,700円(税込) |

| 家族カード | 5,500円(税込) |

| プライオリティパス相当ラウンジ利用回数 | 国内:無制限で無料(家族カード同様) 海外:年10回まで無料(家族カード同様) |

| 空港レストラン・リフレッシュ施設の利用の有無 | 可能(海外のみ) (国内の「お食事」「リフレッシュ」「休憩」に該当する施設は2025年4月1日より利用不可) |

| 国内カードラウンジ | 本会員+家族カード会員が年間無制限で利用可能 |

| マイルの還元率 | ・ANA 【移行単位】 1,000ポイント=1,000マイル 【年間移行マイル数の上限】4万マイル ・大韓航空・ユナイテッド航空 【移行単位】 2,000ポイント=1,000マイル 【年間移行マイル数の上限】12万マイル ・デルタ航空 【移行単位】 2,000ポイント=1,000マイル 【年間移行マイル数の上限】14万マイル ・JAL 【移行単位】 2,500ポイント=1,000マイル 【年間移行マイル数の上限】なし ・キャセイパシフィック航空 【移行単位】 2,500ポイント=1,000マイル 【年間移行マイル数の上限】なし) |

| メリット | •高いステータス性と世界的認知度 ・ETCカードの発行手数料・年会費無料 ・プライオリティパスラウンジ相当のラウンジが年間10回まで無料(家族カード同様) ・プライオリティパスの同伴者利用が3,500円と他のプライオリティパス付帯クレジットカードに比べて安価 ・ANAマイル還元率1.0% ・HoteLuxのエリート会員が1年間無料 •エグゼクティブ ダイニング(全国約250店舗前後で会員を含む2名以上で所定のコース料理を利用すると1名分の料金が無料) •利用限度額に一律制限なし •海外旅行傷害保険最高1億円 ・海外空港入国時のファストトラックサービス ・国内旅行傷害保険、および海外旅行傷害保険が手厚い ・ダイナースクラブカードで購入した商品を購入日から90日以内に誤って破損した場合、盗難などに遭った場合、年間500万円まで補償 |

| デメリット | ・ANAマイルに移行する際は「ダイナースグローバルマイレージ」(年会費6,600円税込)への加入が必須 ・ANAマイルの移行は年間40,000マイルまで ・プライオリティパス相当ラウンジの年間利用に回数制限がある ・国内のプライオリティパス加盟の空港レストラン・リフレッシュ施設の利用不可 ・ANA以外の航空会社のマイルへの還元率が低い |

3.apollostation THE PLATINUMは空港レストラン・リフレッシュ施設が年30回まで無料&最大5.2万円付与

バイクや自動車をよく利用する人には、apollostation THE PLATINUMがおすすめです。

年会費は22,000円(税込)ですが、年間300万円以上の決済で翌年の年会費が無料になります。

つまり、年間300万円以上カード決済があれば、年会費無料で毎年プライオリティパス付帯のクレジットカードを持てることになります。

apollostation THE PLATINUMに付帯されるプライオリティパス特典は以下の通りです。

- 本会員、家族カードともにプライオリティパスラウンジが年間30回まで無料

- 国内外の空港ラウンジ・リフレッシュ施設も利用可能

- 家族カードは1枚目初年度年会費無料(最大4枚まで発行可能)

- 同伴者は1回の利用につき35米ドル(約5,400円)

カードの特典として、プライオリティパスラウンジが年間30回無料で利用できるだけでなく、国内外の空港レストラン・リフレッシュ施設の利用も可能。

家族カードは年会費3,300円(1枚目初年度無料)で最大4枚まで発行可能です。

家族カード所有者も空港レストラン・リフレッシュ施設込みのプライオリティパス施設を年30回まで無料で利用できます。

また出光クレジットが発行しているカードのため、全国のapollostation(ガソリンスタンド)で常にガソリン・軽油が2円/L引き、灯油が1円/L引き、月10万円以上の決済で10円/L引きと燃料をお得に購入できます。

車をよく運転する人、ガソリンや軽油を入れる頻度が高い人はお得感を感じるシーンが多いでしょう。

ただし、JALマイル・ANAマイルの還元率は0.6%と低めの設定。

マイルも貯めたいという人はサブカードとしての所有がおすすめです。

apollostation THE PLATINUMでは2026年3月現在、最大52,000円相当のポイント(2年分以上の年会費相当)が獲得できる新規入会キャンペーンを開催中です。

まず、新規入会するだけで22,000円相当のポイントを無条件で獲得できます。

さらに、apollostation(ガソリンスタンド)を除く合計70万円以上のショッピング利用で30,000円相当のポイントも獲得できます。

入会日と70万円決済達成までの利用対象期間は以下の通りです。

| 入会日 | 利用対象期間 | ポイント反映時期 |

|---|---|---|

| 3月11日~4月10日 | 7月10日まで | 9月18日頃更新のご利用明細 |

| 4月11日~4月30日 | 8月10日まで | 10月18日頃更新のご利用明細 |

また、カード発行日から1ヶ月間限定でapollostationのガソリン・軽油が1リットルあたり5円引き、灯油は3円引きになる特典も利用できます。

通勤や買い物など日常で車の利用が多い人にはうれしい特典です。

| カード発行日から1ヶ月間 | カード発行の1ヶ月後から | |

|---|---|---|

| ガソリン・軽油 | 5円/L引き | 2円/L引き |

| 灯油 | 3円/L引き | 1円/L引き |

ただし、ガソリン(ハイオク、レギュラー)、軽油、灯油いずれも、割引が適用されるのは月に300リットルまでなので注意してください。

・車をよく運転する人

新規入会でガソリン・軽油が5円/L引き

ガソリン・軽油が常時2円/L引き

月10万円以上決済で10円/L引き

・家族や恋人と一緒にラウンジを使いたい人

家族カード1枚目無料

・空港レストラン・リフレッシュ施設も使いたい人

空港ラウンジ含めて、年30回までの制限あり

| カード基本情報 | |

| カード名 | apollostation THE PLATINUM |

| ブランド | American Express |

| 入会条件 | 25歳以上で安定した収入のある人 |

| 入会キャンペーン | ①カード発行から1カ月はガソリン、軽油が5円/L引き、灯油が3円/L引き ②条件達成で最大52,000円相当のポイント獲得 |

| 年会費 | 22,000円(税込) ※年間300万円以上の決済で年会費無料 |

| 家族カード | 3,300円(税込)(最大4枚まで発行可能) ※初年度年会費無料 |

| プライオリティパス | 年間30回まで無料 |

| 空港レストラン・リフレッシュ施設の利用 | 可能 |

| マイルの還元率 | ・JALマイル:0.6% ・ANAマイル:0.6% |

| メリット | •プライオリティパスラウンジが年に30回まで無料 •家族カード保有者もプライオリティパス付与 •家族カード1枚目の年会費無料 •ガソリン・軽油が最大10円/L引き ・出光ETCカード年会費無料 ・出光クレジットのねびきプラスサービス(通常550円)が無料付帯 •対象レストランにて2名以上1名分無料 •国内空港ラウンジ無料(本会員のみ無料) •最高1億円の海外旅行傷害保険 •高級ホテルの優待特典サービス ・24時間365日対応のコンシェルジュサービス ・国内カードラウンジが無料 ・一休ダイヤモンド会員が半年間無料 ・出光美術館 入場無料(東京・門司) ・出光ハウスサービス自動付帯 |

| デメリット | ・25歳以上でないと入会できない ・マイルの還元率が低い ・2025年11月4日よりプライオリティパスの利用が年間無制限から30回までへ改悪 ・プライオリティパスの同伴者利用料金が35米ドル ・国内カードラウンジ同伴者が有料 |

4.JCBプラチナは国内の空港レストラン・リフレッシュ施設の利用は不可

JCBプラチナはプライオリティパスのプレステージ会員の資格が付与されるため、プライオリティパスラウンジを無制限で利用できます。

- 本会員にプライオリティパスのプレステージ会員付与

- 国内の空港レストラン・リフレッシュ施設利用不可(海外は利用可能)

- 同伴者は1回の利用につき2,200円(税込)

空港レストラン・リフレッシュ施設については、海外であれば無制限で利用可能です。

一方で家族カードにプライオリティパスは付帯されず、夫婦やファミリーで海外旅行をする層にとっては、プライオリティパス特典はイマイチの内容です。

夫婦やファミリーでプライオリティパスの利用を検討している人であれば、apollostation THE PLATINUMやダイナースクラブカードの申し込みが良いでしょう。

JCBプラチナはプライオリティパス以外の特典が充実しており、グルメベネフィットを得られる他、他のクレジットカードにはない特典を提供しています。

例えば、有名テーマパークのオフィシャルスポンサーならではのうれしい特典、優先搭乗など独自の特典があります。

また、京都駅構内にある「JCB Lounge 京都」に同伴者1名まで無料で入室でき、新幹線の出発時刻までの間、ゆっくりとした時間を過ごせます。

ホテル特典も充実しており、「JCB Premium Stay Powered by HoteLux」では、HoteLuxで使える20,000円分クーポン(5,000円分のクーポン1枚を年4回配布)やHoteLuxのエリート会員特典も付与されます。

HoteLuxのエリート会員では、ホテル公式サイトの宿泊レートと同等価格で以下のような優待が付帯されています。

- 朝食2名分が滞在中無料

- お部屋の無料アップグレード

- 最大200米ドル相当のホテルクレジット

- アーリーチェックイン

- レイトチェックアウト

- 限定プロモーション(3泊目無料・4泊目無料など)

2026年3月現在、JCBプラチナでは最大120,500円の新規入会キャンペーンを開催中です。

詳細は以下の通りです。

- 250万円以上のカード決済でラグジュアリーホテルで利用できる宿泊クーポン5万円分プレゼント

- 50万円以上のカード決済で初年度の年会費キャッシュバック(27,500円相当)

- スマホ決済で20%キャッシュバック(最大30,000ポイント)

- 対象の優待店の利用で最大20%キャッシュバック(8,000ポイント相当)

- 家族カードの設定で最大4,000円キャッシュバック

- 3万円以上のカード決済でもれなく1,000円キャッシュバック

合計120,500円相当

例えば、新規入会キャンペーン期間中に50万円以上のカード決済を行えば、初年度の年会費は全額キャッシュバックされるため、1年間は年会費無料でJCBプラチナのさまざまな特典を楽しめます。

新規入会キャンペーンが終了する前にJCBプラチナを発行してみてはいかがでしょうか。

・海外旅行が多い人

プライオリティパスプレステージ会員付与

海外レストラン・リフレッシュ施設利用可能

国内は利用不可

・有名テーマパークをよく利用する人

・JCB THE CLASSを目指している人

インビテーション対象カード

利用実績を積める

| カード基本情報 | |

| カード名 | JCBプラチナ |

| ブランド | JCB |

| 入会条件 | 20歳以上の安定した収入がある人 |

| 入会キャンペーン | 最大120,500円分プレゼント |

| 年会費 | 27,500円(税込) |

| 家族カード | 1枚まで無料 |

| プライオリティパス利用回数 | プレステージ会員の資格が付与されるため、利用回数に制限なし |

| 空港レストラン・リフレッシュ施設の利用の有無 | 国内不可。海外利用可能 |

| マイルの還元率 | ・JALマイル:1 J-POINTポイント = 3 JALマイル(還元率0.3% ) ・ANAマイル:1 J-POINTポイント = 3 ANAマイル(還元率0.3%) ・デルタスカイマイル:1 J-POINTポイント= 3マイル(還元率0.3% ) |

| メリット | ・本会員のプライオリティパスプレステージ会員が無料 ・JCBの最高ランク「JCB THE CLASS」へのインビテーション対象 ・レストランにおいて所定のコースメニューの2名以上の予約、利用で1名分のコース料金が無料 ・海外旅行傷害保険が最高1億円補償(利用付帯) ・24時間365日対応のプラチナ・コンシェルジュデスク ・国内カードラウンジが無料(同伴者は有料) ・京都駅内のJCB Lounge 京都に同伴者1名まで無料 ・有名テーマパークのオフィシャルスポンサーならではのうれしい特典 ・最短5分(モバ即)でカード番号発行 ※モバ即の入会条件は以下2点です。 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 ・HoteLuxで使える20,000円分クーポン(5,000円分のクーポン1枚を年4回配布) ・HoteLuxのエリート会員特典付与 |

| デメリット | ・国内のプライオリティパス加盟の空港レストラン・リフレッシュ施設利用不可 ・海外におけるブランド受容性が低い ・マイルの還元率が低い |

5.三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは家族カードにもプレステージ会員付帯

三菱UFJニコス株式会社が発行元の三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードには、家族カードもプライオリティパスが無料で付帯されるため、夫婦で旅行を楽しむ人におすすめのクレジットカードです。

プライオリティパスの特典については以下の通りです。

- 本人会員、家族会員ともにプライオリティパスが無制限で利用可能

- 国内外の空港レストラン、リフレッシュ施設利用不可

- 家族カード1枚目は無料。2枚目以降は3,300円(税込)

- 同伴者は1回の利用につき35米ドル(約5,400円)

注意点として、このカードのプライオリティパスでは空港レストラン・リフレッシュ施設は利用できません。

プライオリティパスの特典以外にも、以下のような特典が用意されています。

- 対象ホテルのアップグレード、朝食無料といった優待特典

- 対象レストランのコース料理を2名以上利用した際に1名分が無料

- カードのお支払口座を三菱UFJ銀行の口座へ設定し、条件達成した場合、大手コンビニや飲食チェーン店を含む対象店舗での利用分が最大20%グローバルポイント還元※

※対象店舗のご利用分は最大20%グローバルポイント還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

特に三菱UFJの口座と紐づけることによって、対象施設の支払い還元率が大幅に上昇します。

デメリットは、ANAやJALのマイル還元率は0.8%とやや低く、マイルを貯めたい人にとってやや不向きです。

さらにマイル移行には年間移行手数料6,600円(税込)、マイレージプログラム参加手数料年3,300円(税込)が年会費に加えて必要になります。

三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードでは、2026年3月現在、新規入会特典を実施中です。

条件達成と対象店舗のご利用で最大15,000円相当(3,000P)グローバルポイントプレゼント。

※特典には条件・ご留意事項がございます。

※金額相当表記は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

総じて、三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カードは、夫婦でプライオリティパス付帯カードを求める人におすすめです。

・三菱UFJ銀行の口座を持っている人

対象店舗での利用と条件達成で最大20%グローバルポイント還元(*)

銀行連携でメリット大

・家族カードを無料で発行したい人

家族カード1枚目永年無料

家族にもプライオリティパス付帯

・コスパ重視でプラチナカードを持ちたい人

年会費22,000円(税込)と比較的安い

プレステージ会員で回数無制限

| カード基本情報 | |

| カード名 | 三菱UFJカード・プラチナ・アメリカン・エキスプレス®・カード |

| ブランド | American Express® |

| 入会条件 | 20歳以上で安定した収入のある人(学生を除く) |

| 新規入会特典 | 条件達成と対象店舗のご利用で最大15,000円相当(3,000P)グローバルポイントプレゼント |

| 年会費 | 22,000円(税込) |

| 家族カード | 1名さまは無料、2人目より1名さまにつき3,300円(税込) |

| プライオリティパス利用回数 | 利用回数に制限なし(※) ※空港ラウンジのみご利用いただけます。 |

| 空港レストラン・リフレッシュ施設の利用の有無 | 不可 |

| マイルの還元率 | ・JALマイル:0.8% ・ANAマイル:0.8% |

| メリット | ・プライオリティパスが利用無制限 ・家族カード保有者もプライオリティパス付与 ・家族カード1枚目の年会費無料(2人目以降3,300円 税込) ・JAL・ANAマイルの還元率が0.8% ・対象レストランにて2名以上利用時に1名分無料 ・国内空港ラウンジ無料 ・最高1億円(自動付帯5,000万円+利用付帯5,000万円)の海外旅行傷害保険 ・高級ホテルの優待特典サービス ・ETCカード無料 ・24時間対応のコンシェルジュサービス ・三菱UFJカードの口座を支払い口座に設定するとお得度アップ ・平日のお昼はセブン-イレブンで最大20%ポイントを還元 |

| デメリット | ・プライオリティ・パス加盟の空港レストラン・リフレッシュ施設の利用不可 ・マイルの還元率がやや低い ・ポイントをマイルへ移行するために年間移行手数料6,600円(税込)とマイレージプログラム参加手数料年3,300円(税込)の費用が発生する |

6.アメリカン・エキスプレス・プラチナ・カードは同伴者1名までプライオリティパスラウンジ無料

アメリカン・エキスプレス・プラチナ・カード(以下:アメックスプラチナカード)は、家族でない同伴者(恋人や友人など)も1名まで追加料金を支払わずにプライオリティパスを利用できます。

アメックスプラチナカードのプライオリティパス特典は以下の通りです。

- 本会員、家族カード4枚にプライオリティパスのプレステージ会員付与

- 同伴者1名までプライオリティパス入室可能

- 空港レストラン・リフレッシュ施設の利用不可

特筆すべき点として、家族カード4枚分にプライオリティパスのプレステージ会員が付与されます。

夫婦でアメックスプラチナカードを所有することで、小さいお子さん2名まで無料でプライオリティパスが利用できます。

そのため、家族連れの人で年に数回海外旅行をする人にとっては特におすすめのクレジットカード。

アメックス公式サイトでプライオリティパスの申請をすると、即日プライオリティパスのデジタルカードが発行されるため、海外へ渡航するまで時間がない人にもおすすめです。

また、2025年7月には羽田空港第3ターミナルにアメックスセンチュリオンラウンジが新設されました。

センチュリオンラウンジには、アメックスプラチナカードの本会員+同伴者2名まで無料で入室できます。

ラウンジ内では白州などのジャパニーズウイスキーや朝食・昼食・夕食と時間帯ごとに異なる軽食が提供されており、夕食の時間帯になると本格的なお鮨が提供されるのが特徴です。

2026年現在はミシュラン一つ星を獲得したこともある「赤坂 おぎ乃」監修のメニューも楽しめます。

特に16:00以降から提供されるお鮨のクオリティの高さに驚きます。

ネタはトロたく巻き、サーモン、中トロ、尾崎牛の肉寿司といった豪華ラインナップ。

筆者はこれまでANAスイートラウンジやJALファーストクラスラウンジなどでお鮨をいただいてきましたが、これらの最上級ラウンジで提供されるものよりレベルが高かったです。

センチュリオンラウンジはLCC便の国際線でも利用できるので、羽田空港を利用する人にとっては大きなメリットと言えます。

東アジア圏だと香港国際空港にもセンチュリオンラウンジが用意されており、本格的な点心料理やジャパニーズウイスキーなどが用意されています。

筆者は香港のセンチュリオンラウンジにて、余市のハイボールと点心料理を楽しみました。

さらに、アメックスプラチナカードには「Fine Hotels & Resorts」というプラチナカード会員・センチュリオンカード会員向けのプログラムに参加でき、Fine Hotels&Resorts経由で国内外の高級ホテルを予約すると、以下のような1滞在で50,000円相当のVIP特典が無料付帯されます。

・朝食無料

・100米ドル(約15,000円相当)のホテルクレジット

・12時のチェックイン、16時のレイトチェックアウト保証

・客室のアップグレード

筆者は以前、Fine Hotels & Resorts経由でリッツカールトン香港に宿泊し、400米ドル(期間限定)の宿泊クレジットを利用してインルームダイニングを無料で楽しみました。

朝食や部屋のアップグレードも含めて、合計10万円相当の特典を楽しめました。

Fine Hotels & Resorts経由で予約する場合、3泊目・4泊目が無料、ホテルクレジット100米ドル〜300米ドル追加などの期間限定特典を提供しているホテルもあります。

フリーステイギフト特典も充実しており、カードを更新するだけで1泊5万円相当する国内高級ホテルに宿泊可能です。

マリオット、ヒルトンなどに宿泊する場合は上級会員特典も併用できます。

さらに、ダイニング特典も充実しており、「2 for 1 ダイニング by 招待日和」を利用して麻布十番にあるイタリアンのコース料理14,000円を1名分無料で楽しむことができました。

トラベル特典やグルメ特典が充実しているアメックスプラチナカードですが、デメリットとして年会費が高額過ぎるという点でしょう。

年間165,000円(税込)をクレジットカードの年会費だけに捻出するのは簡単なことではありません。

その分、他のクレジットカードには用意されていないような特典や高いステータス性を誇るのは事実。

そのため、プライオリティパスラウンジだけでなく、ラグジュアリートラベルを思う存分に楽しみたいという人におすすめのクレジットカードと言えます。

2026年3月現在、(190,000ポイント+3万トラベルクレジット)22万円相当の特典が獲得できる新規入会キャンペーンも開催中です。

詳細は以下の通りです。

- トラベルボーナス:ご入会後6ヶ月以内に対象加盟店で合計20万円のカードご利用で30,000ボーナスポイント

- ご利用ボーナス1:ご入会後4ヶ月以内に合計150万円以上のカードご利用で40,000ボーナスポイント

- ご利用ボーナス2:ご入会後8ヶ月以内に合計400万円以上のカードご利用で80,000ボーナスポイント

- 通常入会特典:カードのご入会でアメリカン・エキスプレス・トラベル オンラインでご利用可能な30,000トラベルクレジット

- 通常ご利用ポイント:合計400万円以上のカードご利用で40,000ポイント

合計220,000円相当

新規入会キャンペーンで獲得できる19万ポイントを獲得するためには、8ヶ月間で400万円以上の決済をしなければなりません。

ですが、達成すると実質1年間はアメックスプラチナカードを無料で持てるポイント数を獲得できるので、ぜひ発行を検討してみてはいかがでしょうか。

・最高級のステータスを求める人

年会費165,000円の最上位カード

圧倒的なブランド力

・同伴者1名と無料でラウンジを使いたい人

本会員+同伴者1名無料

羽田空港のセンチュリオンラウンジも利用可能

・高級ホテルで特別待遇を受けたい人

Fine Hotels & Resorts(朝食無料、100米ドルクレジット、部屋アップグレード)

フリーステイギフト特典

| カード基本情報 | |

| カード名 | アメリカン・エキスプレス・プラチナ・カード |

| ブランド | American Express |

| 入会条件 | 20歳以上の成人(学生を除く) |

| 入会キャンペーン | 条件達成で合計190,000円相当のポイント+3万円分のトラベルクレジット獲得(合計22万円相当) |

| 年会費 | 165,000円(税込) |

| 家族カード | 家族カード4枚まで無料 |

| プライオリティパス利用回数 | プレステージ会員の資格が付与されるため、利用回数に制限なし |

| 空港レストラン・リフレッシュ施設の利用 | 不可 |

| マイルの還元率 | ・ANAマイル:1ポイント=1マイル(還元率1.0%) ・JALマイル:2,500ポイント=1,000マイル(還元率0.4%) |

| メリット | ・券面がメタルカード ・プライオリティパスのプレステージ会員が無料 ・同伴者1名までプライオリティパスラウンジ利用可能 ・国内カードラウンジが同伴者+1名まで無料 ・世界中のセンチュリオンラウンジが無料 ・ANAマイル還元率が1.0% ・Fine Hotels & Resortsでの宿泊特典(レイトチェックアウト、客室アップグレード、朝食無料、100ドル体験クレジットなど) ・フリーステイギフト(更新時に無条件で付与) ・ホテルチェーンの上級会員(マリオットボンヴォイゴールド会員、ヒルトンゴールド会員など) ・最大1億円の海外旅行保険 ・対象の予約困難な人気店の予約(日本橋蛎殻町 すぎたなど) ・入会時に3万円分のトラベルクレジット付与 ・カード更新時に2万円分のトラベルクレジット付与 ・高台寺塔頭 圓徳院 客殿へ同伴者1名まで無料 ・年間4万円まで対象のレストランでキャッシュバック ・対象レストランで2名以上利用時に1名分無料 ・HuluやDaznなどのサブスクを年間12,000円キャッシュバック ・年間3万円まで対象のショッピングをキャッシュバック ・24時間365日コンシェルジュサービス |

| デメリット | ・プライオリティ・パス加盟の空港レストラン・リフレッシュ施設の利用不可 ・年会費が高く、入会できても会員の維持が難しい ・JALマイルの還元率が低い ・ANAマイルへの移行が年に40,000マイルまで |

7.ラグジュアリーカード Mastercard® Titanium Card™は空港レストランも利用できるプレステージ会員が無料

Mastercard最上位クラス"World Elite"の称号を持つ、ラグジュアリーカード チタン。

金属製のおしゃれなカード券面とプラチナカードレベルの豊富な特典が揃っていることから、クレジットカードマニアに人気の高い1枚です。

プライオリティパスの特典については以下の通りです。

- 本会員、家族カードともにプライオリティパスラウンジのプレステージ会員付与

- 国内外の空港ラウンジ・リフレッシュ施設も利用可能

- 同伴者は1回の利用につき35米ドル(約5,400円)

- 家族カードの年会費は無料ではなく年会費16,500円(税込)

ラグジュアリーカードでは、国内外の空港レストラン・リフレッシュ施設も使い放題のプライオリティパスが付帯されます。

ただし、本会員の年会費が55,000円(税込)、家族カードが1枚目から16,500円(初年度年会費無料)と高額なため、プライオリティパス目的だけでクレジットカードを発行する際は慎重に検討してください。

プライオリティパス以外の特典では、高級ホテルのアップグレードや100米ドルのホテルクレジットなどが付与されるホテル優待特典なども充実しています。

高級ホテルの特典はアメックスプラチナカードに付帯されているFine Hotels & Resorts特典に類似しています。

主なホテルの優待特典は以下の通りです。

- 朝食2名まで無料

- アーリーチェックイン

- レイトチェックアウト

- お部屋のアップグレード

- 100米ドル相当のホテルクレジット

また毎月、TOHOシネマズ、イオンシネマ、ユナイテッド・シネマ、109シネマズのいずれかで映画無料鑑賞チケットが付与されたり、国立美術館の所蔵作品展を同伴者1名様までいつでも無料で鑑賞できたりと他のクレジットカードでは付帯されていないようなユニークな特典が数多く用意されています。

さらに、対象レストランで最大6名で3名無料のレストラン優待や、お好きなドリンク1杯無料の「カフェアワー」特典も。

国際線利用時、手荷物無料宅配が最大3個までになったり、Agodaで最大15%割引が適用されたりします。

・金属製カードのステータスを求める人

鉄製の重厚な券面

他人と差別化できるデザイン

・映画好きな人

TOHOシネマズ毎月1回無料

年間12回=約24,000円相当

・24時間コンシェルジュを使いたい人

LINEで気軽に連絡可能

レストラン予約・旅行手配など

| カード基本情報 | |

| カード名 | ラグジュアリーカード Mastercard® Titanium Card™ |

| ブランド | Mastercard |

| 入会条件 | 20歳以上で安定した収入がある人 |

| 入会キャンペーン | — |

| 年会費 | 55,000円(税込) |

| 家族カード | 初年度年会費無料 16,500円(税込) |

| プライオリティパス利用回数 | プレステージ会員の資格が付与されるため、利用回数に制限なし |

| 空港レストラン・リフレッシュ施設の利用の有無 | 可能 |

| マイルの還元率 | ・JALマイル:0.6% ・ANAマイル:0.6% |

| メリット | ・プライオリティパスのプレステージ会員無料 ・空港レストラン・リフレッシュ施設も使い放題 •金属製カードの特別感と重厚な質感 •映画鑑賞無料特典(毎月1回まで) ・国⽴美術館がいつでも無料鑑賞 •24時間365日高品質コンシェルジュサービス •基本還元率1.0%(特定利用先で最大3.6%) •手荷物宅配サービス・リムジンサービス •海外旅行傷害保険最高1.2億円 ・世界5000軒以上で1滞在あたり平均総額7万円相当のホテル特典 •対象レストランで最大3名分無料のレストラン優待 ・会員制サウナが年会費、月会費不要で特別料金 •国内空港ラウンジ無料利用 •プレミアムなサービス体験を日常的に提供 ・ラウンジアワー(⾼級ホテルや会員制ラウンジやカフェなどで会員特別メニューの提供) |

| デメリット | ・家族会員の年会費が割高 ・年会費がやや高い ・マイルの還元率が低い |

8.楽天プレミアムカードはプライオリティパスが年に5回まで無料

楽天プレミアムカードは年会費が11,000円(税込)で発行できることからプライオリティパス付帯のクレジットカードの中でも最安で発行できる1枚です。

楽天プレミアムカードのプライオリティパス特典は以下の通りです。

- プライオリティパスラウンジが年5回まで無料

- 空港レストラン・リフレッシュ施設の利用不可

- 6回目以降の利用は都度35米ドル(約5,400円)

- 同伴者は1回の利用につき35米ドル(約5,400円)

楽天プレミアムカードはプライオリティパスラウンジの利用が年間5回まで無料。

同伴者は35米ドル必要、空港レストラン・リフレッシュ施設が使えないことを考えるとプライオリティパス目的だけの人にとってはあまりおすすめできるカードではありません。

ただし、楽天の利用頻度が高い人は恩恵を受けやすいです。

例えば、楽天市場での利用はいつでもポイント3倍、楽天プレミアムカードで楽天証券での投信積立をすると、全てのクレカ積立対象銘柄で1.0%ポイント還元など嬉しい特典が盛りだくさん。

ただし、ANA・JALマイルの還元率は0.5%と低めの設定になっており、マイルを貯めたい人のメインカードとしての利用はあまりおすすめできません。

貯まった楽天ポイントは楽天ポイントとしての利用がおすすめ。

楽天プレミアムカードは年に1回程度海外旅行に行く、日々の買い物やスマホの通信、投資などは楽天経済圏という人は持っておいて損なしの1枚と言えます。

2026年現在、楽天プレミアムカードでは、新規入会キャンペーンを開催中。

楽天プレミアムカードを新規発行後、3回の利用で5,000楽天ポイントが付与されます。

・最安でプライオリティパスを持ちたい人

業界最安の年会費11,000円

ただし空港レストラン・リフレッシュ施設は利用不可

・楽天市場をよく使う人

楽天市場でポイント+3倍

楽天経済圏で還元率大幅アップ

・楽天証券で投資している人

クレカ積立で1.0%ポイント還元

全ての投信積立対象銘柄で適用

| カード基本情報 | |

| カード名 | 楽天プレミアムカード |

| ブランド | ・Visa ・Mastercard ・JCB ・American Express |

| 入会条件 | 安定した収入がある20歳以上の人(アルバイトやパートも可能) |

| 入会キャンペーン | 新規入会&3回の利用で楽天5,000ポイント付与 |

| 年会費 | 11,000円(税込) |

| 家族カード | 年会費550円(税込) |

| プライオリティパス利用回数 | ・年間5回まで無料 ・以降は1回の利用につき35米ドル ・同伴者は1回利用につき35米ドル |

| 空港レストラン・リフレッシュ施設の利用 | 不可 |

| マイルの還元率 | 基本ポイントの還元率は1.0%(100円につき1ポイント) これをマイルに交換すると、マイル還元率は0.5%(2ポイント=1マイル) |

| メリット | ・年収200万円でも入会可能 ・ポイント還元率が1.0% ・ブランドの選択が可能 ・楽天ユーザーはポイントが貯まりやすい ・楽天市場での利用はいつでもポイント3倍 ・楽天プレミアムカードで投信積立をすると、全てのクレカ積立対象銘柄で1.0%ポイント還元 ・誕生日月は楽天市場・楽天ブックスの利用でさらに+1倍 ・国内空港ラウンジも無料利用可能(同伴者は有料) ・最高1億円の海外傷害保険 |

| デメリット | ・プライオリティ・パス加盟の空港レストラン・リフレッシュ施設の利用不可 ・家族カードが無料ではない ・マイル還元率が低い |

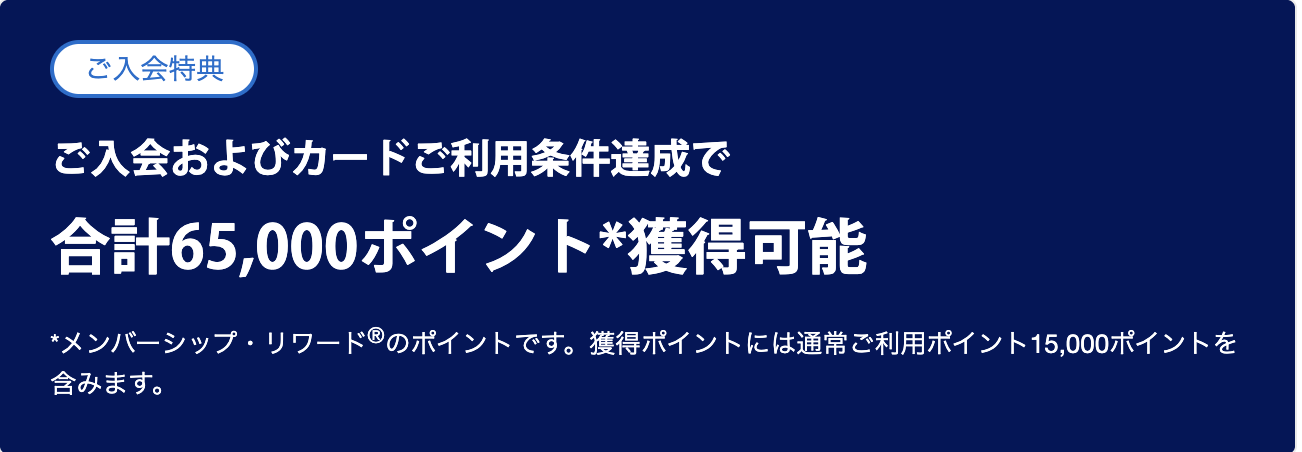

9.アメリカン・エキスプレス・ゴールド・プリファード・カードは年に2回までプライオリティパスが無料

アメリカン・エキスプレス・ゴールド・プリファード・カード(以下:アメックスゴールドプリファードカード)はプライオリティパスの利用回数が年2回まで無料です。

- 本会員、家族カードともにプライオリティパスラウンジが年2回まで無料

- 空港レストラン・リフレッシュ施設の利用不可

- 3回目以降は1回の利用につき35米ドル(約5,400円)

- 同伴者は1回の利用につき35米ドル(約5,400円)

3回目以降は35米ドルの利用料が発生し、同伴者と利用する場合は1回目から35米ドル発生します。

なお、空港レストラン・リフレッシュ施設の利用は不可です。

そのため、アメックスゴールドプリファードカードのプライオリティパス特典はイマイチです。

しかし、ダイニングやホテル、トラベルのサービスが手厚く、ラグジュアリーな体験を楽しめます。

例えば、年間の決済額が200万円達成すると、翌年の更新タイミングで国内有名チェーン店のホテルが1泊無料になるフリーステイギフトが進呈されます。

宿泊できるホテルはマリオット系列やヒルトン系列など1泊3万円〜5万円程度のホテルとなっており、フリーステイギフトを利用するだけでも年会費の元が十分取れてしまいます。

最近だと、マリオットボンヴォイアメックスカードの年会費および無料宿泊に必要な決済額などが大幅に上昇したこともあり、代替先のカードとしても人気があります。

アメックスゴールドプリファードカードは空港の利用頻度は高くないものの、ラグジュアリーレストランやホテルも楽しみたい人におすすめです。

さらに、アメックスゴールドプリファードカードでは期間限定で新規入会キャンペーンを開催中!

新規入会、およびカードの利用条件達成で合計65,000ポイント獲得できます。

アメックスゴールドプリファードカードの新規入会キャンペーンの特典を獲得するには、以下2つの条件を満たす必要があります。

| ご利用ボーナス1 | 入会から3カ月以内に合計50万円のカードの利用で20,000ボーナスポイントを付与。 |

| ご利用ボーナス2 | 入会から6カ月以内に合計150万円のカードの利用で30,000ボーナスポイントを付与。 |

| 通常ご利用ポイント | 合計150万円のカードの利用で15,000ボーナスポイントを付与。 |

条件を達成すれば、実質年会費無料になります。

クレジットカードの年会費を少しでも抑えたいという人はアメックスゴールドプリファードカードの新規入会キャンペーンを積極的に活用してください。

・年間200万円以上決済する人

フリーステイギフト(国内高級ホテル1泊無料)

3〜5万円相当の価値

・新規入会キャンペーンを活用したい人

最大65,000ポイント獲得可能

1年分の年会費が実質無料

・ラグジュアリーレストランを利用する人

ゴールド・ダイニング by 招待日和

2名以上で1名無料

| カード基本情報 | |

| カード名 | アメリカン・エキスプレス・ゴールド・プリファード・カード |

| ブランド | American Express |

| 入会条件 | 20歳以上で安定した収入がある人 |

| 入会キャンペーン | 入会、およびカード利用条件達成で合計65,000ポイント付与 |

| 年会費 | 39,600円(税込) |

| 家族カード | 2枚まで無料 3枚目以降19,800円(税込) |

| プライオリティパス利用回数 | 本会員と家族カード会員が年に2回まで無料 |

| 空港レストラン・リフレッシュ施設の利用の有無 | 利用不可 |

| マイルの還元率 | ・ANAマイル::1ポイント=1マイル(還元率1.0%) *別途「メンバーシップ・リワード ANAコース」(年会費5,500円)への登録が必要 ・その他の航空会社:1ポイント=0.5~0.8マイル(還元率0.5~0.8%) |

| メリット | ・メタル製のカード ・ANAマイルの還元率1.0% ・対象加盟店ならポイント3倍 ・本会員は年間2回までプライオリティパスラウンジが無料 ・200万円決済達成、翌年カード更新のタイミングでフリー・ステイ・ギフトカード(1泊名分)を付与 ・有名アーティストのチケット先行販売や特別なプランに申し込み可能 ・国内カードラウンジが同伴者+1名まで無料 ・レストランにおいて所定のコースメニューの2名以上の予約、利用で1名分のコース料金が無料 ・カード更新時にアメリカン・エキスプレス・トラベル オンラインのホテル予約で利用可能な10,000円分のクーポンをプレゼント ・Seibu Prince Global Rewardsの上級会員資格を付与 ・最高1億円の旅行保険 |

| デメリット | ・プライオリティ・パス加盟の空港レストラン・リフレッシュ施設の利用不可 ・プライオリティパスが年に2回までしか利用できない ・空港内で受けられるサービスが少ない ・ANAマイルへ移行するために5,500円(税込)の年会費発生 |

10.ANAアメリカン・エキスプレス®・ゴールド・カードは新規入会キャンペーンで最大10.2万マイル獲得可能

ANAマイルを最速で貯めることに特化したカードのANAアメリカン・エキスプレス®・ゴールド・カード(以下:ANAアメックスゴールドカード)。

プライオリティパスの特典は以下の通りです。

- 本会員、家族カードともにプライオリティパスラウンジが年2回まで無料

- 空港レストラン・リフレッシュ施設については利用不可

- 3回目以降の利用は1回の利用につき35米ドル(約5,400円)

- 同伴者は1回の利用につき35米ドル(約5,400円)

上記の内容からも分かるように、プライオリティパス特典だけを目的に申し込むメリットは少ないです。

しかし、新規入会キャンペーンで獲得できるマイル数の多さがすごいのです。

2026年3月現在、最大102,000マイル獲得できる新規入会キャンペーンを開催中です。

新規入会後に3ヶ月間で200万円の決済を行わなければなりませんが、102,000マイル獲得できると、ANA便で東京↔︎ニューヨーク線のビジネスクラス往復特典航空券(150万円相当)を発行可能に。

東京↔︎ニューヨーク線のビジネスクラスの場合、往復で約150万円程度の費用が必要です。

102,000マイル獲得できる内訳は以下の通りです。

・新規入会キャンペーン:最大100,000マイル

・マイ友プログラム:2,000マイル

最大102,000マイル獲得

まずは、ANAアメックスゴールドカードの発行元であるアメックス社が2026年3月に開催中の新規入会キャンペーンです。

- 新規入会でもれなく2,000マイル付与

- ご入会後3ヶ月以内に合計60万円以上のカードご利用で16,000マイル付与

- ご入会後3ヶ月以内に合計100万円以上のカードご利用で12,000マイル付与

- ご入会後3ヶ月以内に合計180万円以上のカードご利用で20,000マイル付与

- ご入会後3ヶ月以内に合計200万円以上のカードご利用で30,000マイル付与

- 200万円分の通常決済マイル 20,000マイル

合計:100,000マイル付与

次にマイ友プログラムについてです。

マイ友プログラムとは、ANAカードの紹介制度です。

ANAカード既存会員からの紹介番号をもらうことによって、ANAカード新規会員はボーナスマイルを獲得できます。

ANAカードの発行が初めてかつANAアメックスゴールドカードを新規で発行する場合は、ボーナスマイルとして2,000マイルが付与されます。

マイ友プログラムの詳細については以下記事で詳しく解説しています。

関連記事>【2026年3月】マイ友プログラムとは?最大5,400マイル獲得可能なANAカード紹介制度を解説!

またANAアメックスゴールドカードには、「ポイントのマイル移行上限数」がありません。

そのため、追加の費用をかけずに日々の決済で貯まっていくポイントをマイルに移行できます。

ただし、デメリットは年会費の高さとプライオリティパスの利用回数が2回までという点。

年会費34,100円とゴールドカードの中でもトップクラスの年会費が設定されています。

その上、マイルの還元率は1.0%のため、ANAカード、ANAワイドゴールドカードと比較すると、新規入会特典以外、あまりメリットがないのも事実です。

ANAアメックスゴールドカードを発行する場合は、あくまで新規入会キャンペーン目的で発行するといった考えが良いでしょう。

・新規入会キャンペーン目当ての人

最大102,000ANAマイル獲得可能

東京↔︎ニューヨーク往復ビジネスクラス相当

・ANAマイルを無制限に貯めたい人

ポイントのマイル移行上限なし

追加費用なしでマイル移行可能

・ANAマイルを効率良くためたい人

100円につき1〜3ポイント(還元率1.0〜3.0%)

ANA航空券購入で3マイル付与

| カード基本情報 | |

| カード名 | ANAアメリカン・エキスプレス®・ゴールド・カード |

| ブランド | American Express |

| 入会条件 | 20歳以上の安定した収入がある人 |

| 入会キャンペーン | 入会から3カ月以内に合計200万円以上の利用で最大102,000マイル相当付与 |

| 年会費 | 34,100円(税込) |

| 家族カード | 17,050円(税込) |

| プライオリティパス利用回数 | 本会員と家族カード会員が年に2回まで無料 |

| 空港レストラン・リフレッシュ施設の利用 | 不可 |

| マイルの還元率 | ・通常利用:100円につき1ポイント(還元率1.0%) ・ANAグループでの利用:100円につき3ポイント(還元率3.0%) |

| メリット | ・生活費決済で100円につき1マイル付与 ・ANA航空券を購入する際に100円につき3マイル付与 ・新規入会でANA2,000マイル付与 ・カード更新でANA2,000マイル付与 ・国内カードラウンジが同伴者+1名まで無料 ・国際線利用時ANAビジネスクラスチェックインカウンターの利用可能 ・300万円以上決済でANAスカイコイン10,000ポイント付与 ・保険が充実している (海外保険、スマートフォンプロテクション、ショッピングプロテクション) ・新規入会キャンペーンで獲得できるマイル数が圧倒的に多い ・最高1億円の海外旅行保険 |

| デメリット | ・プライオリティ・パス加盟の空港レストラン・リフレッシュ施設の利用不可 ・プライオリティパスを無料で利用できる回数が少ない ・家族カードが割高 |

11.エポスプラチナカードは家族カードの発行不可、同伴者の利用料金が高め

エポスプラチナカードは年会費は30,000円(税込)と高額なものの、エポスカードからのインビテーション(招待)経由であれば年会費20,000円(税込)で発行できます。

エポスプラチナカードのプライオリティパス特典は以下の通りです。

- 本会員にプライオリティパスのプレステージ会員付与

- 国内外の空港ラウンジ・リフレッシュ施設も利用可能

- 同伴者は1回の利用につき35米ドル(約5,400円)

プライオリティパスはプレステージ会員が無料付帯。

国内外の空港レストランやリフレッシュ施設も利用可能です。

ただし家族カードはそもそも発行が不可、同伴者と利用する場合は1回の利用につき35米ドル必要です。

年間利用額ボーナスポイント制度により、年間100万円以上の利用で2万ポイント、200万円以上で3万ポイントが付与されるなどユニークな年会費割引制度が用意されています。

また、以下のように年間の利用額に応じてボーナスポイントが最大100,000ポイントを付与され、エポスプラチナカードの年会費支払いやマルイ・KITTEの各店舗でのポイント支払い、航空会社のマイル移行が可能です。

| 年間決済額(万円) | 付与ポイント |

|---|---|

| 100 | 20,000pt |

| 200 | 30,000pt |

| 300 | 40,000pt |

| 500 | 50,000pt |

| 700 | 60,000pt |

| 900 | 70,000pt |

| 1,100 | 80,000pt |

| 1,300 | 90,000pt |

| 1,500 | 100,000pt |

エポスカードからのインビテーションや年間100万円の決済をすれば年会費の観点で魅力的ですが、ANAマイルの移行が還元率0.6%と低め。

日々のクレジットカード決済でマイルを同時に貯めていきたいという人にはあまりおすすめできません。

あくまでプライオリティパスを所有するためのサブカードとして利用することをおすすめします。

・年間100万円以上決済する人

100万円で20,000ポイント付与

翌年度の年会費20,000円に変更

・マルイ・モディをよく利用する人

マルイの日で10%OFF(年4回)

ポイント2倍

・ポイント有効期限を気にしたくない人

ポイント無期限

じっくり貯められる

| カード基本情報 | |

| カード名 | エポスプラチナカード |

| ブランド | Visa |

| 入会条件 | 20歳以上の安定した収入がある人 |

| 入会キャンペーン | — |

| 年会費 | ・招待:20,000円(税込) ・上記以外:30,000円(税込) |

| 家族カード | 無し |

| プライオリティパス利用回数 | プレステージ会員の資格が付与されるため、利用回数に制限なし |

| 空港レストラン・リフレッシュ施設の利用 | 可能 |

| マイルの還元率 | ・JALマイル:0.5% ・ANAマイル:0.6% |

| メリット | ・プライオリティパスのプレステージ会員が無料 ・空港レストラン、リフレッシュ施設の利用も可能 ・年間の利用額に応じて最大10万ポイントもらえる ・リーズナブルな年会費でありながら特典が多い ・海外旅行傷害保険は家族も補償の対象 ・海外サポートデスクを使える(世界38都市以上の現地デスクが日本語で対応) ・プラチナカードの中では年会費が良心的 ・マルイ・モディにおける利用はポイント2倍 ・年に4回開催されるマルイの日のカード決済が10%OFF |

| デメリット | ・券面が他のプラチナカードよりチープに見えることもある ・マイルの還元率が低い |

12.JAL・JCBカード プラチナは海外のみ空港レストラン・リフレッシュ施設が使い放題

JAL・JCBカード プラチナではプレステージ会員の資格が付与されるため、プライオリティパスラウンジを年間の上限なく、利用することができます。

JAL・JCBカード プラチナのプライオリティパス特典は以下の通りです。

- 本会員にプライオリティパスプレステージ会員付与

- 空港レストラン・リフレッシュ施設は海外のみ利用可能

- 家族カードにプライオリティパスの付帯なし

- 同伴者は1回の利用につき2,200円(税込)

空港レストラン・リフレッシュ施設については海外のみ利用可能です。

ただし家族カードにプライオリティパス特典は付帯されないため、家族で利用したい人には不向きかもしれません。

特に同伴者と利用する場合、1回の利用につき2,200円(税込)の設定になっているため、同伴者とお得にプライオリティパスラウンジを楽しめます。

JALマイルの基本還元率は1.0%。

JALカードと提携している加盟店については100円につき2マイル付与されるなど、マイルをしっかり貯めていきたい人にもぴったりの1枚です。

JALグループ便の利用では搭乗ごとにフライトマイルの25%がボーナスマイルとして加算され、日常の買い物でも100円につき1マイル、JAL特約店では2マイルが効率的に貯まります。

・JALマイルを効率的に貯めたい人

マイル還元率1.0%

JAL特約店で2.0%

・搭乗ボーナスマイルを多く獲得したい人

搭乗ごとにフライトマイル+25%

毎年初回搭乗で2,000マイル

・同伴者のラウンジ料金を抑えたい人

同伴者1名2,200円(税込)

他カードより約3,000円安い

| カード基本情報 | |

| カード名 | JAL・JCBカード プラチナ |

| ブランド | JCB |

| 入会条件 | 20歳以上で安定した収入がある人 |

| 入会キャンペーン | 入会後、JAL便のフライト利用で5,000マイル付与 |

| 年会費 | 34,100円(税込) |

| 家族カード | 8,800円(税込) |

| プライオリティパス利用回数 | ・プレステージ会員の資格が付与されるため、利用回数に制限なし ・家族カードにプライオリティパス付帯なし |

| 空港レストラン・リフレッシュ施設の利用 | 海外のみ利用可能 |

| マイルの還元率 | ・基本還元率:カード利用100円につき1マイル(還元率1.0%) ・JALカード特約店:100円につき2マイル(還元率2.0%) |

| メリット | ・プライオリティパスプレステージ会員が無料 ・プライオリティパスラウンジの同伴者利用料金が2,200円(税込)と割安 ・JALマイルの還元率が最低1.0% ・特約店での支払は100円で2ポイント貯まる ・国際線利用時、JALビジネスクラス チェックインカウンターの利用 ・家族プログラムに登録すれば、家族分を合算してマイルを使える ・ボーナスマイルの種類が豊富 ・空港店舗・免税店割引を利用できる ・レストラン1名無料サービス ・空港免税店では10%割引、JAL機内販売でも10%割引 ・24時間365日対応のプラチナ・コンシェルジュサービス ・JCB Lounge 京都が同伴者+1名まで無料 ・国内線カードラウンジが同伴者+1名無料 ・最高1億円の海外傷害保険 |

| デメリット | ・国内のプライオリティ・パス加盟の空港レストラン・リフレッシュ施設の利用不可 ・家族カードの年会費がやや高い |

13.ジャックスカードプラチナは年に6回までプライオリティパスラウンジが無料

ジャックスカードの最高峰ジャックスカードプラチナ。

プライオリティパス特典は以下の通りです。

- 本会員、家族カードともにプライオリティパスラウンジが年6回まで無料

- 空港レストラン・リフレッシュ施設の利用不可

- 7回目以降は1回の利用につき35米ドル(約5,400円)

- 同伴者は1回の利用につき35米ドル(約5,400円)

1枚目が年会費無料で発行できる家族カードについても年に6回まで無料で利用できます。

7回目以降の本人利用、および同伴者との利用は都度35米ドル発生します。

マイルの還元率はANAマイルで0.6%、JALマイルで0.5%と低めの還元率です。

ジャックスカードプラチナは空港に行く頻度がやや高く、レストランやコンシェルジュサービスなどの利用もしたい人におすすめです。

また国内・海外旅行保険が最高1億円と手厚いのも特徴の一つと言えます。

・年間300万円以上決済する人

ポイント還元率1.50%にアップ

50万円ごとに還元率上昇

・コスパ重視でプラチナカードを持ちたい人

年会費22,000円

プライオリティパスラウンジは年6回まで

・家族カードもプライオリティパスを使いたい人

家族カードも年6回まで無料

家族旅行に便利

| カード基本情報 | |

| カード名 | ジャックスカードプラチナ |

| ブランド | Mastercard |

| 入会条件 | 年齢23歳以上で安定した収入のある電話連絡可能な人(学生を除く) |

| 入会キャンペーン | — |

| 年会費 | 22,000円(税込) |

| 家族カード | 1枚目無料、2枚目以降3,300円(税込) |

| プライオリティパス利用回数 | 年間6回まで無料(家族カード同様) |

| 空港レストラン・リフレッシュ施設の利用 | 利用不可 |

| マイルの還元率 | ・ANAマイル:1,000ポイント=600マイル(還元率0.6%) ・JALマイル:1,000ポイント=500マイル(還元率0.5%) |

| メリット | ・家族カードの発行無料 ・家族カードもプライオリティパス施設が年に6回まで無料 ・リーズナブルな価格でありながら特典が充実している ・レストランにおいて所定のコースメニューの2名以上の予約・利用で1名分のコース料金が無料 ・24時間365日コンシェルジュサービスを利用できる ・旅行保険が充実している ・Mastercardのサービス「Taste of Premium」を利用できる ・最高1億円の海外傷害保険 |

| デメリット | ・23歳から65歳以下の人までしか申し込めない ・プライオリティパスは同伴者は有料 ・マイルの還元率が低い |

14.Orico Card THE PLATINUMは年に6回までプライオリティパスラウンジが利用可能

Orico Card THE PLATINUMはプライオリティパスを年間6回まで利用できます。

- 本会員、家族カードともにプライオリティパスラウンジが年6回まで無料

- 空港レストラン・リフレッシュ施設の利用不可

- 7回目以降は1回の利用につき35米ドル(約5,400円)

- 同伴者は1回の利用につき35米ドル(約5,400円)

家族カード会員もプライオリティパス施設を年に6回まで無料で利用できるのは嬉しいポイントです。

7回目以降、同伴者と利用する場合は、都度35米ドル発生します。

また、Orico Card THE PLATINUMはオリコカード史上最高のポイント還元率を誇ります。

還元率は常時1.0%以上、誕生月の還元率は2.0%となります。

さらに、コンシェルジュサービスを24時間365日利用できる他、旅行や出張の際には無料手荷物宅配サービスを利用できます。

Orico Card THE PLATINUMはプライオリティパスの利用が年間6回と限られるものの、オリコモールの利用時にはお得度がアップするため、ポイントや空港内でのサービスなどバランスよく恩恵を受けたい人におすすめです。

・オリコモールをよく使う人

オリコモール経由で最大2.5%還元

Amazon・楽天市場など対象

・iD・QUICPayを使う人

電子マネー利用で+0.5%還元

コンビニ利用が多い人向け

・年会費を抑えたい人

年会費20,370円と比較的安い

| カード基本情報 | |

| カード名 | Orico Card THE PLATINUM |

| ブランド | Mastercard |

| 入会条件 | 満18歳以上で安定した収入がある人 |

| 入会キャンペーン | 3,000オリコポイント付与 |

| 年会費 | 20,370円(税込) |

| 家族カード | 2,200円(税込) |

| プライオリティパス利用回数 | 年間6回まで(家族会員含む) |

| 空港レストラン・リフレッシュ施設の利用 | 不可 |

| マイルの還元率 | ・ANAマイル:1,000オリコポイント=600マイル(還元率0.6%) ・JALマイル:1,000オリコポイント=500マイル(還元率0.5%) |

| メリット | ・誕生月のポイント還元率が2.0%以上 ・Mastercard Taste of Premiumを利用できる ・オリコモール利用で最大2.5%還元 ・プラチナカードの中では年会費が良心的 ・国内+ハワイ(ダニエル・K・イノウエ国際空港)のカードラウンジが同伴者+1名まで無料 ・シティラウンジサービス(ホノルルとシンガポール)で同伴者+4名まで無料 ・最高1億円の海外傷害保険 |

| デメリット | ・家族カードが有料 ・プライオリティパスの利用回数に制限がある ・プライオリティパスの空港レストラン、リフレッシュ施設が利用不可 ・マイルの還元率が低い |

15.楽天ブラックカードは同伴者2名までプライオリティパスラウンジの利用が無料

楽天ブラックカードはプレステージ会員の資格が付与されるため、プライオリティパスを制限なく利用することが可能です。

楽天ブラックカードのプライオリティパス特典は以下の通りです。

- 本会員にプライオリティパスのプレステージ会員付与

- 同伴者+2名までプライオリティパスラウンジが無料

- 空港レストラン・リフレッシュ施設の利用不可

楽天プレミアムカード同様に空港レストラン・リフレッシュ施設の利用はできません。

同伴者+2名まで無料で利用できるため、子連れの家族連れに特におすすめの1枚です。

ただし入会条件として、楽天プレミアムカードでの12ヶ月間の決済額が500万円以上必要です。

そのため、発行難易度が高いクレジットカードです。

プライオリティパス以外の特典では、楽天市場でのポイント還元率が+3倍になる他、楽天証券での積立で100円につき2ポイント付与されるなど、楽天経済圏で劇的なポイント還元率です。

・楽天プレミアムカードで年500万円以上決済している人

入会条件:12ヶ月で500万円以上

実績があれば発行可能

・楽天市場でよく買い物する人

楽天市場でポイント+3倍

楽天証券で100円=2ポイント

・ステータスカードを持ちたい人

楽天カードの最高峰

ブラックカードの称号

| カード基本情報 | |

| カード名 | 楽天ブラックカード |

| ブランド | ・Visa ・Mastercard ・JCB ・American Express ※各社のカード選択によって一部特典が異なります |

| 入会条件 | ・現在、楽天プレミアムカードを保有し、なおかつ楽天プレミアムカードの契約から12カ月以上経過している ・12カ月間のカード利用金額の合計が500万円以上 *上記2つを満たす必要がある |

| 入会キャンペーン | — |

| 年会費 | 年会費33,000円(税込) |

| 家族カード | 2,200円(税込) |

| プライオリティパス利用回数 | プレステージ会員の資格が付与されるため、利用回数に制限なし |

| 空港レストラン・リフレッシュ施設の利用 | 不可 |

| マイルの還元率 | ・JALマイル:0.5% ・ANAマイル:0.5% |

| メリット | ・プライオリティパスのプレステージ会員が無料 ・同伴者2名までプライオリティパスのラウンジ無料 ・ショッピングで100円につき1ポイント付与 ・楽天モバイルで10GB分のギガ割引クーポン ・楽天市場において楽天カード特典分3倍 ・楽天証券の投資信託をクレカ積立で100円につき2ポイント ・コンシェルジュサービス ・海外旅行傷害保険の最高補償が1億円 ・カード盗難保険が付帯 ・全国約250店の有名レストランにて2名様以上のご利用で1名様無料 |

| デメリット | ・プライオリティ・パス加盟の空港レストラン・リフレッシュ施設の利用不可 ・入会条件をクリアするのが難しい ・マイルの還元率がやや低い ・券面が安っぽく見えることもある |

16.TRUST CLUB プラチナ Visaカードはプライオリティパスラウンジ以外のラウンジにも入室OK

TRUST CLUB プラチナ Visaカードはプレステージ会員の資格が付与されるため、プライオリティパスを利用制限なく、利用することができます。

TRUST CLUB プラチナ Visaカードのプライオリティパス特典は以下の通りです。

- 本会員にプライオリティパスのプレステージ会員付与

- 同伴者は1回の利用につき35米ドル(約5,400円)

- 空港レストラン・リフレッシュ施設は海外のみ利用可能

家族カード保持者や同伴者と利用する場合は、都度35米ドルが必要です。

空港レストランやリフレッシュについては国内のみ利用不可。

海外の施設については引き続き利用可能です。

空港内にあるラウンジだけでなく、大丸東京店11階にあるメンバーズサロンD'sラウンジトーキョーが無料(同伴者+500円)で使える特典も嬉しいところです。

ポイント還元率は100円(税込)ごとに4ポイント付与され、貯まったポイントはAmazonギフト券、JCBギフトカードなどさまざまなものに交換できます。

ただしJAL・ANAへのマイル還元率は0.5%と低く、マイルを貯めたい人にとってはやや不向きのカードでしょう。

・6名以上の会食が多い人

6名以上で2名分のコース料理無料

グループ利用でお得

・大丸でよく買い物する人

D'sラウンジトーキョー無料利用

同伴者+500円

・Visaブランドを希望する人

海外での加盟店が多い

使える店舗が広い

| カード基本情報 | |

| カード名 | TRUST CLUB プラチナ Visaカード |

| ブランド | Visa |

| 入会条件 | 所定の基準を満たす人 |

| 入会キャンペーン | — |

| 年会費 | 38,500円(税込) |

| 家族カード | 無料 |

| プライオリティパス利用回数 | ・プレステージ会員の資格が付与されるため、利用回数に制限なし |

| 空港レストラン・リフレッシュ施設の利用 | 国内利用不可。海外は利用可能 |

| マイルの還元率 | ・JALマイル:0.5% ・ANAマイル:0.5% |

| メリット | ・プライオリティパスのプレステージ会員が無料 ・100円につき4ポイント加算 ・国内外のホテル・旅館で優待を受けられる ・海外から帰国の際に荷物1個を対象空港から自宅、勤務先など指定の場所まで無料で配送 ・レンタカーを割安価格で利用できる ・旅館・ホテル予約はポイントモールで一括検索できる ・「TRUST CLUB ダイニングセレクション」で、2人で食事をすると1名分のコース無料 大丸東京店11階にあるメンバーズサロンD'sラウンジトーキョーが無料(同伴者+500円) ・LINE、電話、メールで24時間365日対応のコンシェルジュサービス ・最高1億円の海外傷害保険 |

| デメリット | ・国内のプライオリティ・パス加盟の空港レストラン・リフレッシュ施設の利用不可 ・家族や同伴者とプライオリティパスを利用する場合は35米ドル ・ホテル優待は他のプラチナカードよりもやや弱い ・マイルの還元率が低い |

17.三井住友プラチナカードは年会費がやや高めだが、家族カードもプライオリティパスのプレステージ会員付帯

三井住友カードの中でも最上位クラスに位置するカード三井住友プラチナカード。

カードの特典として、プレステージ会員の資格が付与されるため、プライオリティパスを利用制限なく、利用することができます(家族カードも無料)。

- 本会員、家族カードともにプライオリティパスのプレステージ会員付与

- 同伴者は1回の利用につき35米ドル(約5,400円)

- 国内の空港レストラン・リフレッシュ施設は利用不可(海外利用可能)

同伴者は1回目の利用より35米ドル発生します。

プライオリティパス特典以外にも他のクレジットカードでは提供されていないような特典が充実しています。

例えば、宝塚歌劇団のチケットを優先的に購入できたり、年に1回「プラチナギフト」(カタログギフト)が届いたりします。

・宝塚歌劇団のファンの人

チケット優先購入可能

入手困難なチケットも

・プラチナギフトが欲しい人

年1回カタログギフトが届く

商品・体験を選べる

・Visa・Mastercardを選びたい人

国際ブランドを選択可能

利便性が高い

| カード基本情報 | |

| カード名 | 三井住友プラチナカード |

| ブランド | ・Visa ・Mastercard |

| 入会条件 | 原則として、満30歳以上で、ご本人に安定継続収入のある人 |

| 入会キャンペーン | - |

| 年会費 | 55,000円(税込) |

| 家族カード | 無料 |

| プライオリティパス利用回数 | ・プレステージ会員の資格が付与されるため、利用回数に制限なし ・家族カードもプレステージ会員無料 |

| 空港レストラン・リフレッシュ施設の利用 | 国内不可、海外利用可能 |

| マイルの還元率 | Vポイント1ポイント=0.6マイル(ANA、もしくはJALマイル、ANAカード所有者向け) |

| メリット | ・プライオリティパスプレステージ会員が無料(家族カード同様) ・国内主要空港・ホノルル空港のラウンジの利用無料 ・カード利用枠が300万円以上と高い ・海外・国内旅行保険が自動付帯で最高1億円 ・宝塚歌劇団のチケットを優先的に購入できる ・メディカルナビゲーションサービスを受けられる ・VisaかMastercardか選択できる ・24時間365日対応のプラチナコンシェルジュデスク ・指定のレストランで2人で食事をすると1名分のコース無料 ・年に1回「プラチナギフト」(カタログギフト)が届く |

| デメリット | ・プライオリティ・パス加盟の空港レストラン・リフレッシュ施設の利用不可 ・30歳以上でないと入会できない ・マイル還元率がやや低い ・年会費が高い |

18.dカード PLATINUMは年10回までプライオリティパスラウンジの利用が可能

dカードの最高ランクであるdカード PLATINUM。

プライオリティパスの特典は以下の通りです。

- 本会員にプライオリティパスラウンジが年10回まで無料

- 11回目以降の利用は35米ドル(約5,400円)

- 同伴者は1回の利用につき35米ドル(約5,400円)

- 家族カードにプライオリティパス付帯なし

- 空港レストラン・リフレッシュ施設の利用可能

dカード PLATINUMに付帯されるプライオリティパスは空港レストラン・リフレッシュ施設も利用可能。

プライオリティパス以外のカード特典としてはドコモが発行するカードということもありNTTドコモユーザーに対する特典が充実しています。

たとえば、ドコモ利用料金の1,000円(税抜)ごとに最大20%ポイント還元。

10,000円の通信費が発生すると、2,000円分のdポイントが還元される計算になります。

また、NTTドコモユーザーはケータイ補償(最大10万円、購入後3年間)が付帯されています。

さらに2026年3月現在、新規入会キャンペーンも開催中。

dカード PLATINUMで新規入会後翌々月までに80万円のカード決済で20,000ポイントが付与されます。

総じて、dカード PLATINUMはドコモユーザーでプライオリティパスを利用したい人にぴったりの1枚です。

・ドコモユーザーの人

ドコモ利用料金の最大20%還元

月10,000円の通信費で2,000ポイント

・ケータイ補償が欲しい人

最大10万円補償

購入後3年間有効

・年間利用額特典を活用したい人

前年利用額に応じて最大4万円特典

クーポン・ギフトと交換可能

・プライオリティパスを年10回程度使う人

年10回まで無料

11回目以降は35米ドル

| カード基本情報 | |

| カード名 | dカード PLATINUM |

| ブランド | ・Visa ・Mastercard |

| 入会条件 | 安定した収入がある20歳以上の人 |

| 入会キャンペーン | 最大20,000円相当のポイントを付与 |

| 年会費 | 29,700円(税込) |

| 家族カード | 家族カードは1枚目が無料、2枚目以降は1枚につき年会費1,100円(税込) |

| プライオリティパス利用回数 | ・年間10回まで無料 ・11回目以降は35米ドル発生 |

| 空港レストラン・リフレッシュ施設の利用 | 利用可能 |

| マイルの還元率 | JALマイル:dポイントはJALマイルに交換可能で、4ポイント=1マイル(還元率0.25%) |

| メリット | ・プライオリティパス施設が年10回まで無料 ・ドコモ利用料金の1,000円(税抜)ごとに最大20%ポイント還元 ・前年の買い物額累計に応じて、最大4万円相当の特典を進呈 ・ライブやスポーツのチケットを優先的に購入できる ・海外旅行保険の補償額が最大1億円 ・所定のコースメニューの2名以上の予約 ・レストランにおいて所定のコースメニューの2名以上の利用で1名分のコース料金が無料 |

| デメリット | ・年会費がやや高い ・プライオリティパスの利用回数に制限がある ・マイルの還元率が低い |

19.UCプラチナカードは家族カードも年に6回までプライオリティパスラウンジが無料

プライオリティパス付帯のクレジットカードで最もコストパフォーマンスに優れた1枚がUCプラチナカードです。

UCプラチナカードは、年会費16,500円(税込)という低価格ながら、プライオリティパスが年6回まで無料で利用できる希少なプラチナカードです。

UCプラチナカードを発行することによって得られるプライオリティパス特典は以下の通りです。

- 本会員、家族カードともにプライオリティパスラウンジが年6回まで無料

- 7回目以降は1回につき35米ドル(約5,400円)

- 同伴者は1回の利用につき35米ドル(約5,400円)

- 国内の空港レストラン・リフレッシュ施設は利用不可(ラウンジのみ)

成田空港の「ぼてぢゅう屋台」や中部国際空港の「くつろぎ処」などの空港レストラン・リフレッシュ施設は対象外となっているため、国内線を頻繁に利用する人は注意してください。

ただし、海外の空港レストラン・リフレッシュ施設については引き続き利用可能です。

UCプラチナカードの真骨頂は、航空券購入時のポイント還元率です。

- ANA(全日本空輸)

- JAL(日本航空)

- スカイマーク

- AIRDO(エア・ドゥ)

- ソラシドエア

- スターフライヤー

これらの航空会社の航空券を公式サイトで購入すると、ポイント還元率が7.0%にアップします。

例えば、10万円の航空券を購入した場合、7,000円相当のポイントが貯まる計算です。

年間で50万円分の航空券を購入すれば、35,000円相当のポイントが貯まり、年会費16,500円の元を軽々と回収できます。

UCプラチナカードの入会条件は「18歳以上(学生不可)」となっており、一般的なプラチナカードと比較すると審査基準はやや緩めです。

多くのプラチナカードが「20歳以上」「25歳以上」「30歳以上」という年齢制限を設けている中、UCプラチナカードは18歳以上から申し込めるため、若い世代でもプラチナカードを持ちやすいです。

・飛行機に年6回以内乗る人

プライオリティパスラウンジが年6回まで無料

年会費16,500円と業界最安水準

・ANA・JAL・スカイマークをよく使う人

航空券購入でポイント還元率7.00%

マイルが効率的に貯まる

・コスパ最強のプラチナカードが欲しい人

年会費と特典のバランスが良い

プラチナカード入門に最適

| カード基本情報 | |

| カード名 | UCプラチナカード |

| ブランド | ・Visa |

| 入会条件 | 18歳以上(学生不可) |

| 入会キャンペーン | 対象期間中にカード利用金額に応じて最大10万円分のポイントプレゼント |

| 年会費 | 16,500円(税込) |

| 家族カード | 3,300円(税込) |

| プライオリティパス利用回数 | ・年間6回まで無料 ・7回目以降は35米ドル発生 ・家族カード有料 |

| 空港レストラン・リフレッシュ施設の利用 | 国内不可、海外利用可能 |

| マイルの還元率 | ・JALマイル:0.6% ・ANAマイル:0.6% |

| メリット | ・年会費16,500円とプライオリティパス付帯カードで最安クラス ・ポイント還元率1.0%と高還元 ・航空券購入時は驚異の7.0%還元 ・年間利用ボーナスポイントが豊富(最大21,250円相当) ・18歳以上から申込可能で審査基準がやや緩め ・24時間コンシェルジュサービス ・国内主要空港のカードラウンジ無料 ・最高1億円の海外旅行傷害保険 ・高級ホテル優待サービス ・グルメクーポン年2回配布 |

| デメリット | ・プライオリティパスが年6回までの制限あり ・国内の空港レストラン・リフレッシュ施設は利用不可 ・同伴者は1回目から35米ドル必要 ・家族カードの年会費が3,300円(税込) ・国際ブランドがVISAのみ ・マイル還元率がやや低め(0.6%) |

20.JAL Luxury Cardはマイル還元率2.25%+空港レストラン・リフレッシュ施設も利用可能

JAL Luxury Cardは、効率的にJALマイルを貯められるカードです。

年会費は242,000円(税込)で高額ではありますが、JALマイル還元率が高水準でホテル・ダイニング特典も充実しているのが魅力。

プライオリティパス特典は以下の通りです。

- 本会員にプライオリティパスのプレステージ会員付与

- 国内外の空港レストラン・リフレッシュ施設も利用可能

- 家族カードもプライオリティパス発行が可能

- 同伴者は1回の利用につき35米ドル(約5,400円)

JALマイル還元率の高さが魅力で、通常ショッピング決済でも1.25%と高水準。

さらにJALの航空券や機内販売など対象商品の購入で、最大2.25%に跳ね上がります。

JAL Luxury Cardでは、獲得したマイルによってポイントが貯まる仕組みです。

※税金、PASMO、Suica、SBI証券など特定の取引においての還元率は0.1%。

- ショッピング利用で還元率1.25%

- JALグループ商品の購入で還元率2.25%

- 2,500マイルごとに5ポイント付与

さらに、JALグループ国際線・国内線のサクララウンジを年間5回まで利用できるクーポンが配布されます。

国内線はクーポン1枚で会員本人と同伴者1名まで入室できますが、国際線は本人・同伴者それぞれに対して、1名につきクーポン1枚が必要です。

また、国際線の機内で利用できるWi-Fiを年間5回まで無料で利用できたり、機内販売が10%OFFになったりと、航空機を快適に利用できる特典が充実しています。

JAL Luxury Cardでは、通常30,000 FLY ON ポイントを持っている場合に提供される「JMBクリスタル」ステイタスを無条件で付与する入会キャンペーンを実施中。

クリスタルステイタスを獲得すると、優先キャンセル待ちや専用カウンターでのチェックインなど、さまざまな特典を受けられます。

- JALマイルを効率的に貯めたい人

ショッピング利用で1.25%還元

JALグループ商品購入で2.25%還元 - 旅程や旅行先での優待を受けたい人

機内Wi-Fi無料

機内販売10%OFF

サクララウンジを年間5回まで利用可能

- プライオリティパスラウンジを満喫したい人

本会員・家族会員ともにプレステージ会員付与

レストラン・リフレッシュ施設利用可能

| カード基本情報 | |

| カード名 | JAL Luxury Card |

| ブランド | Mastercard |

| 入会条件 | 20歳以上のJALマイレージバンク会員 |

| 入会キャンペーン | ・入会後、「JMBクリスタル」ステイタス付与 ・入会後5,000マイル付与 |

| 年会費 | 242,000円(税込) |

| 家族カード | 66,000円(税込) |

| プライオリティパス利用回数 | プレステージ会員の資格が付与されるため、利用回数に制限なし |

| 空港レストラン・リフレッシュ施設の利用 | 可能 |

| マイルの還元率 | ・ショッピング利用:1.25% ・JALグループ利用:2.25% |

| メリット | ・プライオリティパスのプレステージ会員が無料 ・2,500マイルごとに5ポイント加算 ・サクララウンジ年間5回利用可能 ・JALマイル還元率が最大2.25% ・国際線機内Wi-Fiクーポン年間5回分付与 (1回につき24時間)・機内販売商品10%引き ・1滞在当たり約70,000円相当の特典を利用できる ・国際線手荷物無料宅配 ・提携ホテルチェーンの上級会員に無条件で招待 ・24時間365日対応LINEコンシェルジュ ・対象レストランで最大6名利用時、3名分のコース料理が無料 ・最高1.2億円の海外旅⾏傷害保険 |

| デメリット | ・年会費が高額 ・ANAマイルは貯められない ・税金、PASMO、Suica、SBI証券でのマイル還元率が低い |

21.ANAアメリカン・エキスプレス・プレミアム・カードはプライオリティパスラウンジ無制限+最大18万マイル獲得できる新規入会キャンペーン開催中

ANAアメリカン・エキスプレス・プレミアム・カードは、ANAを頻繁に利用したい人におすすめのカードです。

プライオリティパス特典は以下の通りです。

- 本会員、家族カードともにプライオリティパスのプレステージ会員付与

- 同伴者1名まで無料

- 国内外の空港レストラン・リフレッシュ施設は利用不可

本会員だけでなく家族会員、そして同伴者も1名まで無料になるので、夫婦でカードを持てば最大4人まで無料で利用できます。

通常のショッピング利用では100円につき1ポイントが貯まり、1ポイントを1マイルに交換できるので、基本マイル還元率は1.0%になります。

しかし、ANA航空券やANA機内販売商品を購入した際には、通常のポイントに加えて200円で3ポイントが貯まり、さらに100円につき2マイルのボーナスも付与。

この場合、4.5%の高い還元率が実現します。

- 通常のショッピング利用で還元率1.0%

- ANA航空券・機内販売購入で最大還元率4.5%

- 年間移行可能ポイント数の制限が無い

2026年3月現在、最大180,000マイル獲得できる新規入会キャンペーンを開催中。

入会後3ヶ月間に400万円の高額決済が必要になりますが、ANA便で東京↔︎ハワイ間のファーストクラス往復航空券に相当する価値です。

- ANAマイルを効率的に貯めたい人

新規入会特典で最大180,000マイル獲得

カード継続で毎年10,000ボーナスマイル獲得

ANA利用で最大マイル還元率4.5% - 好きなタイミングでまとめてマイルに交換したい人

ポイントの有効期限がない

マイルへの年間移行可能ポイント数の制限が無い

- 家族でラウンジを利用したい人

家族カードにもプレステージ会員付与

同伴者1名まで無料

| カード基本情報 | |

| カード名 | ANAアメリカン・エキスプレス・プレミアム・カード |

| ブランド | American Express |

| 入会条件 | 20歳以上の安定した収入がある人 |

| 入会キャンペーン | 入会から3ヶ月以内に合計400万円以上の利用で180,000マイル相当付与 |

| 年会費 | 165,000円(税込) |

| 家族カード | 4枚まで無料 |

| プライオリティパス利用回数 | プレステージ会員の資格が付与されるため、利用回数に制限なし |

| 空港レストラン・リフレッシュ施設の利用 | 不可 |

| マイルの還元率 | ・通常利用:カード利用100円につき1マイル(還元率1.0%) ・ANA航空券・機内販売商品購入で最大4.5% |

| メリット | ・プライオリティパスのプレステージ会員が無料 ・ANAマイル還元最大4.5% ・家族カード4枚まで無料 ・ポイントの有効期限がない ・ANAグループ便利用で搭乗ボーナス+50% ・カード継続で毎年10,000ボーナスマイル付与 ・12月31日までに500万円以上のカード利用で「ANA SKY コイン」30,000コイン(30,000円相当分)獲得 ・国内線・国際線の機内販売が10%割引 ・24時間対応のプレミアム・サービス・デスク ・国内線ANAラウンジ無料 ・最高1億円の海外旅⾏傷害保険 |

| デメリット | ・JALマイルが貯まらない ・空港レストラン・リフレッシュ施設の利用不可 |

22.アメリカン・エキスプレス®・グリーン・カードはプライオリティパス付帯クレジットカードで最安値だが、1回目の利用から35米ドル発生

月会費1,100円(税込)で気軽に持てるアメリカン・エキスプレス®・グリーン・カード。

コストは抑えつつも、プライオリティパスの付帯やホテル・レストラン優待、海外旅行傷害保険など特典が充実しているのが魅力です。

- 本人および同伴者1名までは1回あたり35米ドルがかかる

- 国内外の空港レストラン・リフレッシュ施設は利用不可

プライオリティパスが無料付帯しますが、会員本人含め利用には都度、料金が発生します。

そのほか、ダイニング特典やホテル優待が充実しているため、食事や旅行を快適かつお得にしたい人におすすめ。

フリマアプリクーポンや、オンラインフィットネス優待、収納サービス優待など、日常の生活に役立てられる特典も豊富にそろっています。

2026年3月現在、初月の月会費が無料になり、条件達成で最大35,000ボーナスポイントが獲得できる新規入会キャンペーンを実施中。

最大35,000ボーナスポイントの達成条件は以下になります。

- 入会後8ヶ月以内に対象加盟店でのカード利用で1,000円ごとに150ボーナスポイント(上限15,000ポイント)

- 入会後3ヶ月以内に合計20万円のカード利用で5,000ポイント

- 入会後6ヶ月以内に合計50万円のカード利用で15,000ポイント

合計35,000ポイント

- コストを抑えてカードを持ちたい人

月会費1,100円 (税込)で持てる

初月無料キャンペーン実施中

- 日常生活に役立つ特典を利用したい人

ダイニング・ホテル割引が充実

フリマ・フィットネス・収納サービスなどの優待利用が可能

| カード基本情報 | |

| カード名 | アメリカン・エキスプレス®・グリーン・カード |

| ブランド | American Express |

| 入会条件 | 20歳以上の安定した収入がある人 |

| 入会キャンペーン | ・初月1ヶ月 月会費無料 ・入会後8ヶ月以内に対象加盟店での支払いと期間内でのご入会後6ヶ月以内に50万円のご利用で合計35,000ボーナスポイント獲得 |

| 月会費 | 1,100円 (税込) |

| 家族カード(1ヶ月あたり) | 550円(税込) |

| プライオリティパス利用回数 | 1回ごとに35米ドルがかかる |

| 空港レストラン・リフレッシュ施設の利用 | 不可 |

| マイルの還元率 | ANAマイル:1.0%※メンバーシップ・リワード・プラス(年間3,300円(税込))に加入時 |

| メリット | ・月会費から気軽に始められる ・対象レストランで所定のコースメニューを2名以上で予約すると1名分が無料 ・対象ホテルの宿泊割引・対象レストラン15%割引特典 ・収納サービス2年間1箱110円 ・フリマアプリ新規登録で最大5,000円割引クーポン付与 ・オンライン・フィットネス優待料金 ・スマートフォンプロテクション ・最高5,000万円の海外旅行傷害保険・24時間利用できるホットライン |

| デメリット | ・プライオリティパスラウンジが無料で利用できない ・ポイント還元率が0.3%と低め |

23.ラグジュアリーカード Mastercard® Black Cardは本会員+家族カード会員がプライオリティパスラウンジ使い放題

Mastercard最上位ステータスである「ワールドエリート」を採用したカード。

日常の買い物で1.25%のポイントが還元され、マイルへの交換は無制限。

プライオリティパスのプレステージ会員が本会員だけでなく家族会員にも付帯するのも魅力です。

- 本会員、家族カードともにプライオリティパスのプレステージ会員付与

- 国内外の空港ラウンジ・リフレッシュ施設も利用可能

- 同伴者は1回の利用につき35米ドル(約5,400円)

日常の買い物でも1.25%の高いポイント還元率を誇りますが、マイルに移行すると還元率が0.75%に下がってしまいます。

そのため、マイルに移行するよりも、1ポイント=1円としてキャッシュバックやカード請求金額に充当するのがおすすめです。

- 1,000ポイントを600マイルに交換でき、マイル還元率は0.75%。

- マイル交換手数料は無料で移行数制限もなし

- JAL・ANA・ユナイテッド航空へのマイルに移行可能

- ポイントを効率よく貯めたい人

基本ポイント還元率1.25%

納税でも最大1.5%還元 - 高級ホテルで特別優待を受けたい人

対象のホテルで1滞在あたり約70,000円相当の特典を受けられる

高級ホテルの上級会員にご招待

- 経営者や個人事業主の人

最大9,990万円の高額決済が可能

年会費は経費計上可能

| カード基本情報 | |

| カード名 | ラグジュアリーカード Mastercard® Black Card |

| ブランド | Mastercard |

| 入会条件 | 20歳以上の安定した収入がある人 |

| 入会キャンペーン | - |

| 年会費 | 110,000円(税込) |

| 家族カード | 27,500円(税込)※家族会員のみ初年度無料 |

| プライオリティパス利用回数 | プレステージ会員の資格が付与されるため、利用回数に制限なし |

| 空港レストラン・リフレッシュ施設の利用 | 可能 |

| マイルの還元率 | 0.75%(JAL、ANA、ユナイテッド航空) |

| メリット | ・プライオリティパスのプレステージ会員が無料 ・ポイント還元率1.25% ・納税でもポイント還元率1.5% ・JAL・ANAマイルへの移行制限なし ・24時間365日のLINEコンシェルジュ ・最大9,990万円の高額決済が可能 ・70,000円相当のホテル特典 ・国際線手荷物最大3個無料宅配 ・毎月、映画鑑賞券最大2枚プレゼント ・名門ゴルフ場優待・予約サービス・サウナ・ジム・マッサージ・クリニック・ホテルスパなどの優待利用 ・最高1.2億円の海外旅行傷害保険 ・最大300万円のショッピング保険 |

| デメリット | ・マイル還元率が1%を下回る ・年会費が高い |

24.三井住友カード Visa Infinite

三井住友カード Visa Infiniteは、Visaブランドの中で最上位に位置するプレミアムカードです。

ホテル・ダイニング優待や手厚い保険、プライオリティパスのプレステージ会員付与など魅力的なサービスがそろっています。

- 本会員、家族カードともにプライオリティパスのプレステージ会員付与

- 国内の空港レストラン・リフレッシュ施設も利用不可(海外利用可能)

- 同伴者は1回の利用につき35米ドル(約5,400円)

ラウンジだけでなく、海外の空港に併設されたレストランやリフレッシュ施設も利用可能。

海外旅行が趣味の人にはぜひおすすめしたいカードです。

カードに付帯する保険を、ライフスタイルや予定に合わせて自由に選択できるのが魅力。

旅行傷害保険やショッピング保険に合わせて、以下から無料付帯保険を選べます。

- スマホ保険

- 弁護士保険

- ゴルファー保険

- 個人賠償責任保険

- 入院保険

- 携行品損害保険

2026年3月現在、入会後3ヶ月以内に100万円(税込)以上のカード利用で、100,000ポイントがプレゼントされるキャンペーンを実施中です。

さらに、毎年前年のカード利用額に応じて、最大110,000ポイントが継続特典として付与されます。

- 海外への旅行や出張が多い人

プライオリティパスプレステージ会員付与(家族カード会員も)

最高1億円の海外旅行傷害保険

- お得にカードを持ちたい人

新規入会キャンペーンで最大100,000ポイント付与

継続特典で最大110,000ポイントを毎年付与

家族カードの年会費無料

- 保険を充実させて万が一に備えたい人

最高1億円の海外旅行傷害保険

無料付帯保険を自由に選択できる

| カード基本情報 | |

| カード名 | 三井住友カード Visa Infinite |

| ブランド | Visa |

| 入会条件 | 20歳以上の安定した収入がある人 |

| 入会キャンペーン | 入会後3ヵ月以内に100万円(税込)以上の利用で100,000ポイント付与 |

| 年会費 | 99,000円(税込) |

| 家族カード | 無料 |

| プライオリティパス利用回数 | プレステージ会員の資格が付与されるため、利用回数に制限なし |

| 空港レストラン・リフレッシュ施設の利用 | 国内不可、海外利用可能 |

| マイルの還元率 | Vポイント1ポイント=0.6マイル(ANA、もしくはJALマイル、ANAカード所有者向け) |

| メリット | ・プライオリティパスのプレステージ会員が無料 ・SBI証券でのクレカ積立で最大4.0%ポイント還元 ・対象の店舗での電子決済で最大7%ポイント還元 ・家族カード年会費無料 ・前年の利用額に応じて最大110,000ポイント付与 ・24時間365日コンシェルジュデスク利用可能 ・SHARE LOUNGE1時間利用チケットが毎月4枚付与 ・指定のコース2名以上の利用で1名分無料 ・対象ホテルの会員資格アップグレード ・国立美術館、国立博物館が無料・映画館サービス ・最高1億円の海外旅行傷害保険 |

| デメリット | ・マイル還元率がやや低い ・年会費が高い |

プライオリティパス付帯のおすすめクレジットカードについてよくある質問

最後に、プライオリティパス付帯のクレジットカードに関するよくある以下15個の質問に回答します。

Q.日本国内ではどのようなプライオリティパスラウンジが利用できますか?

日本国内では以下のようなプライオリティパスラウンジが利用可能です。

| 国内空港名 | 施設名 |

|---|---|

| 新千歳国際空港 | ・Cafe Sky Library |

| 成田国際空港 | ・IASS Executive Lounge ・I.A.S.S Superior Lounge -NOA- ・I.A.S.S Superior Lounge -KoCoo- ・ナインアワーズ ・鉄板焼 道頓堀 くり田 ・肉料理 やきすき やんま ・Japanese Grill & Craft Beer | TATSU ・ぼてぢゅう屋台 |

| 羽田空港(国際線) | ・TIAT LOUNGE ・Sky Lounge South ・POWER LOUNGE PREMIUM |

| 羽田エアポートガーデン | ・All Day Dining Grande Aile ・Body Care LUCK |

| 羽田空港(国内線) | ・Foot Bath Cafe & Body Care LUCK |

| 関西国際空港 | ・カードメンバーズラウンジ 「金剛」 ・カードメンバーズラウンジ 「アネックス六甲」 ・カードメンバーズラウンジ 「六甲」 ・Botejyu 1946 ・カフェラウンジ「NODOKA」 ・Japan Traveling Restaurant by BOTEJYU |

| 大阪国際空港 (伊丹空港) | ・大阪エアポートワイナリー |

| 中部国際空港 | ・KALラウンジ ・プラザ・プレミアム・ラウンジ ・The Coral Finest Business Class Lounge ・Japan Traveling Restaurant by BOTEJYU ・くつろぎ処 ・海膳空膳 ・The Pike Brewing Restaurant & Craft Beer Bar |

| 福岡空港 | ・ラウンジ福岡 ・KALラウンジ |

| 鹿児島空港 | ・Body Care LUCK |

Q.プライオリティパスの申し込み方法はどのようにすれば良いですか?

プライオリティパス付帯のクレジットカード発行後、ほとんどのカードにおいてプライオリティパスの別途申し込みが必要になります(プライオリティパスの年会費不要)。

申し込み方法はクレジットカード会社によって異なるため、ご自身で確認してみてください。

ただし、いずれのクレジットカードにおいても申し込み方法は難しくはなく、クレジットカード各社が提供するポータルページから簡単に申し込みを行えます。

プライオリティパス公式サイトからは申し込みはできないので注意してください。

デジタルカード発行の場合は即日プライオリティパスを利用可能ですが、現物カード申請の場合は、カード到着までに10日前後発生します。

そのため、プライオリティパスラウンジの利用予定のある人は時間に余裕を持って申込みするようにしてください。

Q.プライオリティパス施設は到着便でも利用できますか?

到着便でも利用できるプライオリティパス施設もありますが、ラウンジの運営方針により異なるため一概にはいえません。

「Landside(制限エリア外)」と記載されているラウンジであれば、到着便においても利用できることが多いです。

日本国内にある空港レストラン・リフレッシュ施設については制限エリア外にあることが多いですが、2025年8月よりほとんどの施設で利用不可になりました。

2026年3月時点で到着便で利用できる国内プライオリティパス施設の例は以下の通りです。

| ・IASS Executive Lounge1・2(成田空港)(サービス内容:無料ドリンク (アルコール類 お1人様1杯まで無料)、フライト情報、新聞・週刊誌閲覧、無線LAN) ・KIXエアポートカフェラウンジ NODOKA(関西国際空港)(サービス内容:ソフトドリンク、新聞、雑誌、Free Wifi、コンセント) |

海外では利用できる施設も多く、筆者はシンガポール・チャンギ国際空港の制限エリア外にある「チャンギラウンジ」にて、深夜便到着後に仮眠とシャワールームを利用するためにラウンジを利用しました。

Q.同伴者は無料ですか?

プライオリティパスの同伴者(家族、恋人、同僚など)が無料かどうかはクレジットカードによります。

プライオリティパスの同伴者利用は原則有料(1名あたり35米ドル)ですが、特定のクレジットカードなら同伴者も無料になります。

以下は2026年3月時点で同伴者もプライオリティパスが無料になるクレジットカードの例です。

| カード名 | 年会費(税込) | プライオリティパス利用回数 | 同伴者料金 |

|---|---|---|---|

| 楽天ブラックカード | 33,000円 | 無制限(レストラン利用不可) | 2名まで無料 |

| ANAアメックスプレミアムカード | 165,000円 | 無制限(レストラン利用不可) | 1名まで無料 |

| アメリカン・エキスプレス・プラチナ・カード | 165,000円 | 無制限(レストラン利用不可) | 1名まで無料 |

| アメックスセンチュリオンカード | 550,000円 | 無制限(レストラン利用不可) | 2名まで無料 |

Q.プライオリティパス施設は小さい子供は無料ですか?

プライオリティパスにおける同伴者は年齢を問わないため、小さい子供でも同伴者の1人としてカウントされます。

前述のとおり、同伴者が無料でプライオリティパスを利用できるクレジットカードであれば、小さい子供も無料で利用できます。

また、子供の場合、年齢によって無料で利用できるプライオリティパスラウンジもあります。

例えば、羽田エアポートガーデン内にある空港レストラン「オールデイダイニンググランドエール」では、「大人の方とお食事をシェアされる場合、7歳未満のお子様は入室無料です。」と記載があります。

オールデイダイニンググランドエールはビュッフェ形式のランチを楽しめるため、7歳未満の子供は無料でバイキングメニューを楽しめるということです。

子連れの人は空港を訪れる前にプライオリティパス公式サイトの確認をおすすめします。

Q.ラウンジのホッピング(複数利用)は可能ですか?

プライオリティパスでは、同日に複数のラウンジを利用することが可能です。

各ラウンジでカードがスキャンされ利用記録が残りますが、プレステージ会員であれば追加料金なしで複数ラウンジの利用が無料で利用可能です。

Q.プライオリティパスとラウンジ・キーの違いは何ですか?

プライオリティパスとラウンジ・キーは、どちらも世界中の空港ラウンジを利用できるサービスですが、利用方法に大きな違いがあります。

プライオリティパスは、専用の会員証(現物カードまたはデジタル会員証)を発行し、その会員証を空港ラウンジの受付で提示して入室します。

| 項目 | プライオリティパス | ラウンジ・キー |

|---|---|---|

| 会員証 | 必要(カードまたはアプリ) | 不要(クレジットカードで入室) |

| 申込手続き | クレジットカード発行後に別途申込が必要 | クレジットカード発行のみで利用可能 |

| 発行までの期間 | 現物カード:1〜2週間 デジタル:即日 | カード到着後すぐ |

| 利用可能ラウンジ数 | 世界1,800ヶ所以上 | 世界1,100ヶ所以上 |

| 対応カード例 | セゾンプラチナビジネスアメックスカード、楽天プレミアムなど | 三井住友カード一部、海外発行カードなど |

一方、ラウンジ・キーは会員証の発行が不要で、クレジットカード本体を提示するだけでラウンジに入室できる仕組みです。

日本国内で発行できるクレジットカードのほとんどはプライオリティパス付帯のため、選択肢としてはプライオリティパス一択になるケースがほとんどです。

Q.デジタル会員証は使えますか?

はい、利用可能です。

デジタル会員証とは、プライオリティパス専用アプリをスマートフォンにダウンロードし、アプリ内で表示される会員証を使ってラウンジに入室できる仕組みです。

現物のプライオリティパスカードは郵送されるため、申込から到着まで1〜2週間かかります。

しかし、デジタル会員証であれば申込後すぐに発行されるため、急な海外出張や旅行にも対応できます。

また、スマートフォンで管理するため、プライオリティパスカードを紛失する心配がありません。

Q.ラウンジを利用する際に予約は必要ですか?

基本的に予約不要で、当日直接ラウンジに行けば利用できます。

ただし、一部のラウンジでは混雑時に入場制限がある場合があります。

また、一部の施設では予約を推奨している施設もあります。

例えば、羽田空港第1ターミナルにある「Foot Bath Cafe & Body Care LUCK」では、ホットペッパービューティー経由でプライオリティパスメニューを利用2週間前から予約可能です。

マッサージメニューは特に人気が高いので、事前の予約をおすすめします。

Q.航空会社が運営する空港ラウンジは利用できますか?

提携数は少ないですが、利用可能です。

例えば、代表的なラウンジは以下の通りです。

| 空港名 | ラウンジ名 |

|---|---|

| 仁川国際空港 | アシアナビジネスラウンジ |

| 中部国際空港セントレア、福岡空港 | KALラウンジ |

| ジョン・F・ケネディ国際空港 | エールフランスラウンジ |

| ジョン・F・ケネディ国際空港 | ルフトハンザビジネスラウンジ |

| サンフランシスコ国際空港 | チャイナエアラインラウンジ |

航空会社のラウンジはエアラインの上級会員やビジネスクラス搭乗客向けに用意されているため、アルコールのラインナップにシャンパンが用意されていたり、シャワールームが充実していたりと、プライオリティパス専用ラウンジよりもワンランク上の空間が用意されています。

Q.ANAラウンジ・JALラウンジは使えますか?

2026年現在、ANAラウンジやJALラウンジは利用できません。

Q.クレジットカードを解約したらどうなりますか?

クレジットカードを解約すると、プライオリティパスも同時に利用できなくなります。

プライオリティパスの有効期限内であっても、付帯しているクレジットカードを解約した時点でプライオリティパスは失効します。

Q.有効期限はありますか?

クレジットカード付帯のプライオリティパスの有効期限は、カード会社によって異なりますが、一般的に1年〜4年程度です。

主なクレジットカードのプライオリティパス有効期限は以下の通りです。

| カード名 | 有効期限 |

|---|---|

| セゾンプラチナビジネスアメックスカード | 1年 |

| アメリカン・エキスプレス・プラチナ・カード | 1年 |

| 楽天プレミアムカード | 1年 |

| JCBプラチナ | 2年 |

注意点として、プライオリティパスの有効期限とクレジットカード本体の有効期限は別物です。

例えば、クレジットカードの有効期限が2028年でも、プライオリティパスの有効期限は2026年ということもあります。

多くのクレジットカードでは、プライオリティパスの有効期限が切れる1〜2ヶ月前に、自動的に更新手続きが行われ、新しいプライオリティパスカードが郵送されます。

Q.混雑時の入場制限はありますか?

はい、プライオリティパスラウンジでも混雑時には入場制限がかかることがあります。

プライオリティパスの会員証を持っていても、ラウンジが満席の場合は入室を断られるケースがあります。

年末年始(12月28日〜1月3日)、ゴールデンウィーク、お盆休みなどの大型連休は、多くの人が海外旅行に出かけるため、プライオリティパスラウンジも非常に混雑します。

特に福岡空港や中部国際空港セントレアなどの地方空港では、ビジネスクラス専用のラウンジが用意されておらず、プライオリティパスラウンジを代替ラウンジとして使っている場合があります。

このような場合は一時的にプライオリティパス利用者が訪問できないようになっているケースもあります。

また、成田空港第1ターミナル内にあるI.A.S.S Superior Lounge -NOA-では入口で整理券番号を受け取り、呼び出しがあるまで外で待機するようなシステムになっています。

Q.プライオリティパスラウンジ利用時に必要な持ち物は何ですか?

プライオリティパスラウンジを利用する際、以下の持ち物が必要です。

- プライオリティパス会員証(現物カードまたはデジタル会員証)

ラウンジの受付で必ず提示を求められます。

デジタル会員証を利用する場合は、スマートフォンのバッテリー残量に注意してください。 - 搭乗券(紙またはモバイル搭乗券)

当日の搭乗券を提示する必要があります。

搭乗券がないと、プライオリティパス会員証を持っていても入室できません。 - パスポート(国際線の場合)

国際線を利用する場合、身分証明書としてパスポートの提示を求められることがあります。

プライオリティパス発行元のクレジットカードは必ずしも必要ありません。

プライオリティパス付帯クレジットカードで、空港での待ち時間を快適に

プライオリティパス付帯のクレジットカードを発行することで、プライオリティパス単体の会員になるよりも年会費を安く抑えることができます。

クレジットカードによってはプライオリティパス単体の半額以下の年会費で、プライオリティパスのサービスを受けることも可能です。

2026年3月現在は初年度年会費無料でプライオリティパスのプレステージ会員資格が付与されるセゾンプラチナビジネスアメックスカードがおすすめです。

家族と一緒に旅行を楽しみたい人はダイナースクラブカードの選択も賢いでしょう。

プライオリティパス付帯のクレジットカードを選ぶ際は、クレジットカードの年会費の他、ラウンジの利用上限数やサービス内容についても必ず確認してください。