セゾンプラチナビジネスアメックスカードのすべて!特典・還元率・メリット・改悪情報など

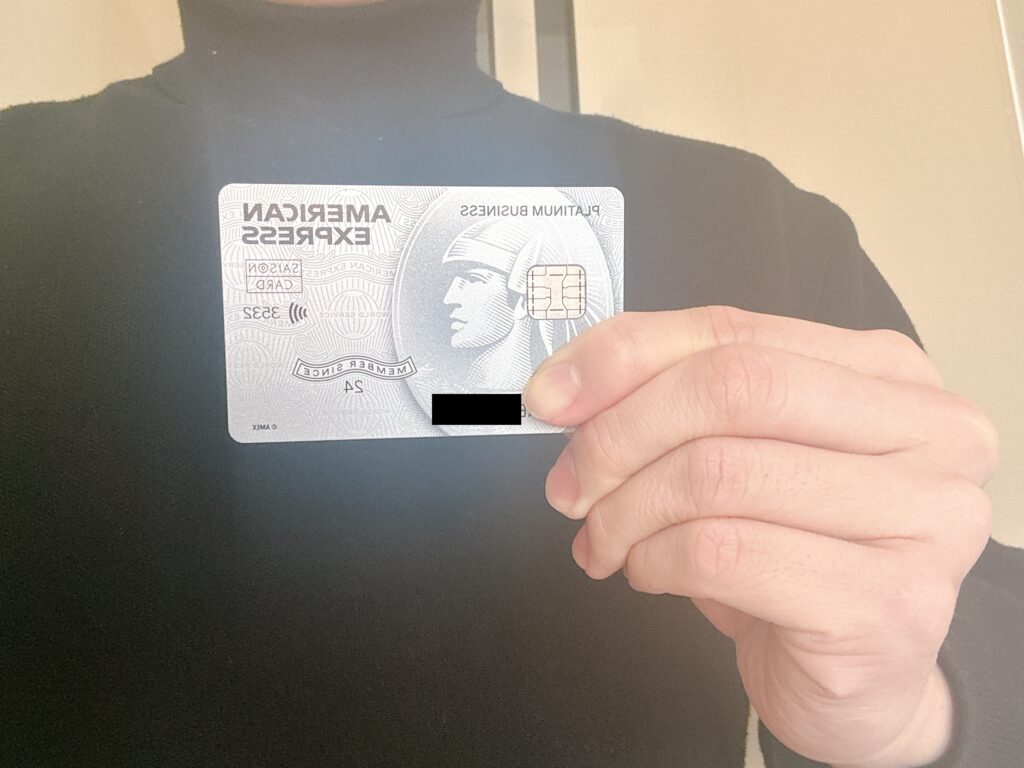

「プライオリティパスが使えるプラチナカードが欲しいけど、年会費が高すぎる…」そんな悩みを抱える人に支持を集めているのが「セゾンプラチナビジネスアメックスカード」です。

ビジネスカードという名前でありながら、サラリーマンやフリーランスも申し込み可能で、初年度年会費無料で本格的なプラチナカードを持てることから「最強の高コスパカード」として人気があります。

本記事では、セゾンプラチナビジネスアメックスカードを検討中の方に向けて、セゾンプラチナビジネスアメックスカード利用歴3年目の筆者がメリット・デメリット・サービス改定の実態をわかりやすく解説します。

- セゾンプラチナビジネスアメックスカードの基本情報

- セゾンプラチナビジネスアメックスカードと主要プラチナカードを徹底比較

- セゾンプラチナビジネスアメックスカードを発行するメリット

- 基本特典として初年度年会費無料

- ビジネスカードでもサラリーマンやフリーランスの申し込み可能

- プライオリティパスのプレステージ会員が付帯されている

- 国内空港のカードラウンジが無料

- JALマイルの還元率が最大1.125%と高還元率

- 海外傷害保険が充実している

- 永久不滅ポイント交換キャンペーンの活用法

- 対象のレストラン2名利用で1名分のコース料理代が無料

- 一休.comダイヤモンド会員特典が半年間無料

- Tablet Hotels会員特典の詳細

- 国内ホテル優待プログラムが充実している

- 星のやリゾートを最大45%割引で利用できる

- ビジネスシーンのユニークな保険が充実している

- 保険のプロが解説する付帯保険の実力

- プライベートカードを所有できる

- 海外キャッシングが利用可能

- 24時間365日対応のデジタルコンシェルジュを利用できる

- セゾンプラチナビジネスアメックスカードを発行するデメリット

- セゾンプラチナビジネスアメックスカードの改悪情報

- 永久不滅ポイントの交換先と活用法

- セゾンプラチナビジネスアメックスカードの審査難易度

- セゾンプラチナビジネスアメックスカードの審査通過率を上げる4つのポイント

- セゾンプラチナビジネスアメックスカードが届いたらすべきこと

- セゾンプラチナビジネスアメックスカードについてよくある質問

- セゾンプラチナビジネスアメックスカードを発行して人生を充実させよう

セゾンプラチナビジネスアメックスカードの基本情報

セゾンプラチナビジネスアメックスカードは、株式会社クレディセゾンが発行するビジネス向けプラチナカードです。

ビジネスカードという名称ですが、個人事業主や会社員も申し込み可能で、プラチナカードとしては比較的申し込みやすい審査基準が設定されている点が大きな特徴です。

| カード基本情報 | |

| カード名 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カード |

| ブランド | American Express |

| 入会条件 | ・サラリーマン ・個人事業主 ・経営者を含む安定した収入がある人 ・社会的信用を有する連絡可能な人(学生、未成年を除く) |

| 入会キャンペーン | 新規入会後、3カ月間にわたってショッピングの利用時に通常の4倍還元(12,000円相当) |

| 年会費 | 初年度年会費無料 ※次年度以降年会費33,000円(税込) |

| 追加カード | 3,300円(税込)(最大9枚まで発行可能) |

| プライオリティパス利用回数 | プレステージ会員の資格が付与されるため、利用回数に制限なし |

| 空港レストラン・リフレッシュ施設の利用 | 可能 |

| マイルの還元率 | ・JALマイル:還元率最大1.125% ・ANAマイル:1ポイント=3マイル(還元率0.3%) |

| メリット | ・本会員がプライオリティパスプレステージ会員無料 ・プライオリティパス対応の空港レストラン・リフレッシュ施設の利用OK ・JALマイルの還元率が最大1.125%(SAISONマイルクラブへの入会(税込5,500円)が必要) ・国内空港ラウンジ無料 ・タブレットホテル会員権が無料(通常:年会費16,000円 税込) ・国内ホテル・レストランの優待オントレ entreeが無料 ・一休.comダイヤモンド会員特典が6ヶ月間無料 ・最高1億円の海外旅行保険付帯 ・セゾンプレミアムセレクション by クラブ・コンシェルジュが無料 ・セゾンプレミアムゴルフサービス ・24時間対応のコンシェルジュサービス ・ビジネスサポートローン ・ビジネスアドバンテージ ・顧問弁護士サービスリーガルプロテクト ・ABEMAプレミアム1ヶ月間無料 |

| デメリット | ・年会費が高い ・同伴者とプライオリティパスラウンジを利用する場合は35米ドル ・追加カードに海外旅行保険やプライオリティパスなどの特典が付帯されていない ・ANAマイルへの交換は還元率0.3%と低い |

コストパフォーマンスの高さが特徴となっており、年会費33,000円で約100万円以上の特典が付帯しています。

以下は、主な特典と特典価値の内訳です。

| 特典 | 特典価値の内訳 |

| プライオリティパス | 約75,000円(469米ドル) |

| 招待日和 | 33,000円 |

| Tablet Hotels | 16,000円 |

| 一休ダイヤモンド | 300,000円 |

| セゾンプレミアムゴルフサービス | 通常年会費26,400円が11,000円 |

| セゾンプレミアムセレクション by クラブ・コンシェルジュ | ・通常入会金330,000円 ・通常年会費275,000円 |

| エクスプレス予約サービス(プラスEX会員) | 1,100円 |

| エックスサーバー優待 | ・個人向けプラン:3,300円を割引 ・法人向けプラン:16,500円を割引 |

| リーガルプロテクト | 通常3,980円が3,480円 |

セゾンプラチナビジネスアメックスカードと主要プラチナカードを徹底比較

セゾンプラチナビジネスアメックスカードの発行を検討している方の中には、「他のプラチナカードと比べてどうなの?」「本当にコスパが良いの?」と気になっている方も多いのではないでしょうか。

ここでは、人気の高いプラチナカード5枚を実際に比較し、セゾンプラチナビジネスアメックスカードの強みと弱みを徹底解説します。

| 項目 | セゾンプラチナビジネスアメックス | 楽天プレミアムカード | ダイナースクラブカード | 三菱UFJカード・プラチナ・アメックス | アメックスプラチナカード | マリオット アメックス プレミアム | JALカード プラチナ |

|---|---|---|---|---|---|---|---|

| 初年度年会費 | 0円(無料) | 11,000円(税込) | 0円(無料) | 22,000円(税込) | 165,000円(税込) | 82,500円(税込) | 34,100円(税込) |

| 2年目以降年会費 | 33,000円(税込) | 11,000円(税込) | 24,200円(税込) | 22,000円(税込) | 165,000円(税込) | 82,500円(税込) | 34,100円(税込) |

| プライオリティパス | プレステージ会員 | 年間5回まで無料 | 年間10回まで無料 | プレステージ会員 | プレステージ会員 | × | プレステージ会員 |

| 空港レストラン・リフレッシュ施設 | ○ | × | △(国内利用不可。海外利用OK) | × | × | × | × |

| 同伴者 | 35米ドル(約5,400円) | 35米ドル(約5,400円) | 3,500円(税込) | 35米ドル(約5,400円) | 1名まで無料 | × | 35米ドル(約5,400円) |

| 家族カード | なし | 550円 | 5,500円 | 1枚目無料 | 4枚まで無料 | 1枚目無料 | 17,050円 |

| JALマイル還元率 | 1.125% | 0.5% | 0.4% | 0.4% | 0.5% | 1.25% | 1% |

| ANAマイル還元率 | 0.3% | 0.5% | 1% | 0.8% | 0.5% | 1.25% | 〇 |

| レストラン優待 | ○ | × | ○ | ○ | ○ | × | 〇 |

| 審査難易度 | 普通 | 優しい | 難しい | やや難しい | 難しい | 普通 | 普通 |

セゾンプラチナビジネスアメックスカードの最大の強みは、プラチナカードでありながら初年度年会費が完全無料という点です。

他のプラチナカードと比較してみると、その凄さがよく分かります。

- 楽天プレミアムカード:初年度から11,000円

- 三菱UFJカード・プラチナ・アメックス:初年度から22,000円

- アメックス・ビジネス・プラチナ:初年度から165,000円

「プラチナカードを使ってみたいけど、年会費が高くて躊躇している」という方にとって、これ以上ない入門カードと言えます。

また、プライオリティパスの比較では、セゾンプラチナビジネスアメックスカードが頭一つ抜けています。

| カード名 | プライオリティパス | 利用回数制限 | 空港レストラン・リフレッシュ |

|---|---|---|---|

| セゾンプラチナビジネスアメックスカード | ○ | 無制限 | ○ |

| 楽天プレミアムカード | ○ | 年5回まで無料 | △(国内利用不可。海外利用OK) |

| ダイナースクラブカード | ○ | 年10回まで無料 | × |

| 三菱UFJカード・プラチナ・アメックス | ○ | 無制限 | × |

| アメックスプラチナカード | ○ | 無制限 | × |

楽天プレミアムカードは2025年1月、ダイナースクラブカードは2025年4月に、国内の空港レストラン・リフレッシュ施設の利用が廃止されました。

一方、セゾンプラチナビジネスアメックスカードでは、引き続き国内の空港レストランやリフレッシュ施設を3,400円分利用できます。

また、ダイナースクラブカードはプライオリティパスの利用が年10回までという制限がありますが、セゾンプラチナビジネスアメックスカードは無制限で利用可能です。

セゾンプラチナビジネスアメックスカードを発行するメリット

セゾンプラチナビジネスアメックスカードが「高コスパのクレカ」といわれる理由は、プラチナカードならではの豪華な特典を持ちながら、個人事業主やフリーランスでも気軽に申し込める手軽さを兼ね備えているためです。

付帯保険が充実している点や、ポイントに有効期限がない永久不滅ポイント制度などのメリットも魅力の一つなのです。

このカードの具体的なメリットを、実際の特典内容とともに詳しく解説します。

基本特典として初年度年会費無料

セゾンプラチナビジネスアメックスカードの最大の魅力は、初年度年会費が完全無料になることです。

通常33,000円(税込)の年会費が初年度は一切かからないため、プラチナカードの豪華特典を丸1年間無料で体験できます。

主要プラチナカードの年会費比較表は以下の通りです。

| カード名 | 年会費(税込) | 初年度年会費 |

|---|---|---|

| セゾンプラチナビジネスアメックスカード | 33,000円 | 無料 |

| 楽天プレミアムカード | 11,000円 | 11,000円 |

| 三井住友カード プラチナプリファード | 33,000円 | 33,000円 |

| JCBプラチナ | 27,500円 | 27,500円 |

| アメックスプラチナ | 165,000円 | 165,000円 |

初年度年会費無料でセゾンプラチナビジネスアメックスカードを発行すると、以下のようなメリットを享受できます。

- プラチナカードの特典を1年間リスクゼロで体験可能

- 年会費請求前の解約により実質負担なし

- プライオリティパス等の高額特典を無料で利用

- カードの使い勝手を十分に確認してから継続判断可能

2025年8月請求分から従来の22,000円(税込)から33,000円(税込)に値上がりしましたが、初年度年会費無料の特典は継続されています。

この特典がいつまで継続されるかは未定のため、検討中の方は早めの申し込みがおすすめです。

ビジネスカードでもサラリーマンやフリーランスの申し込み可能

セゾンプラチナビジネスアメックスカードは、ビジネスカードでありながら法人だけでなく、個人事業主や会社員でも申し込める珍しいカードです。

- 法人代表者・役員

- 個人事業主・フリーランス

- 会社員・公務員

- これから独立を考えている人

- 副業をしている人

申し込みの際に決算書や登記簿といった書類を出す必要がなく、個人の信用情報をもとに審査されるため、事業をしていない人でも申し込みが可能です。

一般的なビジネスカードとセゾンプラチナカードの違いは下記になります。

| 項目 | 一般的なビジネスカード | セゾンプラチナビジネスアメックスカード |

|---|---|---|

| 対象者 | 法人・個人事業主のみ | 会社員も申込可能 |

| 必要書類 | 登記簿謄本・決算書等 | 本人確認書類のみ |

| 審査基準 | 事業の財務状況重視 | 個人の信用情報重視 |

| 申し込み難易度 | 高め | 比較的やさし |

プライオリティパスのプレステージ会員が付帯されている

セゾンプラチナビジネスアメックスカードには、プライオリティパスのプレステージ会員(通常年会費469ドル、約7万円相当)が無料で付帯されます。

プライオリティパスの会員種別比較表は以下の通りです。

| 会員種別 | 年会費 | ラウンジ利用 | 同伴者料金 |

|---|---|---|---|

| スタンダード | 99ドル | 35ドル/回 | 35ドル/回 |

| スタンダード・プラス | 329ドル | 年10回無料 | 35ドル/回 |

| プレステージ | 469ドル | 無制限無料 | 35ドル/回 |

これは世界中の1,800箇所以上の空港ラウンジを利用回数制限なしで利用できる最高ランクの会員資格です。

プライオリティパスラウンジ内ではゆとりある空間で軽食やアルコールなどを無料で楽しめます。

2026年現在、日本国内でプライオリティパスが利用できる空港ラウンジ・空港レストラン・リフレッシュ施設は下記の通りです。

【日本国内】プライオリティパスで無料利用できるラウンジやレストラン例

| 空港 | 利用できる施設 |

|---|---|

| 新千歳国際空港 | ・Cafe Sky Library |

| 成田国際空港 | ・IASS Executive Lounge ・I.A.S.S Superior Lounge -NOA- ・I.A.S.S Superior Lounge -KoCoo- ・ナインアワーズ(シャワー&仮眠最大5時間無料) ・鉄板焼 道頓堀 くり田(3,400円相当のセットメニュー) ・肉料理 やきすき やんま(3,400円相当のセットメニュー) ・Japanese Grill & Craft Beer | TATSU(3,400円相当のセットメニュー) |

| 羽田国際空港(国際線) | ・Sky Lounge South ・POWER LOUNGE PREMIUM ・TIAT LOUNGE |

| 羽田エアポートガーデン | ・All Day Dining Grande Aile(レストラン) ・Body Care LUCK(3,400円割引) |

| 羽田国際空港(国内線) | ・Foot Bath Cafe & Body Care LUCK(3,400円割引) |

| 関西国際空港 | ・カードメンバーズラウンジ 「アネックス六甲」 ・カードメンバーズラウンジ 「金剛」 ・カードメンバーズラウンジ 「六甲」 ・ぼてぢゅう(3,400円割引) ・カフェラウンジ「NODOKA」(3時間プランor3,400円割引) ・Japan Traveling Restaurant by BOTEJYU(3,400円割引) |

| 大阪国際空港 (伊丹空港) | ・大阪エアポートワイナリー |

| 中部国際空港 | ・ザ・コーラル・ファイネスト・ビジネスクラス・ラウンジ蔦 ・プラザ・プレミアム・ラウンジ ・KALラウンジ ・ぼてぢゅう(ぼてぢゅうセットor大阪道頓堀セット) ・くつろぎ処(温泉&レストラン) ・海膳空膳(レストラン) ・The Pike Brewing Restaurant & Craft Beer Bar(レストラン) |

| 福岡国際空港 | ・ラウンジ福岡 ・KALラウンジ |

| 鹿児島空港 | ・Body Care LUCK(3,400円割引) |

2025年11月4日以降についてはデジタルカードに以降したため、カード到着後、即日セゾンNetアンサー経由でプライオリティパスのデジタルカードを発行できるようになります。

さらに、2026年現在、多くのプライオリティパスで空港レストランやリフレッシュ施設の利用が制限されるなか、セゾンプラチナビジネスアメックスカードのプライオリティパスでは引き続き利用可能です。

日本国内のプライオリティパス提携施設は空港ラウンジだけでなく、空港レストランも多いため、国内旅行が中心の人でも思う存分楽しめるでしょう。

日本国内のプライオリティパスレストラン・リフレッシュ施設訪問例

筆者は以前、中部国際空港セントレアのプライオリティパス施設「くつろぎ処」に訪問しました。

風の湯で温泉を堪能した後、ビビンパ&冷麺セットをプライオリティパスで無料で楽しめました。

また、中部国際空港セントレア内に位置する「フライト・オブ・ドリームス」内にあるレストラン「ザ・パイクブリューイング」では無料でクラフトハンバーガーをいただきました。

バンズがふわふわでパテもジューシーで絶品。

その後、セントレアの第1ターミナルにあるぼてぢゅうでこだわりのお好み焼きをハイボールと一緒に楽しみました。

出発前にプライオリティパス対応施設に3箇所訪問したため、3,400円×3=合計10,200円もの豪遊をしたことになります。

こんな贅沢ができるのもレストラン特典が使えるプライオリティパス付きクレジットカードを発行したおかげです。

また、別日に羽田エアポートガーデン内にある「ボディケア LUCK」にて240円の支払いだけで30分間のマッサージを堪能しました。

プライオリティパス利用者だからといって適当にされるわけではなく、しっかりもみほぐしをしてもらえたので大満足の時間でした。

ボディケア LUCKでマッサージを楽しんだ後は、羽田エアポートガーデン内にある「グランドエール」でランチビュッフェを堪能。

海鮮丼や合鴨ローストなど豪華なランチビュッフェを堪能しました。

セゾンプラチナビジネスアメックスカードを発行することで国内線・国際線を両方を利用する際の空港の過ごし方が充実した時間になること間違いなしです!

また2026年1月に鹿児島空港国内線ターミナル内にある「ボディケア LUCK」を訪問。

30分間のフルボディマッサージを手出し240円で堪能できました。

国内空港のカードラウンジが無料

セゾンプラチナビジネスアメックスカードでは、プライオリティパス対象施設に加えて、国内の主要空港にあるカードラウンジも無料で利用できます。

全国29箇所の空港ラウンジがアクセス可能で、国内出張や旅行の際に搭乗前のひとときをゆったりと過ごせます。

注意点として同伴者については有料になります。

利用できるラウンジは以下の通りです。

| 北海道 | ・旭川空港 ・新千歳空港 ・函館空港 |

| 東北 | ・青森空港 ・仙台国際空港 ・秋田空港 |

| 関東 | ・成田国際空港第1ターミナル ・成田国際空港第2ターミナル ・羽田空港国内線旅客ターミナル(2F) ・羽田空港国内線旅客ターミナル(1F) ・羽田空港国内線第2旅客ターミナル |

| 中部 | ・新潟空港 ・富山空港 ・小松空港 ・富士山静岡空港 ・中部国際空港 |

| 近畿 | ・関西国際空港(エアロプラザ2F) ・関西国際空港伊丹空港(大阪国際空港) ・神戸空港 |

| 中国 | ・米子鬼太郎空港 ・岡山空港 ・広島空港 ・出雲空港(出雲縁結び空港) ・山口宇部空港 |

| 四国 | ・高知空港 ・徳島阿波おどり空港 ・高松空港 ・松山空港(2F) ・松山空港(3F) |

| 九州 | ・福岡空港(国内線) ・福岡空港(国際線) ・北九州空港 ・佐賀空港 ・長崎空港 ・熊本空港(阿蘇くまもと空港) ・大分空港 ・宮崎ブーゲンビリア空港 ・鹿児島空港 |

| 沖縄 | ・那覇空港 |

| 国外 | ・ダニエル・K・イノウエ国際空港(ハワイ) |

カードラウンジでは基本的にソフトドリンクの無料提供、新聞・雑誌の閲覧、無料Wi-Fi、電源コンセントなどのサービスを受けられます。

ただし、アルコールの提供や軽食の用意は原則用意されていないため、より充実したサービスを求める場合はプライオリティパスラウンジと使い分けるのがおすすめです。

JALマイルの還元率が最大1.125%と高還元率

セゾンプラチナビジネスアメックスカードは、JALマイル還元に特化した高還元率カードとしても人気があります。

最大1.125%という還元率はプラチナカードの中でも高い水準で、JAL便をよく利用する人には魅力的。

貯まったマイルは国内線・国際線の特典航空券との交換が可能で、憧れのビジネスクラスで海外旅行といった夢を叶えることも可能です。

筆者はセゾンプラチナビジネスアメックスカードの決済で貯まったマイルを利用し、JAL国際線ファーストクラスでマイル+2万円程度の手数料でバンコクまで旅行できました。

ただし、最大還元率を実現するには別途「SAISONマイルクラブ」(年会費5,500円)への登録が必須。

未登録の場合、JALマイル還元率は0.25%まで下がってしまうため注意しましょう。

| 登録状況 | 年会費(税込) | 還元内容 | 実質還元率 |

|---|---|---|---|

| 未登録 | 0円 | 永久不滅ポイント0.5% | JALマイル0.25% |

| 登録済み | 5,500円 | 1,000円→10JALマイル + 2,000円→1永久不滅ポイント | 1.125% |

SAISONマイルクラブに登録すると、通常の永久不滅ポイント(1,000円で1ポイント)が貯まらない代わりに、1,000円につき10JALマイルが積算されます。

さらに、2,000円につき1永久不滅ポイントが貯まり、この永久不滅ポイント(200ポイント)を500JALマイルに移行できるため、合計で1.125%の還元率となります。

以下は、1,000円を利用した場合の内訳です。

| SAISON MILE CLUB | 10JALマイル |

| 永久不滅ポイント | 0.5P |

| マイル交換 | 200ポイント→500JALマイル |

なお、SAISONマイルクラブに登録する場合の出費として、以下を参考にしてください。

- 1年目:初年度の年会費無料+SAISONマイルクラブ5,500円

- 2年目:年会費33,000円+SAISONマイルクラブ5,500円

ただし、1,500万円以上決済することで翌年のSAISONマイルクラブの年会費が無料になります。

もし年間で約170万円を利用した場合、約38,700円分に匹敵する19,350マイルをゲットできます。

年会費を上回る価値を得られるため、年間で約170万円を決済する人はJALカードよりもマイルを貯めやすいのが特徴です。

海外傷害保険が充実している

セゾンプラチナビジネスアメックスカードには、海外旅行中のトラブルに備えた最高1億円の傷害保険が付いています。

プラチナカードならではの手厚い補償内容で、出張や旅行の際も安心できます。

ただし、この保険は「利用付帯」となっており、旅行代金をカードで支払うことが条件です。

出発前に飛行機のチケット代やツアー代をカードで決済することで、保険が有効になります。

主な海外旅行傷害保険の補償内容は以下の通りです。

| 補償項目 | 保険金額 | 適用条件 |

|---|---|---|

| 死亡・後遺障害 | 最高1億円 | 利用付帯 |

| 傷害・疾病治療費用 | 各300万円 | 利用付帯 |

| 賠償責任費用 | 最高5,000万円 | 利用付帯 |

| 携行品損害 | 最高50万円(免責3,000円) | 利用付帯 |

| 救援者費用 | 最高300万円 | 利用付帯 |

海外旅行時には航空機遅延補償も付帯されており、乗継便の遅延や預け入れ荷物の遅延・紛失時にも安心です。

乗継遅延費用や出航遅延費用は最高3万円まで、受託手荷物遅延費用は最高10万円まで補償されます。

また、海外だけでなく、国内旅行傷害保険(最高5,000万円)やショッピング保険(年間最高300万円)も付帯されています。

ビジネス用品の購入時にも安心で、火災・破裂・爆発・破損・盗難などの事故による損害を補償します。

このように、セゾンプラチナビジネスアメックスカードの付帯保険は、ビジネスオーナーや経営者のニーズに応える充実した内容となっており、海外出張が多い利用者から高く評価されています。

永久不滅ポイント交換キャンペーンの活用法

セゾンでは不定期でJALマイル交換レートアップキャンペーンを行っており、通常200ポイント=500マイルが200ポイント=600マイルで20%増量となります。

お得にマイルに交換するためにも、普段は永久不滅ポイントを貯めておき、キャンペーンのタイミングにまとめて交換するのがおすすめです。

キャンペーンは不定期で実施されることが多いので、公式サイトやメルマガでの告知をチェックするよう心がけましょう。

対象のレストラン2名利用で1名分のコース料理代が無料

セゾンプラチナビジネスアメックスカードには、「セゾンプレミアムレストラン by 招待日和」により、全国約200店舗の高級レストランで2名以上利用時に1名分のコース料理代が無料になる特典が付帯されています。

通常年会費33,000円(税込)のサービスが無料で利用できるため、年に数回利用するだけで年会費の元を取ることが可能です。

対象となっている店舗で提供するコース料理は、ランチとディナーで1人あたり以下のような価格設定が一般的です。

- ランチ:7,000〜15,000円

- ディナー:15,000〜50,000円

| 項目 | 詳細内容 |

|---|---|

| 対象店舗数 | 国内外約337ヵ所 |

| 利用条件 | 2名以上での利用 |

| 特典内容 | 1名分のコース料理が無料 |

| 利用回数 | 半年に1回、年間合計2回まで |

| 通常年会費 | 33,000円(税込) |

例えば、1人2万円のコース料理を2人で注文すると本来は4万円かかりますが、このサービスを使えば支払いは2万円で済み、実質的に半額の割引を受けられる仕組みです。

東京、大阪、名古屋といった主要都市の対象店舗数は200以上となっており、シンガポール、ハワイ、台湾など約37か所のレストランでも優待を受けられます。

円安や世界的な物価上昇で海外の食費が高くなっている中、旅行先で食費を節約できる嬉しい特典です。

高級料理をリーズナブルに楽しめるため、接待などのビジネスシーンはもちろん、記念日、デート、家族での食事といったプライベートを華やかに彩ってくれます。

なお、「セゾンプレミアムレストラン by 招待日和」で予約する際には、以下の2つの方法のいずれかを利用しましょう。

- 電話(予約デスクのオペレーターに依頼)

- インターネット(「招待日和」のサイト画面右上にある「ログイン」から予約可能)

予約が完了すると「予約確認書」が送付されるため、当日は必ず持参してください。

対象レストランの営業日であれば基本的に予約可能ですが、優待対象外日が設けられているケースがあります。

以下は、主な優待対象外日の例です。

- 年末年始

- クリスマス

- 繁忙期中の週末

優待対象外日の来店では特典を利用できないため、事前に詳細を確認した上で予約することが大切です。

また、予約受付時間は午前10時から19時となっており、年末年始は休業している点にも注意しましょう。

キャンセルポリシーは店舗によって違うため、予約時にキャンセル条件に関してもチェックしておく必要があります。

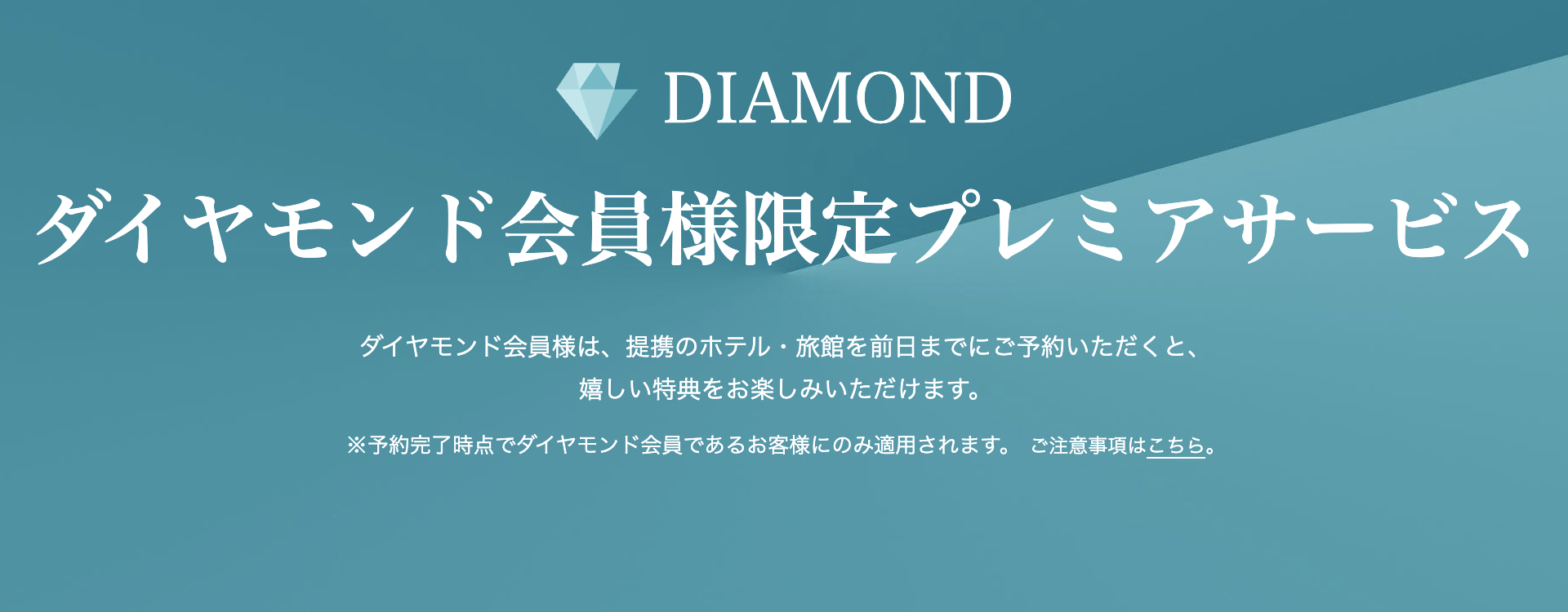

一休.comダイヤモンド会員特典が半年間無料

セゾンプラチナビジネスアメックスカードで人気の特典のひとつが、一休.comのダイヤモンド会員ステータスです。

通常、一休.comのダイヤモンド会員ステータスを獲得するためには6ヶ月で30万円以上の利用が必要です。

しかし、セゾンプラチナビジネスアメックスカードを発行すれば、無料券で6ヶ月間に渡ってダイヤモンド会員ステータスが付与されます。

ダイヤモンド会員になることで、以下のような特典を受けられるのがメリットです。

- ダイヤモンド会員オリジナル特典(ボトルワイン・アーリーチェックイン・レイトチェックアウトなど)

- 国内宿泊の場合、カード決済で5%、現地決済で2.5%のポイント還元率

- 海外宿泊で5%のポイント還元率

- レストランのコース予約で2.5%のポイント還元率(席のみランチで50ポイント、席のみディナーで100ポイント)

- レストランのディナー利用で予約人数×100~200ポイント

- スパで2.5%のポイント還元率

Tablet Hotels会員特典の詳細

セゾンプラチナビジネスアメックスカードには、旅行好きにとって嬉しい特典・Tablet HotelsのTablet Plus会員ステータスが付帯しています。

Tablet Hotelsは、世界で展開するミシュランお墨付きホテルを利用可能なプラットフォームです。

Tablet Plusは通常年会費として16,000円(税込)かかるものの、セゾンプラチナビジネスアメックスカードのユーザーは年会費が免除になるのが大きなメリット。

約1,000軒の加盟ホテルで優待を受けられるため、ラグジュアリーな旅行を実現したい人におすすめです。

Tablet Hotelsの主な特典の例として、以下が含まれます。

- 無料朝食サービス

- 客室のアップグレード(空室状況による)

- レイトチェックアウト

- アーリーチェックイン

- ウェルカムギフト

なお、以下は国内で展開するホテルの一例です。

- セルリアンタワー東急ホテル(東京都)

- ニッコースタイルニセコ HANAZONO(北海道)

- インターコンチネンタルホテル大阪(大阪府)

- ハイアットリージェンシー瀬良垣アイランド沖縄(沖縄県)

なお、Tablet HotelsではTablet Plus会員向けの特典や優待などを実施しており、Tablet Hotelsのサイト経由で予約することで特典や優待を受けられます。

もし会員登録前にホテルを予約している場合でも、Tablet Plus会員の資格が付与された後にホテルへ連絡すれば特典が追加されるので安心です。

ただし、客室のアップグレードに関しては、ホテルの空室状況によって可否が決定します。

客室のアップグレードが可能なケースでは、チェックインの際にホテルのフロントで案内を受ける仕組みです。

国内ホテル優待プログラムが充実している

セゾンプラチナビジネスアメックスカードは、国内ホテル優待プログラムが充実しているクレジットカードです。

「オントレ entrée」と「プレミアム・ホテル・プリビレッジ」の2種類のプログラムが特典として付いており、対象ホテルで豪華なひと時を味わえます。

以下は、「オントレ entrée」の対象ホテルの例と優待内容です。

| 「オントレ entrée」の対象ホテル | 優待内容 |

| 札幌グランドホテル | ・朝食サービス・レイトチェックアウト ・ドリンクサービス ・専用ラウンジでのチェックインとチェックアウト |

| ザ・プリンスパークタワー東京 | ・朝食サービス ・レイトチェックアウト ・プレミアムクラブラウンジの利用可 |

| ホテル椿山荘東京 | ・朝食無料 ・スパ・シューシャインサービス ・朝刊・夕刊サービス |

| 伊豆の宿 清流荘 | ・ウエルカムドリンクとモーニングドリンクサービス ・記念日の場合はサプライズプレゼント(前日までに連絡必要) |

| 名古屋 東急ホテル | ・朝食サービス ・専用サロン利用可 ・フィットネスクラブ利用無料 ・ミネラルウォータープレゼント |

| 帝国ホテル大阪 | ・15F〜18Fの客室 ・駐車場無料 ・レイトチェックアウト |

| リーガロイヤルホテル京都 | ・朝食サービス ・室内プール、フィットネスジムの利用無料 ・ウェルカムワンドリンク ・レイトチェックアウト |

| ホテルオークラ神戸 | ・朝食サービス ・アーリーチェックイン ・レイトチェックアウト |

| ホテルオークラ福岡 | ・朝食サービス ・ウェルカムドリンクサービス |

| オクマ プライベートビーチ&リゾート | ・潮風のラウンジ利用可能 ・朝食サービス ・専用カウンターでのチェックイン(ウエルカムドリンクサービス付き) |

2026年1月時点で33の施設が対象となっており、ホテル以外に旅館も選べるのがメリットです。

また、「プレミアム・ホテル・プリビレッジ」では、以下の6つのホテルで優待を受けられます。

| 「プレミアム・ホテル・プリビレッジ」の対象ホテル | 優待内容 |

| シャングリ・ラ ホテル 東京 | ・ルームアップグレード ・対象ルームの料金を優待価格で提供 ・駐車場無料 ・レイトチェックアウト ・フィットネスクラブ利用無料 |

| コンラッド東京 | ・ルームアップグレード ・対象ルームの料金を優待価格で提供 ・レイトチェックアウト ・朝食無料サービス ・朝食付きプランの場合は10%オフ ・スパ&フィットネスでメニュー料金から10%オフ ・VIPアメニティ |

| ザ・リッツ・カールトン東京 | ・ルームアップグレード ・対象ルームの料金を優待価格で提供 ・最上階53階クラブラウンジでの朝食、ミッドデイスナック、アフタヌーンティー、オードブル、ナイトキャップ、各種ドリンク ・クラブラウンジでのチェックイン&アウト ・プール、フィットネスジム、ジャグジー利用可能 |

| パークハイアット東京 | ・ルームアップグレード (ただし、パークスイートを除く) ・対象ルームの料金を優待価格で提供 ・レイトチェックアウト ・朝食無料サービス(2名分) |

| ヨコハマグランドインターコンチネンタル | ・ルームアップグレード ・対象ルームの料金を優待価格で提 供・駐車場無料 ・レイトチェックアウト ・専用ラウンジでの朝食、ティータイム、カクテルタイムを無料サービス・ 専用レセプションでのチェックイン&アウト(クラブインターコンチネンタルルーム、インターコンチネンタルスイート、ロイヤルスイートを利用の場合) |

| 名古屋マリオット アソシアホテル | ・ルームアップグレード ・対象ルームの料金を優待価格で提供 ・レイトチェックアウト ・36F専用レセプションでのチェックイン&アウト ・36Fコンシェルジュラウンジでの朝食およびフリードリンクサービス・フィットネスクラブ利用無料 ・会議室の利用が2時間無料 |

「オントレ entrée」でホテルを予約するにあたって、カード裏面に記載されているトラベル・サービスに連絡する必要があります。

インフォメーションセンターでの事前予約とセゾンプラチナビジネスアメックスカードでの決済が優待の条件となっているため、あらかじめ予約するのを忘れないようにしましょう。

また、「プレミアム・ホテル・プリビレッジ」でホテルを予約する際は、コンシェルジュデスクかインフォメーションセンターにて予約を行わなければなりません。

コンシェルジュデスクなら詳細を伝えるだけで予約が完了するので、自身での予約が不安な人や疑問点がある場合でも安心です。

なお、国内ホテル優待プログラムは情報が頻繁にアップデートされるため、最新情報は公式サイトにてチェックしてください。

星のやリゾートを最大45%割引で利用できる

セゾンプラチナビジネスアメックスカードは、高級リゾートで知られる「星野リゾート」と提携しており、国内の宿泊施設を最大45%割引で利用できます。

特別な記念日や休暇に、高級リゾートをお得に楽しめる嬉しい特典です。

星野リゾート系列の割引率は以下の通りです。

| 割引率 | ブランド | 施設名 |

| 最大45% | そのほか | トマム・ザ・タワー、1955東京ベイ |

| 15-40% | リゾナーレ | トマム、那須、熱海、八ヶ岳、小浜島 |

| 5-30% | 界 | ポロト、津軽、秋保、鬼怒川、仙石原アンジン、伊東、遠州、アルプス、松本、奥飛騨、加賀、玉造、出雲、長門、別府、湯布院、阿蘇、雲仙(20施設) |

| 30% | OMO | OMO7大阪 |

| 10-25% | BEB | 土浦、軽井沢、沖縄瀬良垣 |

| 20% | OMO | OMO5函館 |

| 15% | リゾナーレ | グアム |

| 10% | OMO | OMO7旭川、OMO5小樽、OMO3札幌すすきの、OMO5東京大塚、OMO5東京五反田、OMO3浅草、OMO3東京赤坂、OMO5金沢片町、OMO5京都祇園、OMO5京都三条、OMO3京都東寺、OMO関西空港、OMO7高知、OMO5熊本、OMO5沖縄那覇 |

| 施設ごとの優待料金 | 星のや | 東京、富士、軽井沢、竹富島、バリ、沖縄、京都、グーグァンなど全施設 |

2026年時点で、星野リゾートは全国に約60の施設を展開しており、温泉旅館から都市型リゾートまで多彩な宿泊先があります。

高級なイメージがある星野リゾートですが、セゾンプラチナビジネスアメックスカードを持っていれば、宿泊費を抑えてお得に旅行を楽しむことができます。

筆者は実際に星野リゾート トマムに宿泊し、正規の価格よりも20%程度安い宿泊費でホテルに宿泊できました。

また、セゾンプラチナビジネスアメックスカードでは、宿泊費の割引に加えて、カード利用で貯まる永久不滅ポイントを星野リゾートの宿泊費に使うことも可能です。

ポイントと割引を合わせることで、よりお得に高級リゾートを楽しめます。

ただし、すべての施設で45%割引が適用されるわけではないため、事前に割引率を確認しておくことが大切です。

ビジネスシーンのユニークな保険が充実している

2025年6月のサービスリニューアルにより、セゾンプラチナビジネスアメックスカードには、ビジネス利用に特化したユニークな保険が新たに追加されました。

デジタル時代のビジネスパーソンにとって欠かせないリスクを補償してくれる保険制度となっています。

新たに追加された保険制度は以下の通りです。

| 保険名 | 補償項目 | 補償金額 |

|---|---|---|

| サイバー保険 | データ復旧費用 | 最高100万円 |

| 業務停止による損失 | 最高50万円 | |

| 第三者への損害賠償 | 最高300万円 | |

| 専門家費用 | 最高100万円 | |

| ゴルファー保険 | ホールインワン・アルバトロス費用 | 最高30万円 |

| ゴルフ用品の盗難・破損 | 最高10万円 | |

| 第三者への賠償責任 | 最高1,000万円 | |

| ゴルフ場での傷害 | 最高300万円 |

セゾンプラチナビジネスアメックスカードには、業界で初めてビジネスカードに付帯されたサイバー保険が用意されています。

サイバー攻撃で事業データが流出・破損した場合の復旧費用や、システム停止による営業損失まで補償されます。

特に、EC事業者やIT関連の会社、顧客データを扱う企業、リモートワークを中心とした企業にとって心強い内容です。

また、接待ゴルフを行うビジネスパーソンには、ホールインワンを出した際の祝儀やパーティー費用まで補償されるゴルファー保険も付いています。

予期せぬ出費リスクをカバーできるため、安心してビジネスゴルフを楽しめます。

これらの保険は、単なる付加サービスではなく、現代のビジネスで実際に起こり得るリスクに対応した保険制度として設計されています。

保険のプロが解説する付帯保険の実力

海外旅行をする機会が多い場合、セゾンプラチナビジネスアメックスカードの特典である海外旅行保険をフル活用できます。

特に注目すべきは、傷害・疾病治療費用として各300万円までの補償を受けられる点です。

欧米をはじめとする外国では、入院費用が高額になるケースも多くなっています。

例として、以下はアメリカやヨーロッパで入院した場合の医療費の目安です。

| 国・エリア | 入院期間 | 入院理由 | 医療費の目安 |

| アメリカ | 5日間 | 食中毒 | 167万円 |

| 5日間 | 交通事故による骨折 | 229万円 | |

| ヨーロッパ | 3日間 | 盲腸 | 約63万円 |

| 14日間 | リフトから落ちて骨折 | 約136万円 |

入院による医療費が高額になりやすく、1日に10万円以上かかるパターンも少なくありません。

特にアメリカは1日にかかる入院費用が高い傾向にあり、旅先での傷害や疾病に備えることが大切です。

国や入院理由によって差はあるものの、300万円あればアメリカやヨーロッパでは以下の期間の入院費用をカバーできる可能性が高くなります。

- アメリカ:1週間程度の入院

- ヨーロッパ:1~2週間程度の入院

ただし、セゾンプラチナビジネスアメックスカードに付いている海外旅行保険は、利用付帯となっている点に気を付けましょう。

クレジットカードの海外旅行保険には自動付帯と利用付帯の2種類があり、それぞれには以下のような違いがあります。

- 自動付帯:クレジットカードを発行するだけで自動的に保険が適用となる

- 利用付帯:既定の条件を満たすことで初めて保険が適用となる

セゾンプラチナビジネスアメックスカードは利用付帯となっていることから、海外旅行保険を適用させるためには所定の条件をクリアしなければなりません。

セゾンプラチナビジネスアメックスカードの海外旅行保険では、補償対象者が海外旅行中に利用する「公共交通乗用具」や、参加する「募集型企画旅行」の代金を日本出国前にセゾンプラチナビジネスアメックスカードで支払っていることが適用条件です。

以下は、保険適用の対象内および対象外となるカード決済の例をまとめた表です。

| 保険適用の対象内 | 保険適用の対象外 |

| ・パッケージツアー・航空券代・新幹線・リムジンバス | ・レンタカー・ホテルの宿泊費用・回数券の購入費・空港使用料 |

日本出国前にセゾンプラチナビジネスアメックスカードで対象内の支払いを済ませた場合、決済以降の期間が保険の適用期間となります。

なお、もし日本出国前に決済を完了させていなくても、航空券、新幹線、リムジンバスに限っては、出国後の決済を行ったタイミング以降から旅行期間終了まで保険が適用されます。

利用付帯ではあるものの、セゾンプラチナビジネスアメックスカードで対象の旅行代金を支払うことで海外旅行中の備えを強化できるのが大きなポイント。

もし2週間の海外旅行のために保険に別途加入した場合、アメリカとヨーロッパでそれぞれ1回あたり以下のような保険料がかかります。

| 国 | 期間 | 保険料 |

| アメリカ | 2週間 | 5,800~9,900円 |

| ヨーロッパ | 2週間 | 5,000~9,000円 |

保険の種類によっては1万円近くかかるパターンもあり、特に頻繁に海外旅行をする人にとって大きな出費です。

一方でセゾンプラチナビジネスアメックスカードなら、対象の旅行代金を決済するだけで海外旅行中の備えを確保できるのがメリットです。

年会費33,000円(税込)以上の価値を感じられるため、海外旅行をする機会が多い場合はコストパフォーマンスを最大限に高められます。

デメリットとして、セゾンプラチナビジネスアメックスカードの海外旅行保険は本会員のみを対象とした特典です。

追加カード会員は対象外となっているほか、家族特約が付いていない点にも注意が必要です。

家族旅行の際は本会員以外の保険を確保できないため、家族分は別途保険に入るといった対策を取りましょう。

プライベートカードを所有できる

セゾンプラチナビジネスアメックスカードを発行することで、プライベート用のセゾンプラチナカードを年会費無料で発行できます。

経営者層やフリーランスの人にとっては事業用とプライベート用のカード決済を使い分けることができるため、経費精算の負担が軽減されます。

海外キャッシングが利用可能

セゾンプラチナビジネスアメックスカードは発行元がアメリカンエキスプレス社ではなく、株式会社クレディセゾン社です。

そのため、通常のアメックスカードでは利用できない海外キャッシングが利用できます。

セゾンプラチナビジネスアメックスカードを所有していれば、海外へ大金を持たずに現地のATMで現地通貨を簡単に調達できるようになります。

24時間365日対応のデジタルコンシェルジュを利用できる

世界の富裕層向けのコンシェルジュサービスを展開する「テン・グループ・ジャパン」のサービスを24時間365日利用できます。

スマートフォンアプリ「セゾンPortal」から24時間、チャットでもお問い合わせが可能で、ゴルフ場の予約、レストランの予約など多忙を極めるあなたの代わりにコンシェルジュが迅速に手配してくれます。

セゾンプラチナビジネスアメックスカードを発行するデメリット

セゾンプラチナビジネスアメックスカードには魅力的な特典が多くありますが、同時に利用前に知っておくべき注意点やデメリットもあります。

発行してから後悔しないためにも、メリットとデメリットをきちんと理解したうえで申し込むことが大切です。

ここからは、セゾンプラチナビジネスアメックスカードの主なデメリットについて詳しく紹介します。

年会費が高い

セゾンプラチナビジネスアメックスカードの最大のデメリットは、年会費の高さです。

初年度は無料ですが、2年目以降は年会費として33,000円(税込)の支払いが必要になります。

| 年度 | 年会費(税込) | 備考 |

|---|---|---|

| 初年度 | 0円 | 無条件で無料 |

| 2年目以降 | 33,000円 | 2025年8月より22,000円(税込)から値上げ |

2025年6月のリニューアルで、年会費がこれまでの22,000円(税込)から33,000円(税込)に上がり、年間の維持費が11,000円(税込)増えました。

プラチナカードとしては一般的な水準ですが、通常のクレジットカードと比べると高めの年会費になります。

年会費33,000円(税込)の元を取るには、次のような特典を活用することが一つの目安になります。

- プライオリティパスを年4-5回利用(1回あたり約7,000円相当)

- レストラン特典を年1-2回利用(1回あたり1-2万円の節約効果)

- セゾンマイルクラブに加入しJALカードを貯める

特典を十分に活用できない場合、年会費負担が重く感じられる可能性もあるでしょう。

セゾンマイルクラブが有料

セゾンプラチナビジネスアメックスカードでJALマイルを貯める上で欠かせない、セゾンマイルクラブ。

2024年6月までは年会費が無料で利用できましたが、同年7月より5,500円(税込)に改定。

2年目もセゾンプラチナビジネスアメックスカードを継続する場合は、セゾンマイルクラブの年会費と合わせて38,500円(税込)の年会費が発生します。

4万円近い年会費は家計の生活費圧迫になる可能性もあります。

家族カードが発行できない

セゾンプラチナビジネスアメックスカードはビジネスカードのため、一般的な「家族カード(ファミリーカード)」という名目のカードは発行できません。

代わりに「追加カード」を最大9枚まで発行可能で、追加カードを家族用カードとして活用することは可能です。

追加カードの基本情報は下記の通りです。

| 項目 | 詳細内容 |

|---|---|

| 発行可能枚数 | 最大9枚 |

| 年会費 | 1枚につき3,300円(税込) |

| 対象者 | 18歳以上の社員、または本会員と生計をともにする18歳以上の同姓の家族 |

| オンライン同時申込 | 最大3枚まで |

家族で利用する際に注意すべきポイントは、追加カードでは使えないサービスがあることです。

- キャッシングサービス

- プライオリティパスの登録

- セゾンプレミアムゴルフサービス

- 旅行傷害保険(海外・国内ともに対象外)

特に、旅行傷害保険が付かないのは大きなデメリットです。

家族で海外旅行に行く場合には、別で海外旅行保険に加入する必要があり、その分追加の費用がかかってしまいます。

家族や同伴者とプライオリティパスを利用する場合は有料

プライオリティパスを家族や同伴者と一緒に利用する場合、同伴者分は有料となります。

特に同伴者料金の変更は見落としがちなポイントです。

これまでは1名あたり4,400円(税込)の固定料金でしたが、改定後は35米ドルに変更されました。

為替レートによっては実質的な値上げとなる場合があり、円安が進行している現在の状況では、以前より負担が増える可能性があります。

たとえば、1ドル=150円の場合、同伴者1名あたり約5,250円の計算となり、従来の4,400円と比べて約850円の負担増となります。

家族旅行や出張で同伴者と一緒にラウンジを利用することが多い方は、事前に為替レートを確認しておくと安心です。

JALマイル以外のマイル還元率が悪い

セゾンプラチナビジネスアメックスカードは、JALマイルを貯めるには高い還元率でとても有利ですが、ANAマイルなど他の航空会社のマイルに交換すると還元率が大きく下がってしまいます。

そのため、JAL以外の航空会社をよく使う人にとっては、あまり魅力を感じにくいカードといえます。

各マイルの還元率は以下の通りです。

| マイル種類 | 還元率 | 交換レート | 必要条件 |

|---|---|---|---|

| JALマイル | 最大1.125% | 1,000円→10JALマイル + 2,000円→1永久不滅ポイント | SAISONマイルクラブ登録(年会費5,500円) |

| ANAマイル | 0.3% | 永久不滅ポイント200P → ANAマイル600マイル | 特になし |

| その他マイル | 0.3%程度 | 永久不滅ポイント経由 | 特になし |

ANAマイルを貯めたい場合は、まず永久不滅ポイントを貯めてからマイルに交換する必要があります。

しかし、その還元率は0.3%と一般的なクレジットカード並みに下がってしまいます。

さらに、ANAマイルに関する特典やサービスも少なく、ANA専用カードと比べるとどうしても劣ってしまうでしょう。

電子マネーチャージでポイント付与されない

電子マネーを頻繁に使う場合、セゾンプラチナビジネスアメックスカードではポイントを貯めにくい点に注意しましょう。

電子マネーのチャージをするにあたって、一部の電子マネーにしかポイントが付与されません。

効率的にポイントを貯めるためにも、電子マネーチャージの際は以下を参考にしてクレジットカードを使い分けるのがおすすめです。

| 電子マネー | チャージ可否 | ポイント付与 |

| モバイルSuica | ○ | ○(2,000円=1ポイント) |

| モバイルPASMO | ○ | ○(2,000円=1ポイント) |

| SMART ICOCA | ○ | ○(2,000円=1ポイント) |

| nanaco | ○ | × |

| 楽天Edy | ○ | × |

| WAON | × | × |

海外キャッシングのレートが悪い

セゾンプラチナビジネスアメックスカードの海外利用手数料は3.85%と、他のカードよりも高めに設定されています。

海外でカードをよく使う人にとっては、その分余計な手数料がかかってしまうのがデメリットです。

海外手数料の例は以下の通りです。

| 利用額(ドル) | 円換算(1ドル=150円) | 手数料(3.85%) | 実質負担額 |

|---|---|---|---|

| 100ドル | 15,000円 | 577円 | 15,577円 |

| 500ドル | 75,000円 | 2,887円 | 77,887円 |

| 1,000ドル | 150,000円 | 5,775円 | 155,775円 |

例えば1ドル=150円で100ドルの決済を行った場合、577円もの無駄な手数料が発生します。

10万円利用すれば約6,000円の無駄な出費となり、海外出張や海外旅行が多い人ほど負担が重くなるのです。

旅行保険が利用付帯

セゾンプラチナビジネスアメックスカードの海外旅行保険は内容がとても充実していますが、「利用付帯」である点がデメリットです。

自動的に適用される「自動付帯」と違い、保険を使うには旅行代金をカードで支払うなど、ひと手間かける必要があります。

利用付帯と自動付帯の違いは以下の通りです。

| 付帯タイプ | 適用条件 | メリット | デメリット |

|---|---|---|---|

| 利用付帯 | 旅行代金をカード決済 | 条件クリア時の補償充実 | 決済忘れで補償対象外のリスク |

| 自動付帯 | カード保有のみ | 手続き不要で自動適用 | 補償内容が限定的な場合もある |

海外旅行保険が適用されるためには、出国前に以下の料金をセゾンプラチナビジネスアメックスカードで決済する必要があります。

- パッケージツアーの費用

- 航空券の費用

- 新幹線の費用

- リムジンバスの費用

- レンタカーの費用

- ホテルの宿泊費用

- 回数券の購入費用

- 空港の使用料

旅行代金をカードで支払うのを忘れたり、対象外の支払いだけで済ませてしまった場合は、最高1億円の手厚い補償を受けられなくなります。

他社のプラチナカードには自動付帯のものも多いため、その点では少し使い勝手が劣ります。

利用付帯の条件を満たすには、旅行前に必ず対象の支払いを済ませておくよう注意が必要です。

セゾンプラチナビジネスアメックスカードの改悪情報

セゾンプラチナビジネスアメックスカードは、ここ数年でサービス内容の改悪が続いており、利用者からも不満の声が出ています。

中でも一番大きな変更は、2025年6月1日に行われたサービス改定で、年会費が大幅に引き上げられたことです。

年会費改定の詳細は以下の通りです。

| 項目 | 改定前 | 改定後 | 変更幅 |

|---|---|---|---|

| 年会費 | 22,000円 | 33,000円 | +11,000円(50%増) |

| 初年度年会費 | 無料 | 無料(継続) | 変更なし |

| 請求開始時期 | - | 2025年8月4日引き落とし分より |

年会費は値上がりしましたが、その代わりにサイバー保険やゴルファー保険が新しく加わり、さらに個人向けのセゾンプラチナカードを無料で発行できる特典なども追加されています。

ただし、初年度年会費無料の特典はそのまま残っているため、最初の1年間は引き続き無料でプラチナカードのサービスを体験できます。

また、2024年から2025年にかけて実施された改悪の中で、特に利用者への影響が大きかった項目は以下の通りです。

| 改悪分野 | 変更内容 | 影響を受ける利用者 |

|---|---|---|

| レンタカー優待 | オリックス・トヨタ・ニッポン・ハーツレンタカーの優待終了 | 地方出張の多いビジネスユーザー |

| 公共料金決済 | 電力・ガス・水道・NHKのポイント還元率低下 | 固定費をカード決済する利用者 |

| ふるさと納税 | 超優待サービス還元率:10%→5%に半減 | 高額納税を行う利用者 |

| 税金支払い | ポイント還元率が実質半減 | 個人事業主・経営者 |

| プライオリティパス同伴者料金 | 4,400円(税込)→ 35米ドルに変更 | 家族や同僚と空港ラウンジを利用する方 |

特に同伴者料金の変更は見落としがちなポイントです。

これまでは1名あたり4,400円(税込)の固定料金でしたが、改定後は35米ドルに変更されました。

為替レートによっては実質的な値上げとなる場合があり、円安が進行している現在の状況では、以前より負担が増える可能性があります。

家族旅行や出張で同伴者と一緒にラウンジを利用することが多い方は、注意が必要です。

これらのサービス内容の変更は、特に地方への出張が多いビジネスユーザーや、カードで公共料金を支払っていた人にとって大きな影響を与えています。

一方で、すべてが不利になったわけではなく、利用者にとって朗報といえるポイントもあります。

それが、プライオリティパスのサービスが従来通り維持されていることです。

他社カードでは空港レストランやリフレッシュ施設の利用に制限がかかるケースが増えていますが、セゾンプラチナビジネスアメックスカードではそうした制限はありません。

さらに、2025年のリニューアル時にも「利用回数に制限なし」と明確に発表されており、プライオリティパスを目的にカードを作る人にとって大きなメリットといえるでしょう。

永久不滅ポイントの交換先と活用法

セゾンプラチナビジネスアメックスカードの支払いで貯まる永久不滅ポイントは、活用度の高いポイントとして知られています。

以下は、永久不滅ポイントの主な交換先、交換レート、還元率です。

| ポイントの使い道 | 交換レート(永久不滅ポイント=対象ポイント) | 還元率 |

| Amazonギフトカード | 100ポイント=400円1,000ポイント=4,500円5,000ポイント=25,000円 | 0.45~0.5% |

| ショッピング利用 | 200ポイント=900円 | 0.45% |

| Nanacoポイント | 200ポイント=920ポイント | 0.46% |

| dポイント | 100ポイント=450ポイント | 0.45% |

| Ponta(au) | 100ポイント=450ポイント | 0.45% |

| JALマイル | 200ポイント=500マイル | 0.2% |

| ANAマイル | 200ポイント=600マイル | 0.3% |

| ANAスカイコイン | 200ポイント=900コイン1,000ポイント=4,500コイン3,000ポイント=13,500コイン | 0.4% |

| すかいらーく優待券 | 300ポイント=1,000円 | 0.5% |

| モスカード | 400ポイント=2,000円 | 0.5% |

| UCギフトカード | 500ポイント=2,000円 | 0.4% |

| ベルメゾン | 200ポイント=1,000ポイント | 0.5% |

| 星野リゾートの宿泊代 | 100ポイント=450円 | 0.45% |

| 星野リゾートのギフト券 | 2,200ポイント=10,000円11,000ポイント=50,000円 | 0.4% |

| スターバックス | 200ポイント=900円 | 0.45% |

永久不滅ポイントは、現金の代わりに特定のサービスなどの支払いができるのがメリットです。

ショッピング利用で0.45%の還元率になるほか、以下のポイントに交換することで現金同様に決済できます。

- Amazonギフトカード

- Nanacoポイント

- Ponta(au)

- dポイント

いずれも0.45~0.5%の還元率なので、永久不滅ポイントの交換先としては高還元率です。

レストランで使えるすかいらーく優待券、スターバックス、ベルメゾンにも交換可能となっており、利用頻度が高い人にとってコストパフォーマンスをアップできる交換先です。

また、マイルを貯めたい場合、ANAマイルで0.3%、ANAスカイコインでは0.4%の還元率となります。

JALマイルの0.2%より高いので、ANA関連のマイルを貯めて利用できるのが魅力です。

なお、永久不滅ポイントは、その名称からも分かるように有効期限がないポイントです。

ポイントを貯めている途中でポイントの一部が消失するといったデメリットがなく、自分のペースでポイントを貯めて最適なタイミングで有効活用できます。

セゾンプラチナビジネスアメックスカードの審査難易度

セゾンプラチナビジネスアメックスカードは、プラチナカードの中では審査が通りやすいと言われています。

ビジネスカードではありますが、法人の財務状況よりも申込者本人の信用情報を重視して審査されるため、多くの人が申し込みやすい仕組みになっています。

セゾンプラチナビジネスアメックスカードが他のプラチナカードと比較して審査に通過しやすい理由は以下の通りです。

- 必要書類が本人確認書類のみ(登記簿謄本・決算書不要)

- 個人の信用情報をベースとした審査システム

- ビジネス利用を想定しているが実際の使用目的は問われない

- セゾンカードの顧客獲得戦略による審査基準の柔軟性

通常、ビジネスカードの審査では会社の経営状況や財務内容、代表者の信用情報が重視されます。

ただし、セゾンプラチナビジネスアメックスカードの場合は、申込者本人の信用情報が最も大きな判断基準となります。

審査で重要視されるポイントは以下の通りです。

| 審査の項目 | 詳細内容 |

|---|---|

| 信用情報 | 過去の延滞履歴、返済状況 |

| 安定収入 | 継続的な収入の有無 |

| 勤続年数 | 勤務先での継続年数 |

| 他社借入 | 年収に対する借入比率 |

| 事業実績 | ビジネスカードだが重視されない |

年収の条件は公式には公開されていませんが、一般的には年収340万円以上が一つの目安とされています。

反対に、審査に不利になるのは、過去の支払い延滞や短期間での複数申込み、年収に比べて借入が多すぎること、転職を繰り返していることなどです。

関連記事>セゾンプラチナビジネスアメックスカードの審査基準を解説!年収300万円台でも通過可能な理由とは?

セゾンプラチナビジネスアメックスカードの審査通過率を上げる4つのポイント

セゾンプラチナビジネスアメックスカードの審査に通過する可能性を高めるために、以下の4つのポイントを押さえておきましょう。

ポイント1:申込内容を正確に記入する

審査をスムーズに進めるために最も重要なのが、申込内容を正確に記入することです。

記入ミスや虚偽の情報があると、確認作業に時間がかかるだけでなく、審査に悪影響を及ぼします。

特に以下の項目は慎重にチェックしましょう。

- 氏名(カードに印字される名義と一致させる)

- 生年月日

- 現住所(本人確認書類と一致させる)

- 勤務先情報(正式な会社名、所在地、電話番号)

- 年収(税込の総額を記入)

- 他社からの借入状況(住宅ローンを除く)

申込内容に不備があると、カード会社から確認の連絡が入り、審査期間が長引く原因となります。送信前に必ず内容を見直しましょう。

ポイント2:同時期に複数カードへ申し込まない

前述の通り、短期間に複数のクレジットカードへ申し込むと、審査に通りにくくなります。

セゾンプラチナビジネスアメックスカードを確実に手に入れたい場合は、申込前6ヶ月間は他のクレジットカードへの申込を控えることをおすすめします。

どうしても複数のカードが必要な場合は、セゾンプラチナビジネスアメックスカードの審査が完了してから、次のカードに申し込むようにしましょう。

ポイント3:キャッシング枠は0円または低額に設定する

申込時にキャッシング枠を設定すると、審査が厳しくなる傾向があります。

キャッシング枠を希望する場合、カード会社は「お金に困っているのではないか」「返済能力に問題があるのではないか」という視点で審査を行うためです。

特に必要がない限り、キャッシング枠は「0円」または「10万円以下」の低額に設定することで、審査に通りやすくなります。

カード発行後、必要になった時点で改めてキャッシング枠を申請することも可能です。

ポイント4:既存の借入残高を減らす

住宅ローンを除く借入残高が多いと、返済能力に懸念があると判断され、審査に悪影響を及ぼします。

特に以下のような借入がある場合は、可能な限り完済または残高を減らしてから申し込むことをおすすめします。

- カードローン

- 消費者金融からの借入

- 他社クレジットカードのリボ払い残高

- 自動車ローン

- 奨学金

完済が難しい場合でも、少しでも残高を減らしておくことで、審査通過の可能性が高まります。

セゾンプラチナビジネスアメックスカードが届いたらすべきこと

セゾンプラチナビジネスアメックスカードが届いたら、特典を最大限に活用するためにいくつかの重要な初期設定があります。

届いてすぐに行うべき手続きは以下のとおりです。

- セゾンNetアンサーの登録を行う

- プライオリティパスの申請をする

- 一休ダイヤモンド会員に登録する

- ETCカードの申し込みをする

- 追加カードの申し込みを検討する

- サイバー保険・ゴルファー保険の内容を確認する

それぞれ詳しく解説していきます。

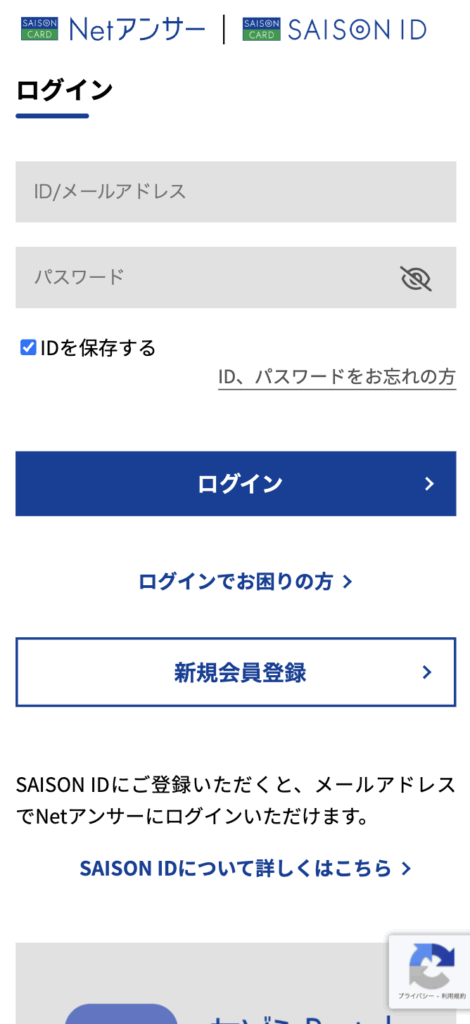

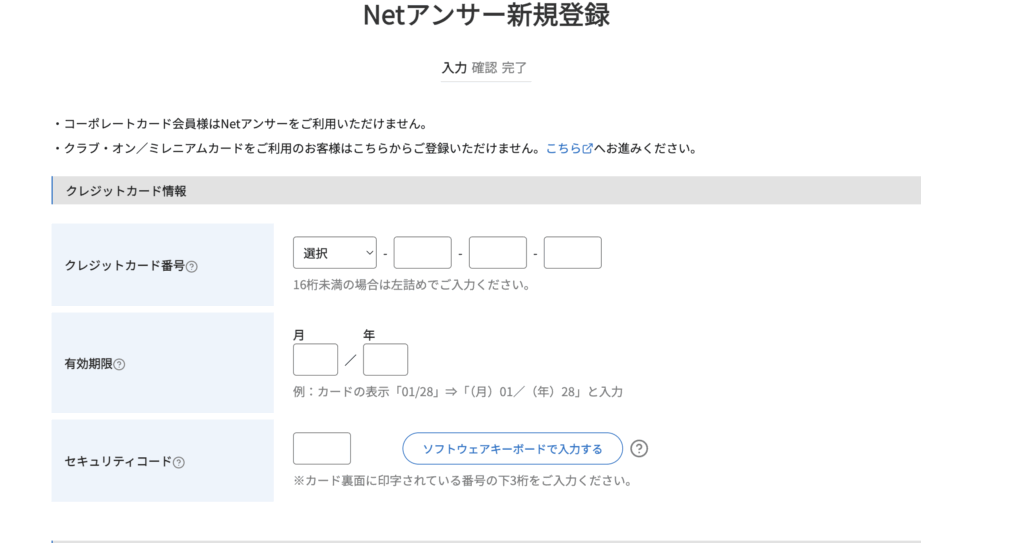

セゾンNetアンサーの登録を行う

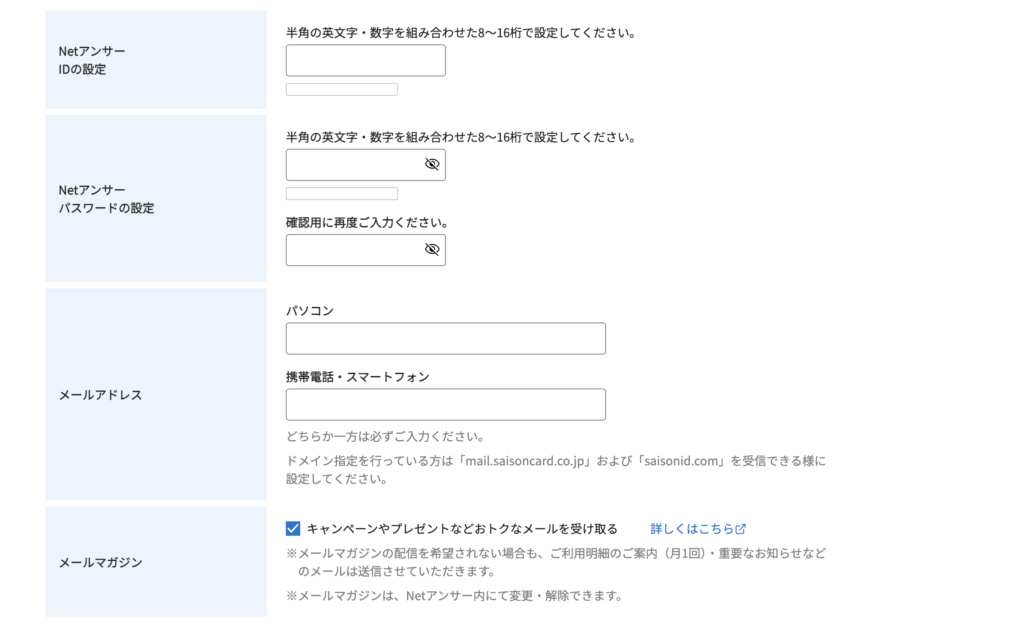

セゾンプラチナビジネスアメックスカードの各種サービスを活用するには、公式オンラインサービス「セゾンNetアンサー」への登録が必須です。

以下の手順で簡単に登録できます。

まず、Netアンサーのページにアクセスし、「新規会員登録」というボタンをタップ。

すると、届いたセゾンプラチナビジネスアメックスカードのカード番号やセキュリティコードなどを入力します。

さらに下に進み、ログインする際に必要なIDやパスワードを登録してください。

これで登録完了です。

セゾンNetアンサーに登録することで、以下のようなサービスがオンラインで利用可能になります。

- プライオリティパスの申請

- 利用明細の確認

- セゾンマイルクラブへの登録

- セゾンプレミアムレストラン by 招待日和の登録

- ポイント照会

- 各種サービスの申し込み

- 住所変更などの各種手続き

スマートフォンアプリ「セゾンPortal」もあわせてダウンロードしておくと、外出先でも簡単に利用状況を確認できて便利です。

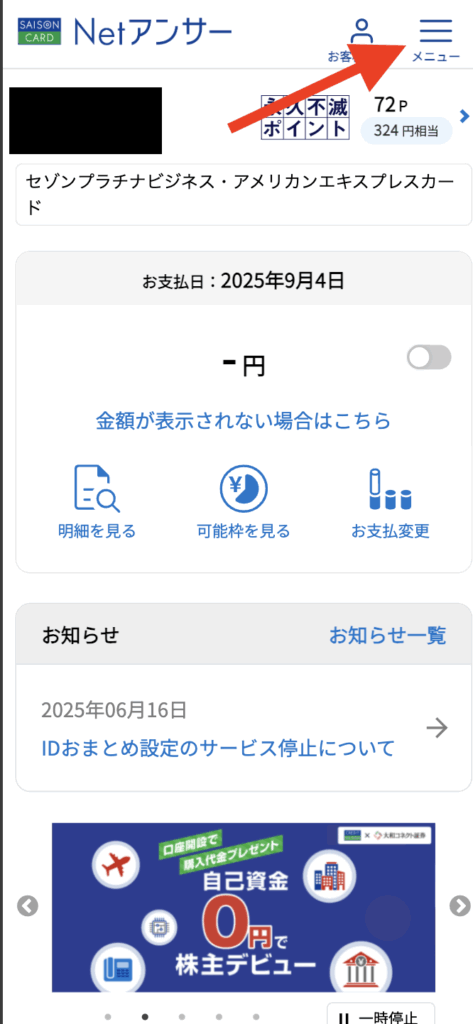

プライオリティパスの申し込み(最優先)

セゾンPortalアプリorNetアンサーの登録が完了したら、プライオリティパスの申し込みを行いましょう。

今回はNetアンサー経由の登録方法を解説します。

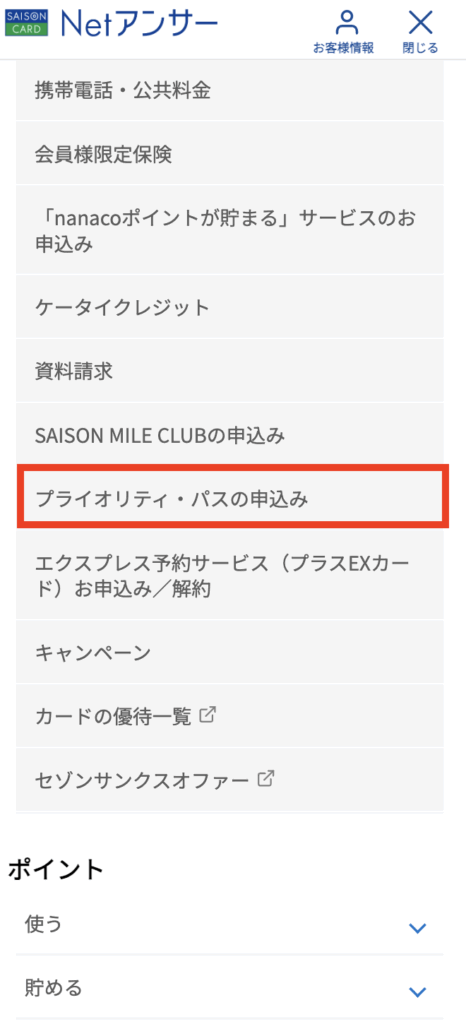

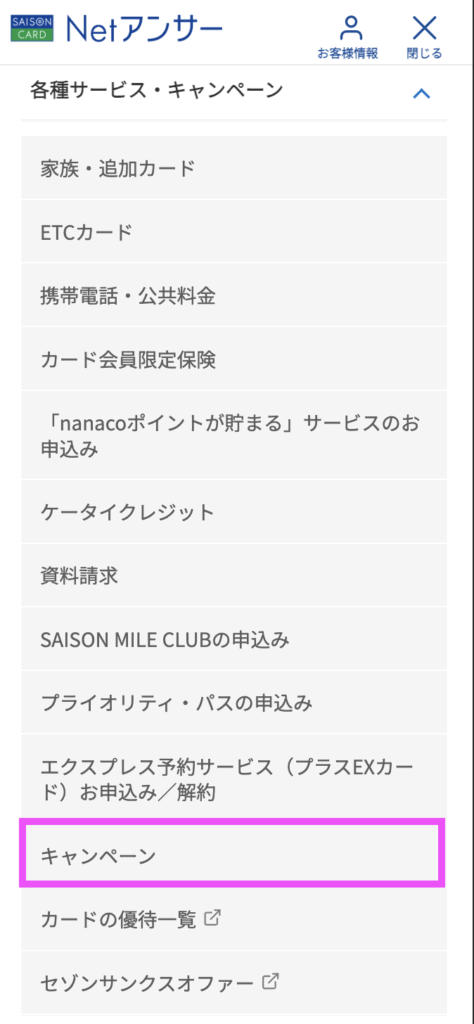

まず、スマートフォン右上のメニューバーを開きます。

すると、上記のような画面が出現するので、「各種サービス・キャンペーン」をタップ。

その中に「プライオリティパスの申込み」があるので選択してください。

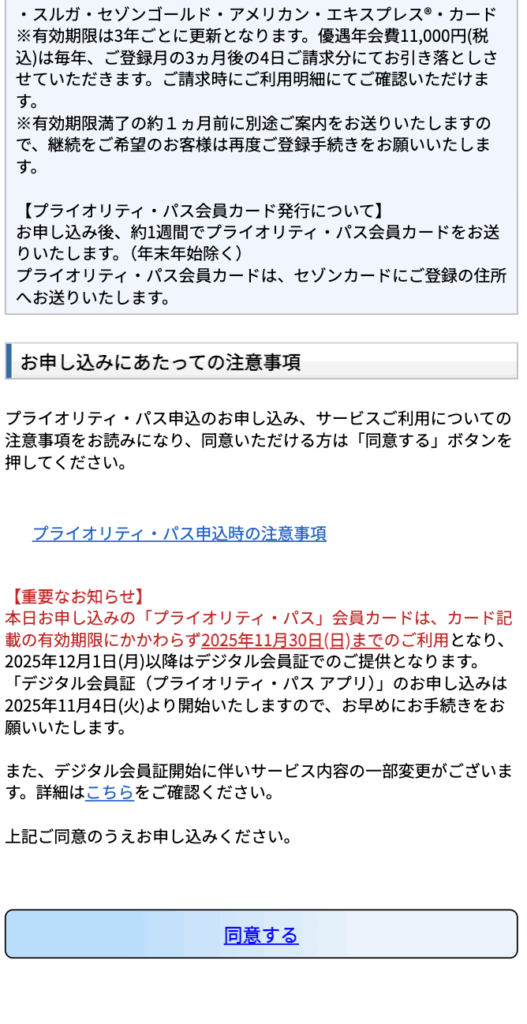

すると、上記のような画面が出現するので「同意する」をタップ。

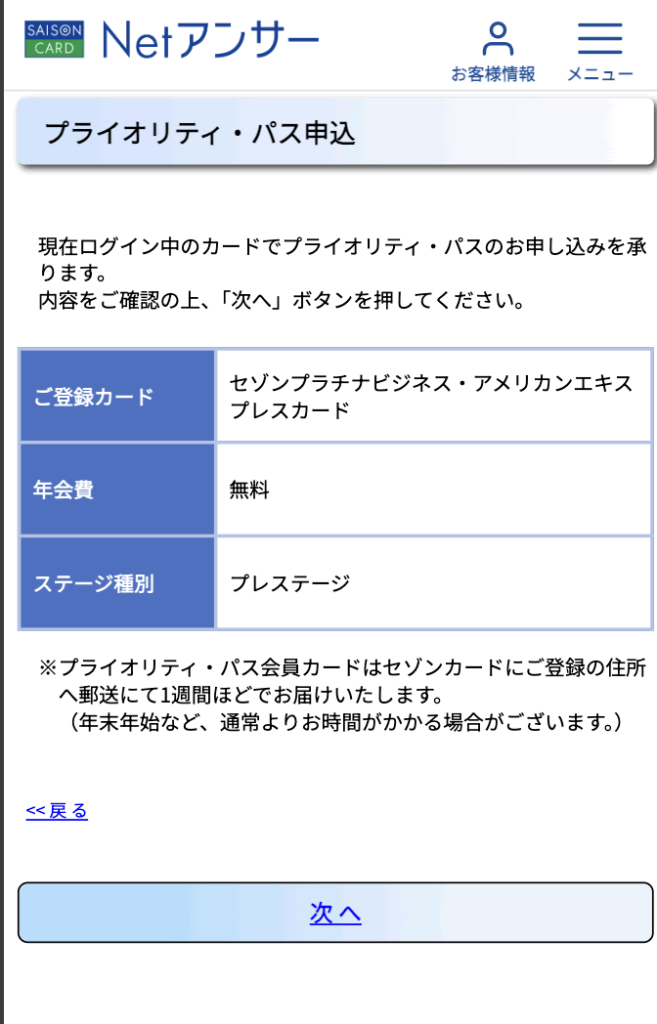

すると、上記のような画面が出現するので、次へをタップ。

最後に確認を押すと上記のような画面が出現し、プライオリティパスの申請は完了です。

プライオリティパスの登録申請が完了すると、登録している電話番号へSMS通知が届きます。

プライオリティパスは申請10日〜14日前後でご自宅に現物カードが郵送されます。

なお、2025年11月4日以降はデジタルカードの発行に仕様が以降するため、カード申し込み後、即日プライオリティパスの利用も可能です。

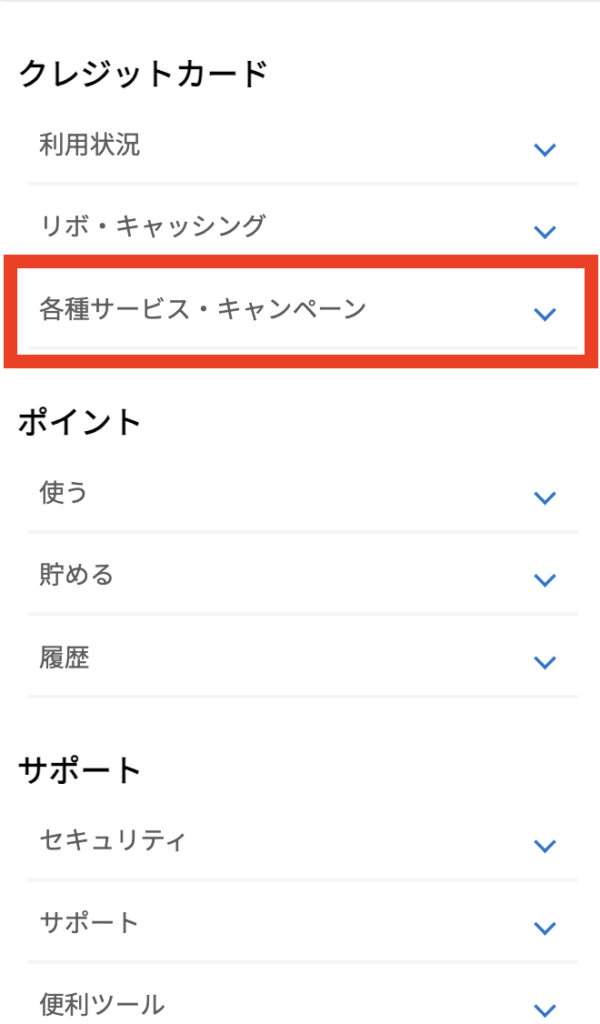

一休ダイヤモンド会員に登録する

セゾンプラチナビジネスアメックスカードで外せない特典が一休.comダイヤモンド会員(6ヶ月無料)といったホテル関連の特典。

プライオリティパスの特典の申し込みが完了したら合わせて登録しておきましょう。

一休ダイヤモンド会員特典の申し込み方法は、まずNetアンサーの「各種サービス・キャンペーン」内にある「キャンペーン」をタップ。

するとセゾンプラチナビジネスアメックスカードで現在開催中のキャンペーンの一覧が出てきます。

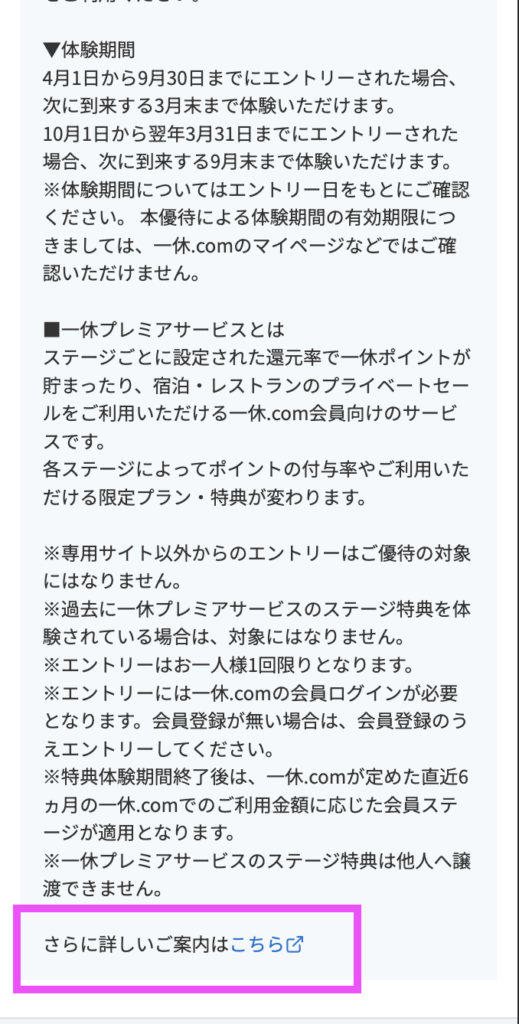

一番下までスクロールすると【会員様限定】一休プレミアサービス特別キャンペーンのご案内。という項目が出てくるのでタップ。

余談として、こちらのキャンペーンから「セゾンプレミアムレストランby招待日和」の申請を行うことも可能です。

招待日和の公式サイトから直接会員登録はできないので、必ずセゾンのポータルサイト経由から申し込みを行うようにしてください。

すると、このような画面が表示されるので「さらに詳しいご案内はこちら」という項目をタップ。

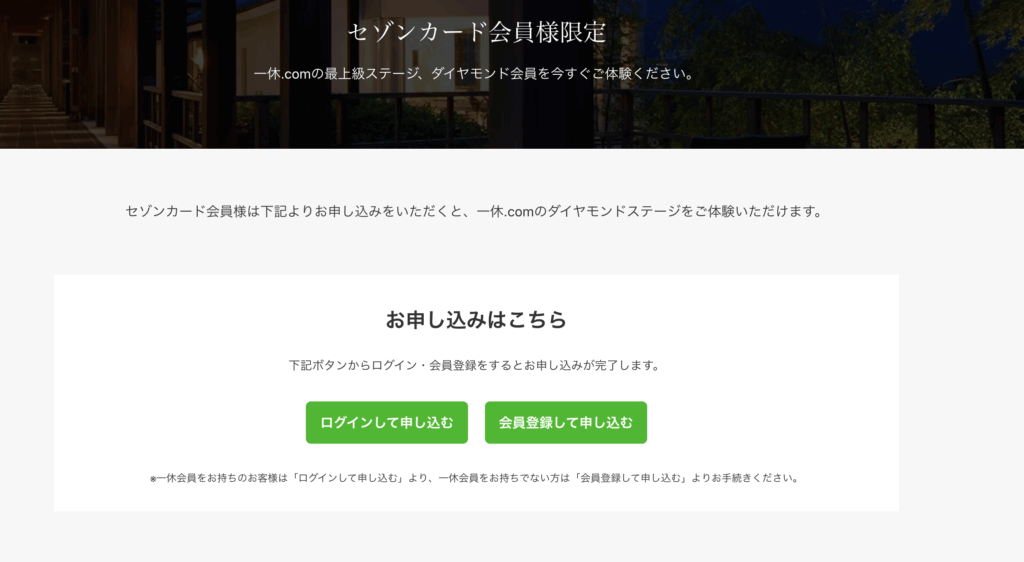

一休.comのサイトへ遷移するので、一休.comのログインを行い、申請を行います。

一休.comもアカウントを作成していない場合はこちら作成しましょう。

ETCカードの申し込みをする

ビジネスでの移動やプライベートでのドライブに便利なETCカードは、セゾンプラチナビジネスアメックスカードなら無料で最大5枚まで発行できます。

以下の手順で申し込みましょう。

- セゾンNetアンサーにログイン

- 「ETCカード申込」メニューを選択

- 申込内容を確認して送信

ETCカードは申し込みから約2週間程度で届きます。

ETCカードの年会費は無料で、追加カード利用者にも発行可能です。

ビジネスで複数の車両を使用する場合や、社員の出張用にも便利です。

追加カードの申し込みを検討する

セゾンプラチナビジネスアメックスカードでは、最大9枚までの追加カードを発行できます。

社員や家族用に追加カードを発行すれば、ポイントを効率よく貯めることができます。

- セゾンNetアンサーにログイン

- 「追加カード申込」を選択

- 追加カード利用者の情報を入力

- 審査後、約1週間で発行

追加カードの年会費は1枚につき3,300円(税込)ですが、1枚目は無料です。

追加カードでも永久不滅ポイントが貯まり、本会員のポイントと合算されるので、家族や社員の利用分もまとめてポイント管理ができます。

ただし、追加カードでは使えないサービスもあるため、事前に確認しておきましょう。

特に旅行傷害保険は対象外なので注意が必要です。

サイバー保険・ゴルファー保険の内容を確認する

2025年6月のサービスリニューアルで追加された「サイバー保険」と「ゴルファー保険」は、自動的に付帯されていますが、その詳細内容を把握しておくことが重要です。

サイバー保険は、データ復旧費用(最高100万円)や業務停止による損失(最高50万円)などを補償します。

ゴルファー保険では、ホールインワン費用(最高30万円)やゴルフ用品の盗難・破損(最高10万円)に対応しています。

保険を適用するための手続き方法や連絡先なども確認しておくと、いざというときに迅速に対応できるでしょう。

セゾンプラチナビジネスアメックスカードについてよくある質問

ここでは、カードの特徴や使い方、審査に関する疑問など、よくある質問にわかりやすく解説します。

これからカードを作ろうと考えている方は、ぜひ参考にしてください。

セゾンプラチナアメックスカードとの違いは?

セゾンプラチナビジネスアメックスカードとセゾンプラチナアメックスカードの年会費は33,000円(税込)と同じです。

ただし、セゾンプラチナアメックスカードは初年度から年会費が発生します。

一方で、ビジネスアメックスカードは法人・個人の支出を分けやすいなどビジネス向け機能が充実しているのに対し、プラチナアメックスカードはコンシェルジュやライフスタイル特典が充実しています。

どちらもプライオリティパスは付帯しますが、家族カードはプラチナアメックスの方が手厚く、保険も適用されるので目的や利用頻度に合わせて選ぶとよいでしょう。

セゾンプラチナビジネスアメックスカードの審査時間は?

セゾンプラチナビジネスアメックスカードの審査には、通常1週間~10日ほどかかります。

オンラインで申し込むと、最短で3営業日ほどで結果が出る場合もありますが、繁忙期や内容確認が必要な場合はさらに時間がかかることもあるでしょう。

スムーズに審査を通すには、申し込みフォームに正確な情報を入力し、本人確認書類を鮮明にアップロードする必要があります。また、同時期に他社カードへ複数申し込みをすると審査に不利になる可能性があるため避けた方が安心です。

法人口座を引き落とし口座にすることは可能?

セゾンプラチナビジネスアメックスカードは、法人口座からの引き落としに対応しているため、個人事業主や法人経営者にとって経費管理がしやすくなるのがメリットです。

口座設定は、申し込み時に法人口座を指定するか、既にカードを持っている場合は「セゾンNetアンサー」から変更手続きを行います。その際、通帳のコピーや印鑑証明書などの書類提出が必要になることがあります。

ただし、引き落とし口座が法人名義でも、カード契約者はあくまで個人であり、利用に伴う支払い責任も個人にあります。

法人経費として使う場合は、会計処理の方法について事前に税理士などに相談しておくと安心です。

セゾンプラチナビジネスアメックスカードを発行して人生を充実させよう

セゾンプラチナビジネスアメックスカードは、初年度年会費無料で本格的なプラチナカード体験ができる魅力的なカードです。

プライオリティパスの無料付帯、充実した海外旅行保険、JALマイルの高還元率など、ビジネスとプライベート両方で役立つ特典を提供しています。

年会費は33,000円(税込)ですが、プライオリティパスを数回利用するだけで元が取れるコストパフォーマンスの良さが特徴といえるでしょう。

星野リゾートの最大40%割引や、高級レストランで2名利用時に1名分が無料になる優待など、日常生活を一段上のクオリティで楽しめる特典も魅力です。

初年度無料で試せるので、自分のライフスタイルに合うか確かめてみることをおすすめします。